|

Hệ thống giao dịch - Pattern Recognition

Bài viết tiếp tục giới thiệu đến nhà đầu tư về hệ thống giao dịch Pattern Recognition. Hệ thống này tạo ra tín hiệu mua bán dựa vào các mẫu hình trên giá. Hệ thống này tuy không hiệu quả bằng Trend Following nhưng Pattern Recognition lại là hệ thống có khả năng giúp gia tăng lợi nhuận khi được kết hợp với Trend following.

* Kịch bản nào cho thị trường trong cơn sóng dữ?

Mẫu hình là gì?

Mẫu hình (Pattern hay Price Pattern) là một khái niệm của phân tích kỹ thuật chỉ về cấu trúc hành động của giá được giới hạn trên/dưới. Theo đó, giá sẽ tạo ra các hình dạng nhất định và đường giới hạn của mẫu hình có thể là đường thẳng hoặc đường cong. Các đường thẳng có thể là đường trendline, ngưỡng kháng cự, hỗ trợ. Dựa vào diễn biến mẫu hình giá mà nhà đầu tư có thể dự đoán được mục tiêu giá (target price).

Mẫu hình được chia thành nhiều dạng khác nhau như: Mẫu hình đảo chiều, mẫu hình củng cố xu hướng... Trong đó, vai đầu vai (Head and Shoulder[1]) hay mẫu hình đầu và vai là mẫu hình đảo chiều nổi tiếng nhất, được phố biến không chỉ trong cộng đồng phân tích kỹ thuật nói riêng mà cả cộng đồng nhà đầu tư nói chung.

Đây là mẫu hình đảo chiều đặc trưng trên đồ thị giá, khi giá phá vỡ đường viền cổ (neckline) sẽ báo hiệu sự hình thành của mẫu hình và nhà đầu tư có thể mở vị thế bán. Khi đó, mục tiêu giá của mẫu hình sẽ đúng bằng mức giá tại điểm Breakout trừ đi khoảng cách từ đỉnh (Head) xuống đường Neckline.

Mẫu hình vai đầu vai hình thành trên Barrick Gold trong năm 1993

Nguồn: Sách Phân tích kỹ thuật từ A đến Z của tác giả Steven B. Achelis

|

Hệ thống Pattern Recognition

Hệ thống Pattern Recognition là hệ thống giao dịch tập trung vào hành động giá, tìm kiếm các mẫu hình và giao dịch theo các mẫu hình này. Hệ thống này chỉ sử dụng giá và khối lượng để thực hiện đầu tư và không quan tâm đến các tín hiệu hay các chỉ báo phân tích kỹ thuật khác.

Khi mẫu hình xuất hiện nhà đầu tư sẽ quan sát mẫu hình và chỉ tiến hành mua bán khi mẫu hình được xác nhận (hiện tượng Breakout xuất hiện). Đồ thị VN-Index cho thấy sự hình thành của mẫu hình tam giác từ tháng 08/2015 đến tháng 10/2016. Nhà đầu tư sẽ theo dõi mẫu hình này và tín hiệu mua theo hệ thống Pattern Recognition chỉ xuất hiện khi mẫu hình được xác nhận (hiện tượng Breakout) vào phiên giao dịch ngày 06/10/2015 (vòng tròn màu đỏ). Tại ngày này, các trader có thể tiến hành mua vào.

Đồ thị ngày VN-Index từ tháng 06/2015 đến tháng 03/2016

Nguồn: VietstockUpdater

|

Điều quan trọng khi sử dụng hệ thống Pattern Recognition là đòi hỏi nhà đầu tư phải hiểu biết về các mẫu hình, đặc điểm của mẫu hình để đưa ra hành động hợp lý.

Đặc điểm hệ thống Pattern Recognition

Điểm Entry và Exit. Tất cả các mẫu hình đều có điểm entry và điểm exit. Theo đó điểm entry thể hiện cho điểm hình thành/bắt đầu của mẫu hình và điểm exit cho thấy tín hiệu xác nhận mẫu hình đã hình thành.

Điểm exit cũng là điểm mà nhà đầu tư sẽ tiến hành mua bán theo mẫu hình. Nhà đầu tư trading theo hệ thống Pattern Recognition không nên tiến hành giao dịch khi chưa xuất hiện điểm exit.

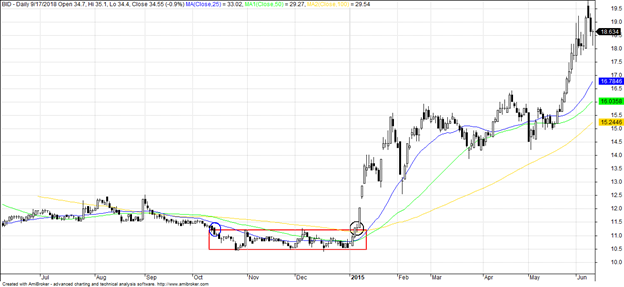

Mẫu hình chữ nhật hình thành trên đồ thị ngày của BID từ tháng 10/2014 đến thàng 01/2015. Điểm entry được khoanh bằng vòng tròn màu xanh dương, điểm exit được khoanh tròn bằng vòng tròn màu đen. Nhà đầu tư có thể quan sát mẫu hình chữ nhật này từ tháng 11/2014 khi điểm entry xuất hiện, nhưng chỉ nên tiến hành mua BID khi xuất hiện điểm exit vào 07/01/2015. Việc hành động trước khi điểm exit xuất hiện hàm chứa nhiều rủi ro về khả năng xu hướng điều chỉnh vẫn còn chi phối.

Đồ thị ngày BID từ tháng 06/2014 đến tháng 06/2015

Nguồn: VietstockUpdater

|

Giá cắt lỗ. Giá cắt lỗ được xác định là điểm mà tại đó tín hiệu mua/bán của mẫu hình không còn chính xác hay mẫu hình thất bại. Sử dụng đồ thị BID như hình trên, giá cắt lỗ khi tiến hành mua theo tín hiệu Breakout mẫu hình chữ nhật là cạnh trên mẫu hình (mốc 11,200), nếu giá nằm dưới mốc này thì nhà đầu tư cần tiến hành cắt lỗ.

Mục tiêu giá. Hầu hết mục tiêu giá của các mẫu hình đều được ước tính từ điểm Breakout với nhiều phương pháp khác nhau gồm:

- Sử dụng chiều cao mẫu hình hay việc đo lường mục tiêu giá của mẫu hình dựa vào chiều cao của mẫu hình. Đầu tiêu, tính toán chiều cao của mẫu hình và lấy khoảng cách này cộng/trừ vào điểm Breakout để tính toàn mục tiêu giá. Phương pháp này được sử dụng đối với các mẫu hình vai đầu vai, mẫu hình hai đỉnh, mẫu hình hai đáy, mẫu hình tam giá, mẫu hình chữ nhật...

- Sử dụng chiều cao giai đoạn tăng trưởng hay cột cờ (Measured rule). Phương pháp này được sử dụng trong các mẫu hình lá cờ, cờ đuôi nheo... Chiều cao giai đoạn tăng trưởng được tính từ thời điểm giá xác nhận xu hướng và có hiện tượng tăng trưởng mạnh mẽ đến điểm đảo chiều đầu tiên trong mẫu hình. Lấy khoảng cách này cộng/ trừ vào điểm Breakout để tính mục tiêu giá.

Đôi khi một số mẫu hình chỉ báo hiệu sự đảo chiều hoặc củng cố xu hướng mà không có bất kỳ mục tiêu giá được đưa ra (ví dụ mẫu hình cái nêm).

Mẫu hình ngắn hạn và mẫu hình dài hạn (Short-Term Pattern Vs Long-Term Pattern). Mẫu hình ngắn hạn chỉ về nhóm mẫu hình thường xuyên diễn ra và được hình thành trong thời gian ngắn từ 1 đến 5 phiên giao dịch (ví dụ: Các mẫu hình Candlesticks, One Day Pattern...). Các mẫu hình dạng này thường xuyên xuất hiện nhưng khả năng tạo ra lợi nhuận khi trading không cao. Mẫu hình dài hạn chỉ về nhóm mẫu hình có thời gian hình thành từ vài tuần đến vài tháng thậm chí là vài năm (ví dụ: mẫu hình vai đầu vai, mẫu hình tam giác...). Dạng mẫu hình này ít khi xuất hiện nhưng có mức độ thành công cao và mang lại hiệu quả đầu tư.

Hệ thống Pattern Recognition có thể được thiết lập dựa trên cả hai nhóm mẫu hình ngắn và dài hạn. Tuy nhiên, nhà đầu tư nên thiết lập hệ thống dựa trên nhóm mẫu hình dài hạn do khả năng tạo lợi nhuận tốt hơn nhóm ngắn hạn.

PRO TRADER – Phân tích tài chính doanh nghiệp chuyên sâu, Mô hình định lượng cao cấp

Hệ thống giao dịch – Trend Following

Trần Trương Mạnh Hiếu

FILI

|