|

Chứng khoán biến ước mơ của tôi thành sự thật!

Đã rất nhiều lần tôi thầm ước mình trở thành nhà quân sự tài ba giữa thời loạn hẳn tốt biết bao, tôi đam mê Tam Quốc, ngưỡng mộ Tào Tháo, ngưỡng mộ Khổng Minh và tôi cũng thích sự táo bạo của Ngụy Diên trong đề xuất “chiếm Trường An qua hang Tí Ngọ”. Tôi muốn cầm quân, chỉ đạo tướng, ngồi ở trong trướng định thiên hạ như bao anh hùng thuở xưa…

Và rồi tôi đến với thị trường chứng khoán như một sự sắp đặt vẹn toàn của tạo hóa, nơi đây mang cho tôi những cảm xúc giống như ước mơ thuở nào trở thành nhà quân sự tài ba. Tiền mặt là binh sĩ, mã cổ phiếu là tướng quân, tin ai dùng ai, đều liên quan đến đại cục. Một mãnh tướng như Triệu Tử Long công được thủ được, đế vương muôn đời ai chẳng muốn, và tôi nhìn thấy ở Vinamilk (HOSE: VNM) những phẩm chất như vậy. Tuổi thơ xem Tam Quốc, tôi chỉ biết dũng tướng cỡ Tử Long, Trương Phi, Quan Vũ nhưng rồi giống như Warren Buffett đã nói “hãy bắt đầu từ chữ A-Z”, tôi biết thêm những Hàn Đương, Chu Thái, Đinh Phụng ở Đông Ngô, những Hứa Chử, Trương Liêu, Điển Vi, Đặng Ngải, Chung Hội của Tào Ngụy, xem đi nào biết bao nhiêu hổ tướng.

Và điều quan trọng lớp sau thay lớp trước, sóng Trường Giang cuồn cuộn 2000 năm trước, 2000 năm sau có kém gì. Thị trường chứng khoán Việt Nam nối tiếp nhau những siêu phẩm FPT, MWG, CTD, GAS, PNJ…

Nguồn: Internet

|

Thị trường chứng khoán bao la rộng lớn tìm được cổ phiếu tốt đã khó, giữ được hay không lại càng khó hơn? Ai đọc Tam Quốc cũng đều biết chúa công thuở đầu của Tử Long đâu phải là Lưu Bị. Sẽ có một lúc bạn nhìn lại biểu đồ giá của FPT mà ngẩn người ra rằng đã có lúc mình cầm FPT nhưng lại cắt lỗ 5%, trong khi từ lúc đó đến giờ nó đã tăng vài trăm phần trăm. Có người nói “Không quan trọng cổ phiếu tốt xấu, chỉ quan tâm cổ tăng hay giảm” – tôi nghĩ không sai? Nhưng quan trọng cái sự tăng giảm ấy được đánh giá trong thời gian bao lâu? Mọi thứ trở nên 50/50 khi chúng ta càng co nhỏ thời gian giữa hai lần đưa ra quyết định (T+3, 1 tuần, 1 tháng?) thật là may rủi trong khi với tôi khi đã là may rủi thì không phải là đầu tư sử dụng chất xám, “thà cá độ đá banh xem chừng chắc cửa hơn”.

Vậy như thế nào là cổ phiếu tốt? Tôi nghĩ bài học chu kỳ của các doanh nghiệp ngày còn “mài đũng quần” ở giảng đường nhiều nhà đầu tư còn nhớ - đó là điều thứ nhất, hơn hết dùng tướng phải hiểu tướng, nói là ở trong trướng nhưng địa thế hình hài trăm vạn dặm vuông đều phải tỏ tường, trên thông thiên văn dưới tường địa lý. Lựa chọn một mã cổ phiếu những con số tài chính doanh nghiệp từ quá khứ đến hiện tại chỉ là lớp vỏ ngoài, tôi cần cẩn trọng xem xét đâu giả đâu thật, một viên tướng nhỏ bé như Hình Đạo Vinh còn có thể võ mồm với Khổng Minh thì nay thiếu gì những cổ phiếu thùng rỗng kêu to như vậy. Chí hướng của doanh nghiệp như thế nào? Tiềm lực ra sao? Quy mô thị trường toàn ngành là cố định hay luôn tăng đều? Vị thế doanh nghiệp đang ở chỗ nào? Đầu tư vào một doanh nghiệp đã có tiếng trước đó tôi nghĩ dễ dàng hơn với việc tự tìm đến một doanh nghiệp mới, vì sao Tôn Quyền lại tin tưởng Lục Tốn vậy? Khi tất cả mọi yếu tố đều đi đến một nhận định, đây là doanh nghiệp đáng đầu tư thì đừng quên xem xét kỹ lưỡng một khía cạnh đầy định tính đó là đạo đức doanh nghiệp!

Dũng tướng như Lữ Bố tại sao Tào Tháo không dùng, chiến thần vô địch tam quốc sao lại nỡ rũ bỏ như vậy? Tôi chợt nhớ những mã như XYZ, giúp hàng trăm, có khi tới cả hàng ngàn nhà đầu tư có tỷ suất lợi nhuận cả ngàn phần trăm trong thời gian chưa đầy 1 năm, nhưng bản thân tôi khước từ bởi nhân cách cổ phiếu đó không đáng để đầu tư? Nhân cách của cổ phiếu là gì? Tôi coi đó là đạo đức doanh nghiệp từ hành động đến định hướng phát triển, với hạt nhân vô cùng quan trọng là cốt cánh là tâm thế của CEO, của Hội Đồng Quản Trị. Đọc đến đây, tôi tin nhiều nhà đầu tư không đồng tình, nhưng tôi nghĩ đó là nguyên tắc của bản thân, giống như nhiều người vốn dĩ đã không thích ăn thịt chó, thì dù có biết chân chó tốt sữa cho con cũng không mua cho vợ ăn.

Vì sao Thủy Kính tiên sinh phải thốt lên “Khổng Minh gặp được chủ tốt, nhưng không gặp thời”, nhìn lại tất cả thì chứng khoán là hàn thử biểu chính xác nhất của nền kinh tế, kinh tế vĩ mô tạo nên những sự khác biệt lớn nhất về tăng trưởng của thị trường chứng khoán giữa các giai đoạn với nhau. Hơn hết, với thế giới phẳng như hiện tại, kinh tế vĩ mô của một quốc gia không chỉ đơn thuần gói gọn trong bàn tay những nhà tạo lập chính sách quốc gia đó mà là cả những yếu tố ngoại biên từ quốc tế, tạo nên “domino” toàn cầu.

Vì sao diễn biến ở nửa bên kia bán cầu, cho đến những động thái của quốc gia sông liền sông núi liền núi với chúng ta đều phải tĩnh tâm xem xét, phán đoán tình hình. Là nhà đầu tư, tất cả đều rất quan tâm đến kinh tế vĩ mô, không những thế, mỗi khi cao hứng thưởng trà chúng ta còn đưa ra cả những dự báo chính xác nhất có thể về thời gian về con số, công việc mà trong tay những nhà đầu tư không có đủ kho dữ liệu lớn – Big Data, có chăng đó chỉ là những con số thống kê hiện tại rồi so sánh với những gì đã diễn ra trong quá khứ với một sự công nhận trong suy nghĩ chu kỳ lặp lại luôn tồn tại.

Nhưng một điều tôi nhận ra rằng, nếu mọi thứ đều là chu kỳ chắc nịch (5 năm, 10 năm…) thì ai cũng có thể là chuyên gia. Hơn nữa, đối với nhà đầu tư, cái quan trọng là ứng biến, tôi thích Tào Tháo “biết sai, sửa sai”, chúng ta luôn có phương hướng cho biến động chung của kinh tế vĩ mô, có thể chúng ta sai trong một trận đánh nhưng không có nghĩa chúng ta thất bại trong cả chiến dịch. Và hãy nhớ chúng ta không phải là nhà kinh tế học, hãy dành những dự báo cụ thể chi tiết cho họ nên đừng cố để dự báo, hay đay nghiến bản thân khi có dự báo không chính xác. Tôi sẽ đồng tình hơn với những quan điểm về sự lặp lại nhưng đi kèm với sự bất ngờ, khi mọi người nghĩ là sắp thì nó lại không sắp, khi mọi người nghĩ phải lâu lâu nữa thì ngày mai nó lại ập đến, ngay cả bản thân tôi cũng nằm trong chỗ của mọi người. Vậy tôi phải làm sao?

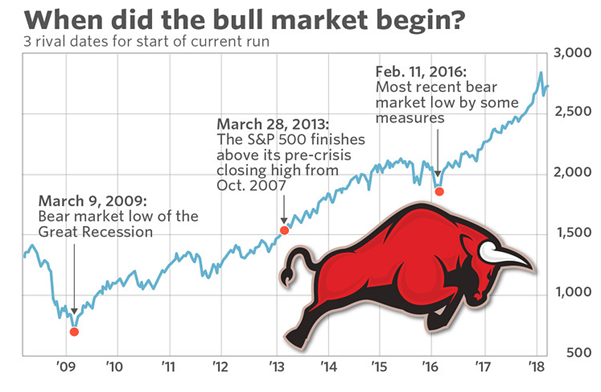

Chỉ số S&P 500 | Nguồn: Marketwatch

|

Các bạn có thấy ở đây lại giống 50/50 không? Khi rủi ro và phần được nếu chúng ta chấp nhận rủi ro giống như chúng ta “All in” trong một ván Poker mà phần được dồn hết cho may mắn thì tôi nghĩ mọi thứ nên tạm dừng, hay đơn giản tôi sẽ không bao giờ “All in”.

Sức chịu đựng sát thương của bạn là bao nhiêu, quân đội của bạn hùng hậu cỡ nào? Và cùng làm một bài toán xác suất dự báo tương lai với tôi nào. Bạn có 5 giả thiết để có thể đưa ra dự báo, với tính chính xác cho mỗi giả thiết cao đến 90% để kết quả có lợi cho bạn thì thực tế bạn cũng chỉ có 59% cơ hội, còn nếu số giả thiết tăng lên 10 thì cơ hội chỉ còn chưa đến 35% (và hãy thử chỉ là 80%, 70%... chứ không phải 90% như tôi).

Tôi tin rằng nếu bạn là người tỉ mỉ gạch từng đầu dòng để đưa ra dự báo phục vụ cho quyết định đầu tư thì bạn cũng đã là một nhà đầu tư đáng nể rồi, nhưng hãy cân nhắc tỷ lệ chiến thắng nếu bạn đặt cược nhé, và nếu cảm thấy nên tưởng thưởng một phần nào đó cho những cố gắng dự báo của mình thì cũng nên tiếp tục cân nhắc với tỷ trọng chấp nhập rủi ro.

Trong bóng đá có rất nhiều chiến thuật đi vào kinh điển 4-3-3, 4-4-2, 5-3-2, 4-2-3-1… nhưng bạn có bao giờ công nhận có chiến thuật 10-0 chưa? Ngoài đam mê Tam Quốc, tôi cũng đam mê bóng đá vô cùng, và cả đọc sách nữa và thật bất ngờ thị trường chứng khoán có thể khai thác tất cả những đam mê ấy của tôi, mà trước đây tôi cứ nghĩ những đam mê ấy chỉ cho vui.

Nathan Vu

FILI

|