|

M&A ngân hàng có chỗ cho xúc cảm?

Điều kiện tiên quyết khi tiến tới một thương vụ mua bán sáp nhập (M&A) là việc đánh giá các con số hoạt động. Nhưng đằng sau cái bắt tay này, yếu tố cảm xúc có tồn tại giữa đôi bên?

Trong phiên thảo luận cuối cùng tại diễn đàn M&A Việt Nam 2018 diễn ra chiều ngày 08/08, ông Lê Thành Trung – Phó Tổng giám đốc HDBank khi nói về thương vụ sáp nhập với DaiABank đã liên tục nhắc đến hai từ “hôn nhân”. Điều này khiến chủ tọa phải thốt lên rằng: “Anh đang dùng một từ hết sức gần gũi thay vì đánh giá DaiABank chỉ dựa trên các con số”.

Nói về cảm xúc trong M&A, ông Trung cho biết, trên phương diện của những người làm kinh tế thì tình cảm có lẽ phải xếp sau các con số. HDBank đã từng trải qua những đàm phán rất khó, rà soát từng khoản nợ xấu, rà soát từng khoản phải thu, rà soát từng khoản mục trên báo cáo tài chính của đối phương.

Trước khi nhận sáp nhập DaiABank, HDBank đã phải tìm hiểu 2-3 ngân hàng. Nhưng trong số này, DaiABank là nhà băng duy nhất nằm trong khu vực kinh tế trọng điểm phía nam gồm Bình Dương, Đồng Nai; đồng thời có nền tảng nhân sự và quản trị.

Ông Lê Thành Trung – Phó Tổng giám đốc HDBank chia sẻ tại diễn đàn M&A Việt Nam 2018

|

Theo ông Trung, nói mỗi thương vụ M&A có cảm xúc là đúng, bởi giống việc thương lượng, M&A cũng được coi là nghệ thuật. Nhưng mọi thứ phải đặt trên nền tảng rất rõ ràng, dựa trên sự tư vấn để đưa ra phương án tốt nhất và phải làm sao hài hòa lợi ích giữa các cổ đông. Sự đồng thuận của các cổ đông sau sáp nhập rất quan trọng, cổ đông đồng thuận sẽ truyền lửa tới cho sự đồng thuận của nhân viên và cuối cùng là khách hàng.

“Giữa nhiều vụ sáp nhập rầm rộ của các ngân hàng lớn thời gian đó, HDBank và DaiABank cứ trầm trầm nhưng rất yên lành. Làm M&A tôi chỉ mong sự yên lành, hài hòa. Sau khi lên sàn chứng khoán, cổ phiếu HDBank nhận được sự quan tâm và mua ròng khá nhiều từ khối ngoại bởi họ nhìn thấy sự hài hòa đó”, ông nói.

Tại ĐHĐCĐ thường niên 2018 tổ chức cuối tháng 4 vừa qua, bà Nguyễn Thị Phương Thảo - Phó Chủ tịch thường trực HĐQT HDBank khi nhắc về giai đoạn tái cơ cấu đã cho biết rằng, mỗi khi sáp nhập thì HDBank lại ghi nhận một bước tăng trưởng mới. Sáp nhập DaiABank vào năm 2013 và tiếp tục mua lại 100% vốn của công ty tài chính tiêu dùng SGVF (thuộc tập đoàn tài chính Societe Generale cộng hòa Pháp), sau 5 năm, HD Saison đã tăng trưởng khoảng 10 lần, trở thành một trong 3 công ty tài chính tiêu dùng lớn nhất Việt Nam. Sau sáp nhập DaiABank, HDBank tiếp tục giai đoạn tăng trưởng với tốc độ bình quân 30-40%/năm.

Gần đây nhất, trong giai đoạn M&A ngành ngân hàng đang chùng xuống thì thông tin PGBank chính thức “về một nhà” với HDBank đã tạo cú hích cho thị trường.

Trường hợp của HDBank và PGBank là một trong những trường hợp hiếm hoi mà một ngân hàng nội tiến hành mua lại một nhà băng khác trong nửa đầu năm nay. Bởi cuộc chơi M&A toàn thị trường nói chung và nhóm ngân hàng nói riêng chủ yếu thuộc về các nhà đầu tư nước ngoài. Làn sóng lên sàn cùng sức hấp dẫn lớn từ cổ phiếu của nhiều nhà băng Việt thời gian qua đã thu hút rất nhiều sự quan tâm của khối ngoại. Cũng phải lưu ý rằng, đây chủ yếu là các quỹ đầu tư tham gia để tìm kiếm lợi nhuận hơn là gia nhập sâu vào việc điều hành ngân hàng.

Liên quan đến việc mua bán sáp nhập trong lĩnh vực ngân hàng, Phó Thủ tướng Vương Đình Huệ ngay từ lời phát biểu ban đầu trước diễn đàn đã cho biết, thời gian sắp tới, Chính phủ sẽ tổ chức cổ phần hóa và thoái vốn tại các ngân hàng TMCP Nhà nước. Theo kế hoạch, Agirbank dự kiến được IPO vào năm 2019. Còn với BIDV và Vietcombank, hai “ông lớn” này đang có chủ trương bán bớt vốn Nhà nước hoặc phát hành cho nhà đầu tư nước ngoài, đồng thời đang trong quá trình thương thảo với NHNN cùng Chính phủ.

Ngoài ra, Chính phủ sẽ bán và chuyển giao bắt buộc các ngân hàng yếu kém đã mua lại hoặc đang đặt trong tình trạng kiểm soát đặc biệt như OceanBank, CBBank, GPBank… Được biết, Chính phủ rất hạn chế hoặc không cấp phép ngân hàng 100% vốn nước ngoài tại Việt Nam thời gian tới đây nhưng sẽ mở cửa cho nước ngoài mua ngân hàng Việt Nam.

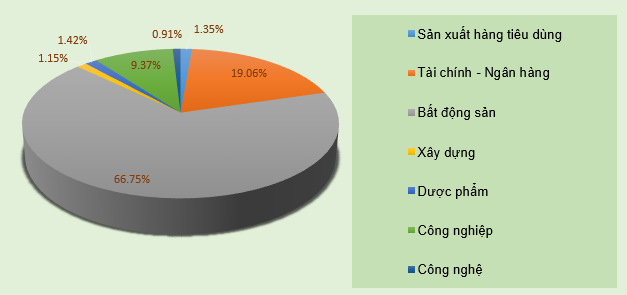

Trong 6 tháng đầu năm 2018, tỷ trọng giá trị M&A của ngành Tài chính - Ngân hàng chiếm 19.06%, chỉ xếp sau ngành bất động sản (66.75%).

Tỷ trọng giá trị M&A theo ngành 6 tháng đầu năm 2018

|

Thu Phong

FILI

|