|

Đầu tư ngân hàng: Lấy lại những gì đã mất?

Từ đầu năm đến nay VN-Index tăng 17%. Rõ ràng tốc độ tăng trưởng 48% trong năm ngoái đang tiếp diễn và phải thừa nhận sức đi lên của chỉ số chứng khoán đang vượt mọi kênh đầu tư khác, có sức lay động cả những người thận trọng vốn chỉ gửi tiết kiệm cho chắc ăn.

Sau khi vượt đỉnh cũ 1.170 điểm cách đây 11 năm, mỗi khi chinh phục một đỉnh mới, VN-Index luôn dập dình thiết lập khoảng cách xa nhất từ đỉnh cho đến điểm đáy tạm thời trên quãng đường để lại phía sau lưng. Cũng đúng thôi, các nhà đầu tư phải chốt lời bởi họ không thể đoán định trước chứng khoán sẽ còn đi lên mức nào. Chốt lời xong, cầm tiền, họ vẫn quan sát thị trường chờ cơ hội giải ngân mới và tìm kiếm những cổ phiếu tiềm năng chưa tăng giá trên cả ba sàn.

Sự biến động của thị trường lúc này không chỉ còn trông cậy vào nhóm cổ phiếu vốn hóa lớn, mà xu hướng của chứng khoán dường như đang nằm cả trong tay cổ phiếu ngân hàng. HDB là mã không được nhiều nhà đầu tư đặt sự tin cậy khi nhìn vào hoạt động của ngân hàng này từ đầu năm ngoái trở về trước, nhưng HDB lại trụ vững trước những đợt điều chỉnh của thị trường nhờ lực cầu mạnh từ khối ngoại. Trong khi đó, cũng chỉ bởi liên tục bị khối ngoại bán ròng, thị giá VCB hiện đã giảm 11% so với đỉnh.

Lạ là cổ phiếu ngân hàng niêm yết lại chịu ảnh hưởng của những sự kiện trên thị trường OTC. Việc Vietcombank thoái vốn khỏi Ngân hàng TMCP Phương Đông với giá 25.000-28.000 đồng/cổ phiếu qua đấu giá, gấp đôi giá khởi điểm và câu chuyện bán cổ phiếu quỹ cho nước ngoài của Techcombank với giá khoảng 120.000 đồng/cổ phiếu đã buộc giới đầu tư phải nhìn nhận lại thị giá của các cổ phiếu ngân hàng niêm yết. Và họ nhận ra một điều: Sự thay đổi cơ cấu cổ đông, nhất là ở những ngân hàng có sự tham gia của nhà đầu tư tài chính nước ngoài, thị giá cổ phiếu đã đột phá. Còn những ngân hàng vẫn mải mê đi tìm cổ đông chiến lược là những tổ chức tài chính quốc tế, những ngân hàng quốc tế tiếng tăm, thì cổ phiếu không nổi bật. Sự xuất hiện nguồn lực mới đi theo những cổ đông ngoại chuyên đầu tư tài chính mới tạo ra xu thế của không ít cổ phiếu năm nay.

So sánh chất lượng tài sản, vị thế, chiến lược kinh doanh, kết quả hoạt động để tìm ra giá trị thực của cổ phiếu từng ngân hàng bây giờ rất khó và thị giá có thể không phản ánh đúng giá trị thực. Tất cả các ngân hàng đều xác định phát triển mảng bán lẻ và dịch vụ, lấy đó làm trọng tâm dịch chuyển cơ cấu lợi nhuận theo hướng không còn dựa vào tín dụng là chủ yếu. Mảng dịch vụ bên cạnh bán sản phẩm bảo hiểm độc quyền cho các doanh nghiệp bảo hiểm, đẩy mạnh doanh thu từ thẻ, giao dịch qua mạng, kinh doanh ngân quỹ, ngoại tệ, trái phiếu; còn có thêm quản lý tài sản và không loại trừ đầu tư vào các lĩnh vực liên quan đến mua bán nợ.

Khi sự phân hóa giữa các ngân hàng và cổ phiếu ngân hàng đang được đẩy lên đỉnh điểm, rủi ro nằm chính ở chất lượng tài sản. Nhà đầu tư chỉ có thể đánh giá về nợ xấu qua thông tin công bố từ phía ngân hàng, chứ không có khả năng kiểm tra chính xác vấn đề này. Cho nên số dư quỹ dự phòng rủi ro, xét cả về số tuyệt đối và tỷ trọng của nó trên tổng dư nợ, luôn luôn cần được để mắt đến.

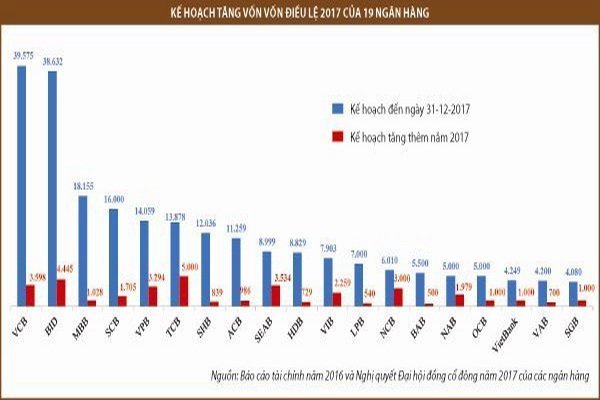

Điểm nhấn khác là sự gia tăng vốn điều lệ ngân hàng thông qua phát hành cổ phiếu mới (thưởng, trả cổ tức, phát hành riêng lẻ). Bài học cũ của năm 2006-2008 vẫn còn nguyên giá trị. Khi đó cổ phiếu ngân hàng sụp đổ một phần vì tốc độ pha loãng quá nhanh. Các ngân hàng phải có vốn điều lệ tối thiểu 3.000 tỉ đồng, trong khi nhiều ngân hàng vốn đang ở mức vài trăm tỉ đồng.

Nhiều ngân hàng đặt chỉ tiêu lợi nhuận năm nay cao dựa vào hoàn nhập dự phòng rủi ro. Sau khi hoàn nhập hết rồi, năm 2019-2020 còn gì để cho lợi nhuận tăng vọt nữa? Trong báo cáo tài chính của một số ngân hàng, số dư cuối năm 2017 các khoản phải thu, các khoản lãi và phí phải thu (gọi tên chính xác là lãi dự thu) không hề thấp và chưa giảm. Cũng có những ý kiến nêu quan điểm ngược lại, kiểu “đấy là những khoản lãi chắc chắn thu được, nhưng ngân hàng chưa muốn làm lợi nhuận tăng mạnh”.

Chuyện bây giờ mới kể. Mười một năm trước, ở cao trào của cổ phiếu ngân hàng (giao dịch chủ yếu qua thị trường OTC), một nhóm cổ đông đã nhận chuyển nhượng tỷ lệ áp đảo cổ phiếu một tổ chức tín dụng cổ phần với giá 170.000 đồng/cổ phiếu và cơ cấu cổ đông của ngân hàng được “thay máu”. Tiền đầu tư khi ấy của nhóm cổ đông trên có phần tự có, có phần đi vay. Bao năm qua, tiền vay đã đội giá vốn đầu tư lên cao vót, nhưng nhóm cổ đông vẫn “cắn răng” chịu. Hiện tại là thời điểm thuận lợi để họ tạo động lực tăng giá cho cổ phiếu ngân hàng mà họ đã nắm giữ lâu nay. Mọi khoản đầu tư sẽ phải đến lúc được thoái và chốt lời. Nhóm cổ đông nói trên cũng vậy. Hãy cùng quan sát khi nào họ “lấy lại những gì đã mất” và chia tay ngân hàng!

Hải Lý

tbktsg

|