|

Sao không điều chỉnh mức giảm trừ gia cảnh?

Bộ Tài chính đang lấy ý kiến góp ý cho dự luật thuế thu nhập cá nhân (TNCN) sửa đổi, dự kiến áp dụng từ 1-1-2019. Dự luật được nhiều người đặc biệt quan tâm và kiến nghị cần điều chỉnh mức giảm trừ gia cảnh đối với người nộp thuế.

Cần tính toán một giải pháp hợp lý để nộp thuế không là gánh nặng của người dân

|

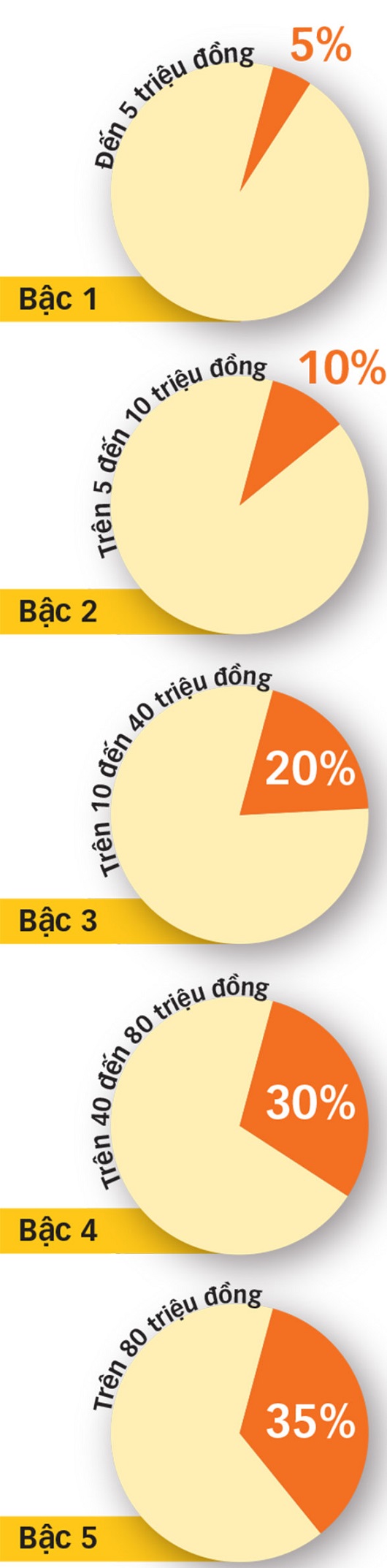

Mức thuế, bậc thuế trong biểu thuế lũy tiến từng phần được các chuyên gia đề nghị cần giảm để việc nộp thuế không là gánh nặng và Nhà nước mang tiếng tận thu.

Nhiều thứ đã tăng, mức giảm trừ vẫn giữ nguyên

Trong lần sửa đổi này, Bộ Tài chính cho biết không đề xuất điều chỉnh mức giảm trừ gia cảnh đối với người nộp thuế và người phụ thuộc với lý do mức giảm trừ gia cảnh được áp dụng 5 năm nay hiện vẫn còn phù hợp. Tuy nhiên, nhiều ý kiến cho rằng phải điều chỉnh mức giảm trừ gia cảnh dù hiện có hai quan điểm trái chiều: một bên đề nghị tăng và một bên cho rằng phải giảm.

Kiên quyết phản đối mức giảm trừ gia cảnh ở mức 9 triệu đồng/tháng như hiện nay, luật sư Trương Thanh Đức, chủ tịch Công ty luật Basico, nhấn mạnh mức giảm trừ gia cảnh cho người nộp thuế hiện nay không đúng bản chất của thuế TNCN mà là thuế thu nhập cao.

Sau khi trừ đi 9 triệu đồng thì mới phải nộp thuế, trường hợp có người phụ thuộc thì được giảm trừ 3,6 triệu đồng/người mà không giới hạn số người phụ thuộc cho thấy rất vô lý. Đã là thuế thu nhập thì phải nộp thuế khi có thu nhập như quy định ở các nước. Cùng với việc hạ mức giảm trừ gia cảnh thì phải giảm mạnh mức thuế suất ở bậc thuế đầu tiên, chứ không thể áp 5% như hiện nay.

Hầu hết các quốc gia đều áp dụng biểu thuế suất lũy tiến thuế TNCN đối với thu nhập từ tiền lương, tiền công nhằm mục đích ai có mức thu nhập cao hơn thì nộp thuế nhiều hơn và ngược lại.

Để khuyến khích người dân tuân thủ tốt, nói cách khác là tự nguyện nộp thuế, cùng với việc điều chỉnh mức giảm trừ gia cảnh, mức thuế ở bậc 1 nên đánh “tí ti”, ở mức rất thấp. Như từ lần sửa Luật thuế TNCN cách đây 5 năm, nhiều ý kiến đề nghị nên hạ mức thuế xuống để người dân không cảm thấy nộp thuế là gánh nặng.

Cần tính toán mức thuế ở bậc 1 cho phù hợp, chỉ 1-2% thay vì 5% như lâu nay. Thực tế, nhiều nước áp mức thuế bậc 1 rất thấp, như tại Malaysia, thuế suất thuế TNCN theo biểu thuế lũy tiến bậc đầu tiên chỉ 1%.

Không nhất trí với kiến nghị hạ mức giảm trừ gia cảnh, ông Ngô Trí Long, chuyên gia tài chính, cho rằng nếu hạ xuống sẽ càng khó khăn cho đời sống của người dân. Việc so sánh quy định chính sách thuế này giữa chúng ta với các nước như Nhật Bản, châu Âu, Mỹ... là rất khập khiễng.

Ở các nước phát triển, mọi khoản thu nhập của cá nhân đều rất công khai và minh bạch. Cơ quan thuế quản lý và giám sát chặt chẽ thu nhập của cá nhân, và mọi công dân đều nộp đúng, nộp đủ tiền thuế khi họ coi nộp thuế là nghĩa vụ và quyền lợi. Do đó, số thu từ thuế TNCN chiếm tỉ trọng lớn trong tổng thu ngân sách của nhiều nước như Nhật Bản hay nhiều nước ở châu Âu.

Đổi lại, các nước phát triển có chính sách an sinh xã hội rất tốt. “Con của người ta đến trường học không mất tiền. Công dân đi khám chữa bệnh cũng được miễn phí. Trường hợp mất việc làm thì được hưởng trợ cấp thất nghiệp. Người già được chăm lo. Nói chung những nhu cầu tối thiểu được nhà nước đảm bảo cho người dân...” - ông Long nhận xét.

Theo chuyên gia này, khi nền kinh tế VN đang trong giai đoạn phát triển, ngân sách khó khăn, luôn trong tình trạng vay nợ, chính sách an sinh xã hội chưa thể đạt được trình độ như các nước. Do đó, trước khi tính thuế phải tính giảm trừ gia cảnh cho người nộp thuế và người phụ thuộc để người nộp thuế có thể chi trả những nhu cầu thiết yếu nhất như ăn ở mặc, đi lại, học hành...

Không những thế, ông Long còn cho rằng chi phí sinh hoạt ngày một đắt đỏ, mặt khác thu nhập của người dân tăng lên, phải tăng mức giảm trừ gia cảnh cho người nộp thuế lên mức 10 triệu đồng/tháng, thay vì 9 triệu đồng/tháng như hiện nay.

Cùng quan điểm với ông Long, PGS.TS Đinh Trọng Thịnh - trưởng bộ môn quản trị tài chính quốc tế (khoa tài chính quốc tế Học viện Tài chính) - cho rằng mức thu nhập 9 triệu đồng/tháng là không đủ sống, nhất là ở các thành phố lớn. “Xem xét nâng mức giảm trừ lên 10-15 triệu đồng/tháng đối với người nộp thuế.

Đồng thời, cần tính toán để nâng mức giảm trừ cho người phụ thuộc vì mức 3,6 triệu đồng/tháng không còn phù hợp. Tổng chi phí ăn, học, đi lại tối thiểu một tháng cho một đứa trẻ ở những nơi như Hà Nội, TP.HCM... cao hơn khá nhiều mức này rồi” - ông nói.

Từ năm 2017, nhiều nước trong khu vực đã nâng mức giảm trừ gia cảnh cho người nộp thuế. Thái Lan nâng ngưỡng giảm trừ gia cảnh đối với người phụ thuộc là vợ hoặc chồng không có thu nhập từ 30.000 lên 60.000 baht, nếu vợ hoặc chồng có thu nhập chịu thuế thì khoản giảm trừ tối đa cho cả hai tăng từ 60.000 baht lên 120.000 baht. Nước này cũng nâng ngưỡng giảm trừ đối với người phụ thuộc là con từ 15.000 baht lên 30.000 baht/con mà không giới hạn số con như trước đây (tối đa là 3 con).

Những điều nói trên là về nguyên tắc và theo xu thế của các nước. Còn thực tế, theo quy định của Việt Nam, Luật thuế TNCN sửa đổi có hiệu lực ngày 1-7-2013 có nêu rõ: “Trường hợp chỉ số giá tiêu dùng (CPI) biến động trên 20% so với thời điểm luật có hiệu lực thi hành hoặc thời điểm điều chỉnh mức giảm trừ gia cảnh gần nhất thì Chính phủ trình Ủy ban Thường vụ Quốc hội điều chỉnh mức giảm trừ gia cảnh quy định tại khoản này phù hợp với biến động của giá cả để áp dụng cho kỳ tính thuế tiếp theo”.

Điều này cho thấy đã đến lúc cần phải xem xét điều chỉnh mức giảm trừ gia cảnh. Thực tế, CPI từ giữa năm 2013 đến nay biến động hơn 19%. Mỗi tháng CPI tăng một chút thì đến tháng sau sẽ vượt 20%, nếu chờ để sửa luật để áp dụng từ năm 2019 sẽ không tuân thủ quy định của luật này, do vậy sẽ ảnh hưởng đến quyền lợi của người nộp thuế.

Thế nhưng, trả lời TTCT, ông Phạm Đình Thi, vụ trưởng Vụ Chính sách thuế (Bộ Tài chính) - người đóng vai “chủ công” trong việc nghiên cứu sửa đổi luật thuế này, cho biết sẽ không xem xét điều chỉnh mức giảm trừ gia cảnh, dù thừa nhận đã tính toán mức biến động của CPI sát 20% rồi.

Đề xuất phương án điều chỉnh bậc thuế của bộ Tài chính

|

Cần hạ số bậc thuế và giảm thuế suất

Để sửa biểu thuế, Bộ Tài chính cũng đề xuất phương án điều chỉnh (xem bảng). Theo đánh giá của cơ quan soạn thảo, cá nhân đang có thu nhập ở bậc 1, bậc 2 sẽ không bị ảnh hưởng, cá nhân có thu nhập từ bậc 3 trở lên sẽ tăng thuế so với hiện tại. Tuy nhiên, mức tăng thêm so với thu nhập của người có thu nhập cao không lớn (ví dụ: cá nhân có thu nhập tính thuế 15 triệu đồng/tháng sẽ nộp thêm 250.000 đồng/tháng, cá nhân có thu nhập tính thuế 30 triệu đồng/tháng sẽ nộp thêm 400.000 đồng/tháng, cá nhân có thu nhập tính thuế 50 triệu đồng/tháng sẽ nộp thêm 500.000 đồng/tháng, cá nhân có thu nhập tính thuế 80 triệu đồng/tháng sẽ nộp thêm 650.000 đồng/tháng). Tổng số thu ngân sách ước tăng khoảng 500 tỉ đồng.

Với lý lẽ chính sách thuế càng đơn giản thì người dân càng dễ thực hiện, các ý kiến cho rằng phải giảm bậc thuế xuống thậm chí chỉ còn 3 bậc, đồng thời giảm thuế suất, giãn khoảng cách giữa các bậc thuế. Nhưng đề xuất của Bộ Tài chính cho thấy vẫn nhăm nhăm tăng thu.

Theo luật sư Trương Thanh Đức, kể cả rút xuống còn 5 bậc cũng vẫn còn rối rắm, chỉ nên quy định 3 bậc và mức thuế ở bậc cao nhất không quá 15%. Có thể áp dụng bậc thuế đầu tiên sau khi giảm trừ gia cảnh là từ 0-10 triệu đồng với mức thuế suất 1-2%.

Bậc 2 thì trên 10 triệu đồng đến 50 triệu đồng với mức thuế 5%. Bậc 3 là trên 50 triệu đồng với thuế là 15%. “Bộ Tài chính đề xuất mức thuế ở bậc cao nhất vẫn giữ mức 35% như hiện nay là cao quá” - ông nói. Trong khi thuế thu nhập doanh nghiệp đã giảm liên tục trong 10 năm qua, từ mức 32% nay còn có 20%, đối với doanh nghiệp nhỏ và vừa còn 17%, nên mức thuế cao nhất của thuế TNCN cũng chỉ nên bằng với thuế suất của thuế thu nhập doanh nghiệp.

Nhìn sang các nước trong khu vực, ngay cả với Singapore, thuế suất cao nhất trong biểu thuế TNCN của họ cũng thấp hơn VN, phổ biến ở mức từ 20-30%: Singapore 20%, Hong Kong 17%, Indonesia 30%.

Trong điều kiện xét theo thu nhập bình quân đầu người Việt Nam mới ở nước đang phát triển, có thu nhập trung bình thấp, nên lựa chọn mức thuế suất cao nhất trong biểu thuế ở mức 30%. Lựa chọn này giúp thu hút nguồn nhân lực có chất lượng cao phục vụ phát triển kinh tế. Ngược lại, nếu thuế suất bậc cuối quá cao sẽ không khuyến khích người lao động sáng tạo để tăng thu nhập, bởi như thế thu nhập tăng thêm chỉ để nộp thuế thôi.

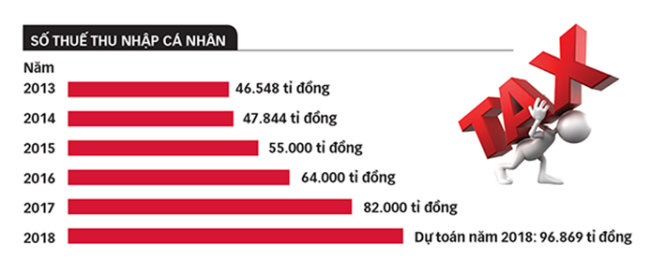

Nhìn số thuế TNCN hằng năm thu được trong mấy năm qua sẽ thấy rõ: chỉ trong vòng 5 năm, số thuế thu được tăng gấp đôi. Năm 2013, cả nước thu được 46.548 tỉ đồng, năm 2018 dự toán sẽ thu hơn 96.000 tỉ đồng.

Trong góp ý về dự thảo Luật thuế TNCN, Bộ Kế hoạch và đầu tư cũng cho rằng Bộ Tài chính cần nghiên cứu đánh giá tác động của việc áp dụng biểu thuế, đảm bảo góp phần tăng tính cạnh tranh so với các nước trong khu vực, các nước có điều kiện tương đồng với Việt Nam. Mức thu nhập quy định cho từng bậc sau gần 10 năm thực hiện cũng cần điều chỉnh cho phù hợp với sự thay đổi chung về mức thu nhập và mặt bằng mức sống của dân cư.

Ông Trần Xuân Thắng, nguyên tổng cục trưởng Tổng cục Thuế, cho rằng điều quan trọng của chính sách thuế là cần đảm bảo công bằng giữa các đối tượng nộp thuế, thu đúng, thu đủ số thuế. Để làm được điều này thì cơ quan thuế quản lý được thu nhập của người dân.

“Trong điều kiện hiện nay, ngoài việc nghiên cứu ngay mức giảm trừ gia cảnh, cần hạ thuế suất để đảm bảo quyền lợi của người nộp thuế. Còn để tăng thu cho ngân sách, Bộ Tài chính phải rà soát lại các khoản thu nhập, khoản nào chưa thuộc diện nộp thuế thì phải điều chỉnh, diện nào thuế suất thấp hoặc cao thì cũng phải tăng giảm cho phù hợp, nghĩa là phải mở rộng cơ sở thuế như đúng chỉ đạo của Thủ tướng” - ông Thắng nói.

Lê Thanh

Tuổi trẻ

|