|

BCG: Phát hành 280 trái phiếu chuyển đổi, dự kiến thu 280 tỷ đồng

Theo Nghị quyết HĐQT, sắp tới, CTCP Bamboo Capital (HOSE: BCG) sẽ triển khai phương án phát hành trái phiếu chuyển đổi đã được thông qua trong ĐHĐCĐ thường niên năm 2017.

Cụ thể, Công ty sẽ phát hành tối đa 280 trái phiếu không có tài sản đảm bảo, được phép chuyển đổi thành cổ phiếu phổ thông BCG. Tỷ lệ chuyển đổi ứng với tỷ lệ giữa mệnh giá trái phiếu và giá chuyển đổi được xác định tại thời điểm chuyển đổi. Giá chuyển đổi dự kiến theo phương án phát hành là 10,000 đồng/cp.

Trái phiếu được phát hành dự kiến phát hành trong năm 2018 dưới hình thức bút toán ghi sổ, kỳ hạn 3 năm với lãi suất 5%/năm.

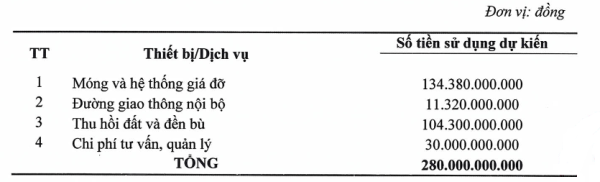

Với giá phát hành bằng với mệnh giá 1 tỷ đồng, BCG dự kiến sẽ huy động được 280 tỷ đồng. Số tiền thu về được dùng để bổ sung vốn cho CTCP Năng lượng Hanwha - DGC Băng Dương để thực hiện Dự án Nhà máy điện mặt trời GAIA với tổng công suất là MWp.

Chi tiết dự kiến sử dụng vốn từ đợt phát hành

|

Hiện tại, Green Egg Private Equity Fund 1 do Green Egg Investment quản lý dự kiến mua tối đa 280 trái phiếu trong đợt phát hành này. Được biết, ông Jun In Sub - Giám đốc đại diện Green Egg Investment là Thành viên HĐQT của BCG

Chí Kiên

FILI

|