|

PV Power có gì đáng đầu tư?

Là doanh nghiệp lớn thứ 2 ngành điện, Tổng Công ty Điện lực Dầu khí Việt Nam (PVPOWER) có nhiều yếu tố hấp dẫn nhà đầu tư với cấu trúc tài chính chắc chắn và tiềm năng tăng trưởng lớn.

Nhà máy điện Nhơn Trạch 2

|

Theo phương án cổ phần hóa vừa được công bố, ngày 31/01 tới đây, hơn 468 triệu cp PV Power sẽ được chào bán đấu giá lần đầu ra công chúng (IPO), tương đương 20% vốn. Giá khởi điểm được đưa ra là 14,400 đồng/cp, tương ứng giá trị hơn 6,700 tỷ đồng.

Được thành lập năm 2007 với ngành nghề chính là sản xuất điện năng, đầu tư xây dựng các dự án nhà máy điện độc lập… PV Power có vốn điều lệ đạt 23,419 tỷ đồng, trong đó Tập đoàn Dầu khí Việt Nam (PVN) chiếm đến 51% vốn, tương ứng gần 1.2 tỷ cổ phần.

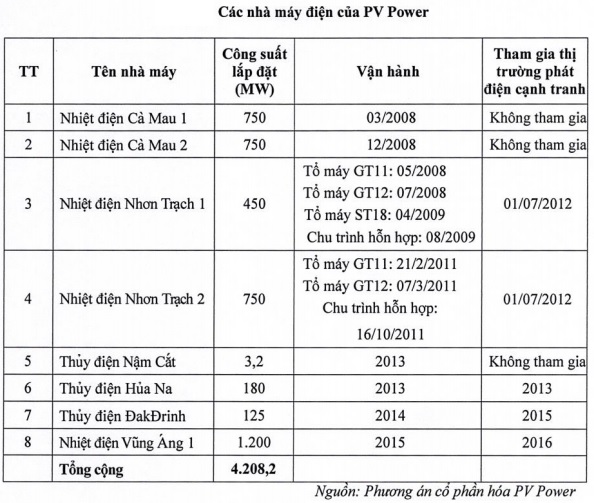

PV Power sở hữu tài sản gồm 8 công ty/nhà máy điện với tổng công suất 4,208 MW, phân theo loại hình nhà máy: Thủy điện chiếm khoảng 7.3%, nhiệt điện than chiếm 28.5%, nhiệt điện khí chiếm 64.2% công suất.

Trọng tâm phát triển của PV Power là các nhà máy điện khí với 4 nhà máy điện khí là Cà Mau 1&2, Nhơn Trạch 1, Nhơn Trạch 2 với tổng công suất đạt 2,700 MW, chiếm khoảng 64% tổng công suất của tất cả các nhà máy thuộc PV Power. Ưu điểm chính của nhà máy nhiệt điện khí so với nhiệt điện than và thủy điện đó là vòng đời hoạt động ngắn hơn, thông thường vòng đời các dự án điện khí khoảng 25 năm, nhiệt điện than khoảng 30 năm, thủy điện khoảng 40 năm. Do vậy, nếu cùng tỷ suất hoàn vốn IRR thì dự án nhiệt điện khí sẽ có thời gian thu hồi vốn nhanh hơn, đồng thời lợi nhuận trong từng năm cũng cao hơn.

Xét về công suất lắp đặt, PV Power hiện đứng thứ 2 trong ngành sau EVN Genco 3. Về sản lượng phát điện, tổng sản lượng điện phát cả nước năm 2016 khoảng 176 tỷ kWh, PV Power đứng thứ 2 với sản lượng đạt 21,132 triệu kWh, chiếm khoảng 12% thị phần.

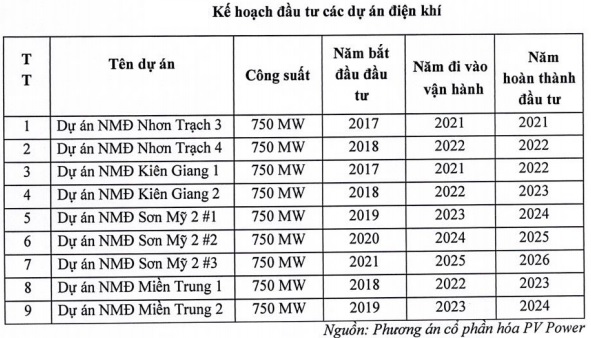

Còn trong tương lai xa hơn, 9 dự án điện khí theo kế hoạch cũng được đầu tư và đi vào vận hành từ 2021-2024, trong đó nhà máy Nhơn Trạch 3 và 4 sẽ gia tăng công suất 1,500 MW cho PV Power.

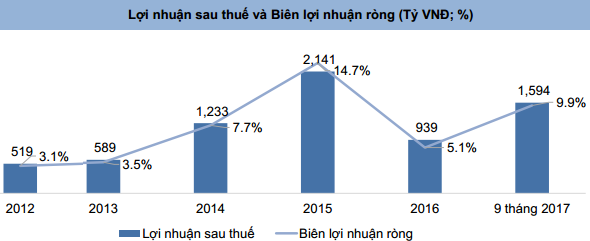

Kết thúc 9 tháng đầu năm nay, PV Power đạt 16,143 tỷ đồng doanh thu và 1,594 tỷ đồng lãi ròng, biên lợi nhuận sau thuế theo đó tăng trở lại, hiện đang chạm mức 9.9%.

Không những kết quả kinh doanh ấn tượng, PV Power có cấu trúc tài chính an toàn hơn nhiều đơn vị lớn cùng ngành khi tỷ lệ nợ/VCSH vào khoảng 60/40, trong khi Genco 3 tỷ lệ này là 90/10 hay Genco 1 là 85/15. Theo CTCK Bảo Việt (BVS), cấu trúc tài chính ít rủi ro hơn còn được thể hiện trong yếu tố chi phí lãi vay và lỗ tỷ giá phải trả trên mỗi kWh của PV Power thấp nhất trong số 5 tổng công ty phát điện lớn nhất cả nước.

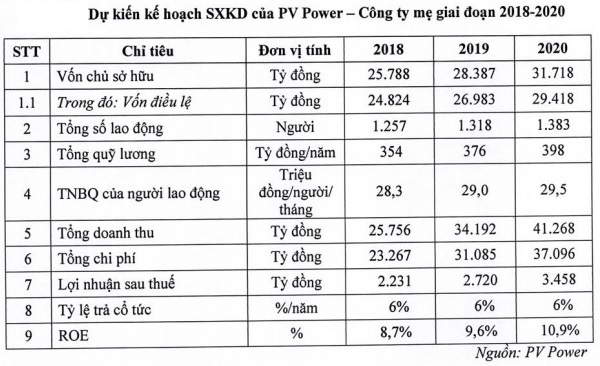

Về kế hoạch kinh doanh sau cổ phần hóa, PV Power đặt kế hoạch doanh thu Công ty mẹ năm 2018 ở mức 25,756 tỷ đồng, hơn 34,000 tỷ đồng năm 2019 và vượt 41,000 tỷ năm 2020. Lợi nhuận sau thuế tương ứng tăng từ 2,231 tỷ đồng năm 2018 để chạm 3,458 tỷ đồng năm 2020.

Kế hoạch của PV Power đưa ra dựa trên cơ sở lượng điện tiêu thụ sẽ tăng trưởng ở mức 10-11%/năm, trong bối cảnh giả định tăng trưởng GDP 7%/năm do Quy hoạch Phát triển Ngành điện điều chỉnh - Tổng Sơ đồ VII (được ban hành trong tháng 3/2016). Cụ thể, lượng điện tiêu thụ ước tính sẽ đạt 235-245 tỷ kWh vào năm 2020, 352-379 tỷ kWh vào năm 2025 và 506-559 tỷ kWh vào năm 2030.

Theo CTCK Bản Việt (VCI), sản lượng điện của PV Power từ 2018-2020 sẽ trong khoảng từ 22.5 tỷ kWh-22.9 tỷ kWh/năm. Nhơn Trạch 3 và 4 đi vào hoạt động thương mại lần lượt sẽ giúp tổng sản lượng của PV Power tăng 17% năm 2021 và 13.9% năm 2022.

Phương Châu

FiLi

|