|

Bom tấn M&A năm 2017 trên thị trường chứng khoán

Với rất nhiều mục đích khác nhau, song những thương vụ M&A nói chung và trong năm 2017 nói riêng gần như gặp nhau tại một điểm – tham vọng chiếm lĩnh thị trường ngành.

Bom tấn M&A năm 2017 trên thị trường chứng khoán.

|

Đình đám nhất phải kể đến “game” sáp nhập giữa Mía đường Thành Thành Công Tây Ninh (SBT) và Đường Biên Hòa (BHS), với giá trị lên đến 217 triệu USD, tương đương 4,926 tỷ đồng.

Được biết, sau một thời gian rất dài thâu tóm hàng loạt công ty mía đường lớn nhỏ, đến cuối tháng 8 năm nay, Mía đường Thành Thành Công Tây Ninh (SBT) đã chính thức phát hành gần 304 triệu cổ phiếu để hoán đổi và sở hữu 100% cổ phần của Đường Biên Hòa (BHS).

Theo đó, SBT một bước trở thành đại gia mía đường với 30% thị phần trong nước, đồng thời sở hữu vùng nguyên liệu lên đến 40,000 ha, chiếm 16% diện tích cả nước, sản lượng mía theo đó đạt 3.4 triệu tấn, chiếm 22%. Chưa kể, với việc nắm giữ 100% cổ phần của Đường Biên Hòa, SBT sẽ trực tiếp và gián tiếp sở hữu một loạt doanh nghiệp mía đường lớn khác như Đường Biên Hòa – Ninh Hòa, TTC Gia Lai, Mía đường Phan Rang, Mía đường Tây Ninh (Tanisugar), Mía đường TTC Attapeu…

Có thể nói đây là một trong những bước đi ngoạn mục trong chiến lược thâu tóm nhằm mở rộng vùng nguyên liệu của SBT, khi mà trước đó không lâu SBT và BHS vừa hoàn tất thương vụ mua lại Công ty Mía đường HAGL từ Tập đoàn Hoàng Anh Gia Lai (HOSE: HAG) với giá 1,330 tỷ đồng.

Tiêu tốn nhiều giấy mực, nhận định của các chuyên gia còn có “mối tình” giữa CTCP Tập đoàn Kido (HOSE: KDC) và Tổng Công ty Công nghiệp Dầu thực vật Việt Nam – CTCP Vocarimex (UPCoM: VOC). Trước đó vào cuối tháng 11/2016, KDC cũng đã hoàn tất mua lại 65% vốn CTCP Dầu Thực vật Tường An (HOSE: TAC) với tổng giá trị đạt 40 triệu USD, tương đương 908 tỷ đồng.

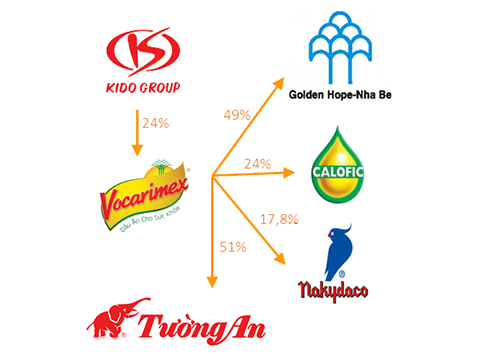

Theo thống kê, tính đến năm 2015, riêng Cái Lân và Tường An đã chiếm đến 2/3 doanh thu toàn thị trường. Tại thời điểm đó, Vocarimex nắm giữ 51% vốn điều lệ của Tường An, 24% vốn điều lệ Cái Lân, 49% vốn của Golden Hope Nhà Bè và 17.8% vốn tại Nakydaco. Như vậy, với 2 thương vụ trên, KDC đã chính thức trở thành ông trùm ngành dầu ăn khi có trong tay quyền chi phối cũng như kiểm soát các công ty đang thống lĩnh thị trường.

Về KDC, năm 2015 Công ty bắt đầu “lột xác” khi tiến hành chuyển giao mảng bánh kẹo, gia nhập ngành hàng thực phẩm và gia vị với tham vọng chinh phục thị trường có quy mô lên đến 193,500 tỷ đồng. Song, việc đầu tư trực tiếp vào ngành dầu dự báo sẽ vấp phải nhiều rủi ro. Chính vì điều này khiến KDC chọn hướng đi gián tiếp thông qua mua lại cổ phần của các doanh nghiệp đã có chỗ đứng trên thị trường, và 2 đơn vị KDC nhắm đến là TAC và Vocarimex. Sau 3 năm chinh chiến, đến nay KDC đã nắm quyền chi phối TAC (vào tháng 11/2016) và hoàn tất đưa Vocarimex trở thành công ty con khi sở hữu 51% vốn tại đây vào ngày 22/5/2017.

Một thương vụ “nhức nhối” khác, tháng 10/2017 CTCP Đầu tư Thế giới Di động (HOSE: MWG) chính thức mua lại chuỗi điện máy Thế giới số Trần Anh (HNX: TAG) với 39 siêu thị tại nhiều tỉnh (thành) sau nhiều đồn đoán. Đây được xem là sự kiện “lịch sử” khi lần đầu tiên hai doanh nghiệp ngành điện máy về chung một mái nhà.

Việc mua lại Trần Anh được nhiều chuyên gia đánh giá là bước đi khôn ngoan và phù hợp. Bởi nó cho phép MWG mở rộng thị trường một cách nhanh chóng, nhất là khu vực phía Bắc khi mà hiện TAG đang sở hữu khoảng 160 siêu thị tại khu vực này.

Sau sáp nhập, MWG hiện có 3,170 tỷ đồng vốn điều lệ, nâng tổng số cổ phiếu đang lưu hành lên gần 308 triệu đơn vị. Với mức giá phiên ngày 29/12 đạt 131,000 đồng/cp, tính đến nay MWG đã đạt mức vốn hóa 30,348 tỷ đồng, tương đương 1.8 tỷ USD. Chưa dừng lại ở đó, cổ đông MWG còn tiếp tục thông qua việc nâng ngân sách lên cao gấp 5 lần, từ 500 tỷ đồng lên thành 2,500 tỷ đồng nhằm thực hiện M&A với các công ty bán lẻ khác.

Dòng vốn ngoại đóng vai trò dẫn dắt

Mặc dù ghi nhận nhiều thương vụ đình đám, song về tổng thể thì sân chơi M&A tại Việt Nam năm qua vẫn thuộc về dòng vốn ngoại.

Rầm rộ trước, trong và sau khi thực hiện có lẽ là thương vụ mua thành công 53% cổ phần Tổng CTCP Bia - Rượu - Nước giải khát Sài Gòn (Sabeco, HOSE: SAB) với mức giá 320,000 đồng/cp của Công ty TNHH Vietnam Beverage, diễn ra hôm 18/12. Khi mà đến nay, vẫn còn đó nhiều ý kiến xoay quanh câu chuyện thương hiệu bia Việt liệu đã “bán mình” hay chưa?

Được biết, Vietnam Beverage được sở hữu gián tiếp 49% bởi BeerCo Ltd, công ty bia do Thai Beverage sở hữu 100% có trụ sở tại Hồng Kông. Và đứng sau thương hiệu Beer Chang nổi tiếng là “ông hoàng” M&A của Thái Lan - Charoen Sirivhadhanabakdi - với nguồn tài chính dồi dào từ hai lĩnh vực nước giải khát và bất động sản.

Ông Charoen Sirivhadhanabakdi đứng cùng vợ của mình là bà Wanna.

|

Trở lại giao dịch trên, chiếm thị phần hơn 50% thị trường bia Việt Nam, SAB được xem là viên ngọc quý mới nhất trong “đế chế” M&A của Charoen Sirivhadhanabakdi. Trong quá khứ, Tập đoàn đa ngành (TCC) của ông cũng đã thâu tóm thành công nhiều đơn vị tên tuổi như nhà sản xuất nước giải khát Oishi Group, chuỗi siêu thị Big C và Berli Jucker…

Cũng đến từ Thái Lan, đầu tháng 3/2017, Công ty TNHH SCG Xi măng – Vật liệu xây dựng, công ty thành viên của Tập đoàn SCG – đã mua lại 100% vốn cổ phần (tương đương 156 triệu USD) từ các cổ đông hiện hữu của Vật liệu Xây dựng Việt Nam (VCM) (khu vực miền Trung). Giá trị doanh nghiệp (EV) trong giao dịch này trị giá 440 triệu USD, bao gồm nợ ròng và chi phí đầu tư cải tiến hiệu quả tài sản.

Được biết, SCG là một trong những tập đoàn hoạt động đa ngành, trong đó 3 lĩnh vực kinh doanh chính là Xi măng - Vật liệu xây dựng (SCG Cement - Building Materials), Hóa dầu (SCG Chemicals), và Bao bì (SCG Packaging). Tập đoàn đến từ Thái Lan này bắt đầu mở rộng hoạt động sang Việt Nam như một quốc gia chiến lược từ năm 1992, và dần mở rộng đầu tư đa ngành với khoảng 22 công ty đang hoạt động kinh doanh tại nước ta.

Về phần VCM, Công ty thành lập từ năm 2008 với vốn điều lệ 931 tỷ đồng bởi Tập đoàn Kusto. Khởi đầu từ dự án Nhà máy Clinker Văn Hóa - dự án kinh tế trọng điểm của miền Trung nói riêng và của Việt Nam nói chung, đến nay Công ty có dây chuyền sản xuất đạt công suất 3.1 triệu tấn (quy ra xi măng Portland).

Dự án Nhà máy Clinker Văn Hóa có quy mô công suất 5,000 tấn/ngày, do Công ty TNHH VLXD Việt Nam làm chủ đầu tư tại xã Văn Hóa, huyện Tuyên Hóa.

|

Hay một ông lớn đa ngành khác có mặt tại Việt Nam từ những năm 1997, Tập đoàn CJ đã hoàn tất thâu tóm Cầu Tre sau khi trở thành cổ đông nắm giữ 71.6% vốn điều lệ kể từ đầu tháng 6 năm nay. Theo đó, Cầu Tre chính thức đổi tên thành CTCP Thực phẩm CJ Cầu Tre, điều chỉnh bổ sung thêm một số ngành nghề kinh doanh như chế biến rau quả, sản xuất các loại bánh từ bột và thức ăn chế biến sẵn…

Được biết, CJ Group thành lập từ năm 1953, là doanh nghiệp sản xuất đầu tiên của Tập đoàn Samsung – sau đó tách ra vào năm 1993. Tập đoàn hoạt động đa nghề gồm thực phẩm, công nghệ sinh học, truyền thông, giải trí, phim ảnh, logistics…

Khi bước chân vào Cầu Tre, nhiều nhà đầu tư dự đoán ngoài mảng thực phẩm thì Tập đoàn này còn nhắm đến miếng đất không nhỏ mà Cầu Tre đang sở hữu. Tham vọng lấn sân của CJ Group sáng tỏ hơn khi HĐQT Cầu Tre thông qua chủ trương đầu tư quy hoạch chuyển đổi công năng khu đất 125/208 Lương Thế Vinh, Quận Tân Phú và chủ trương đầu tư dự án 35 Lương Minh Nguyệt.

Câu chuyện MWG – TAG chưa kịp nguội, thị trường bán lẻ lại tiếp tục nóng lên khi FPT Retail chính thức được chuyển nhượng 30% vốn cho Dragon Capital và VinaCapital sau rất nhiều rò rỉ liên tục trong 1 năm trở lại đây.

Đại diện FPT cho biết, đã hoàn tất việc chuyển nhượng 30% vốn điều lệ tại Công ty Cổ phần Bán lẻ Kỹ thuật số FPT (FPT Retail), tương đương 6 triệu cổ phiếu, cho các quỹ được quản lý bởi hoặc liên kết với Dragon Capital và VinaCapital. Tổng số tiền hai quỹ này bỏ ra cho thương vụ trên lên đến 11 triệu USD, hiện Dragon Capital và VinaCapital là những nhà đầu tư tài chính nước ngoài lớn nhất tại Việt Nam, quản lý lần lượt 2.1 tỷ USD và 1.8 tỷ USD tổng tài sản.

Nhộn nhịp “se duyên” chứng khoán

Năm 2017 cũng là năm khá nhiều công ty chứng khoán trong nước “bán mình” cho nhà đầu tư ngoại. Một “bom tấn” gần đây nhất phải kể đến “deal” KB Securities (Hàn Quốc) vừa hoàn thành thương vụ mua lại 99.4% CTCK Maritime (MSI), tương đương 29,820,900 cổ phiếu vào ngày 06/10. Chỉ 3 ngày sau đó, Công ty liền tổ chức ĐHĐCĐ bất thường 2017 nhằm thông qua việc đổi tên thành CTCK KB Việt Nam và thay dàn lãnh đạo.

Được biết, KB Sec là đơn vị thành viên trực thuộc 100% vốn của Tập đoàn Tài chính KB (KBFG), được hình thành từ sự hợp nhất của KB Investment & Securities và Hyundai Securities vào giữa năm 2016, vốn chủ sở hữu khoảng 3.7 tỷ USD. Và thương vụ M&A lần này nằm trong kế hoạch mở rộng mạng lưới của KB tại Đông Nam Á, trong đó có Việt Nam và Indonesia.

* M&A CTCK tại Việt Nam - Sự trỗi dậy của nhà đầu tư ngoại

Hơn nữa, trong lĩnh vực này, mặc dù chưa thực sự rõ ràng, song nhiều doanh nghiệp khác cũng đã có động thái nới room ngoại, đặc cách cho cổ đông nước ngoài nâng tỷ lệ sở hữu vốn, đổi tên cũng như công bố các tài liệu dưới nhiều ngôn ngữ khác nhau trong năm 2017.

| Theo nhận định của một nhân sự cấp cao người nước ngoài tại công ty quản lý quỹ, con đường nhanh nhất, đơn giản nhất để nhà đầu tư nước ngoài lựa chọn đặt chân vào Việt Nam vẫn là M&A các đơn vị trong nước. Trên vai trò là nhà đầu tư mua lại Đệ Nhất, Trưởng phòng Kinh doanh Yuanta cho biết, việc mua lại Đệ Nhất là bước đi nhằm giúp đơn vị này tiếp cận và khai thác sâu hơn thị trường chứng khoán Việt Nam. |

Điển hình có câu chuyện tại CTCP Chứng khoán Đệ Nhất (UPCoM: FSC) cho phép nhóm cổ đông gồm CTCK Yuanta Hong Kong và Yuanta Securities Asia Financial Services Ltd. được cùng nhau mua đến 100% vốn cổ phần mà không phải thực hiện thủ tục chào mua công khai.

Hay một số trường hợp đánh tiếng khác như cổ đông CTCP Chứng khoán Đầu tư Việt Nam (HNX: IVS) cũng đã thông qua phương án tăng room ngoại lên 100% tại ĐHĐCĐ thường niên 2017, CTCP Chứng khoán HFT (UPCoM: HFT) (trước đây là CTCK Mê Kông) cũng đã được cổ đông thông qua việc bầu mới HĐQT...

Tựu trung lại, tiếp đà tăng trưởng từ những năm trước, hoạt động M&A năm 2017 khá sôi động. Phát biểu tại Diễn đàn M&A Việt Nam 2017 diễn ra giữa tháng 8 năm nay, các chuyên gia, nhà đầu tư cho biết đột phá về cơ chế, chính sách sẽ tạo thuận lợi cho hoạt động M&A tiếp tục phát triển trong thời gian tới; đặc biệt là các chính sách liên quan đến cổ phần hóa, thoái vốn Nhà nước hay “điểm nghẽn” về nới room đối với nhà đầu tư nước ngoài… Theo đó, “M&A sẽ tăng trưởng 2-3 lần trong vòng 5 năm tới. M&A còn nhiều thăng trầm nhưng xu hướng chung là đi lên”, ông Eric Solberg, Tổng giám đốc EXS Capital khẳng định.

Tri Túc

FiLi

|