|

Vàng có thực sự là kênh phòng ngừa rủi ro hiệu quả?

Bài viết thể hiện quan điểm của Cameron Crise trên Bloomberg

Các tín đồ vàng đã chỉ ra vô vàn lý do để sở hữu thứ kim loại ưa thích của họ, từ việc suy giảm niềm tin vào các đồng tiền pháp định cho đến lịch sử của vàng như là một đơn vị tiền tệ. Tuy nhiên, một trong số những đặc tính được yêu thích nhất của vàng là khả năng phòng ngừa trước các cuộc khủng hoảng thị trường hoặc rủi ro chính trị.

Hồi tháng 8 vừa qua, Ray Dalio, nhà sáng lập quỹ đầu cơ Bridgewater Associates, đã khuyến nghị nhà đầu tư nên sở hữu 5-10% danh mục dưới dạng vàng để phòng ngừa các rủi ro chính trị ngày càng gia tăng. Tuy nhiên, liệu vàng có phải là kênh phòng ngừa hiệu quả trong những thời điểm rủi ro tăng cao?

Đây cũng là câu hỏi khiến ông Cameron Crise, Chiến lược gia vĩ mô và là người viết mục Macro Man tại Bloomberg, phải suy ngẫm?

Thế là ông đã quyết định sử dụng cách tiếp cận thực nghiệm để tìm câu trả lời cho riêng mình. Đầu tiên, ông tìm kiếm các bằng chứng về mối quan hệ giữa tâm lý e ngại rủi ro và giá vàng về phương diện thống kê. Cụ thể, ông sử dụng chỉ số đo lường trạng thái biến động CBOE (VIX), thước đo tốt nhất về mức độ sợ hãi trên Phố Wall, như là một đại diện cho tâm lý e ngại rủi ro và tiến hành chạy hàng loạt hồi quy đa yếu tố để xem xét liệu sự biến động của cổ phiếu có góp phần giải thích cho sự thay đổi của giá vàng hay không.

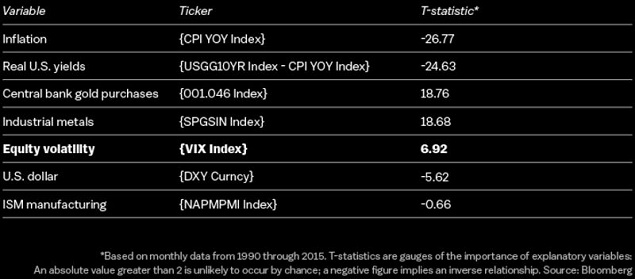

Và câu trả lời là “có” – một điều khiến ông cảm thấy ngạc nhiên. Ông sử dụng dữ liệu hàng tháng từ năm 1990 đến 2015 và lập mô hình để giải thích cho mức giá vàng. Mặc dù VIX không phải là yếu tố chi phối quan trọng nhất đối với vàng (yếu tố quan trọng nhất là lạm phát), nhưng chỉ số thống kê t-statistic, một thước đo về mức độ quan trọng của các biến giải thích (explanatory variable), cho thấy mức ý nghĩa cao. Thú vị hơn, vàng và lạm phát thể hiện mối tương quan nghịch biến mạnh trong 3 thập kỷ vừa qua. Theo đó, cho thấy giá vàng có xu hướng giảm khi lạm phát gia tăng. Tuy nhiên, nếu vàng là một kênh phòng ngừa lạm phát thì giá vàng phải tăng lên khi lạm phát tăng mới đúng. Do đó, chúng ta có thể thấy được rằng khả năng phòng ngừa trước lạm phát của vàng có vẻ đã được phóng đại phần nào.

Hồi quy đa biến với biến phụ thuộc là giá vàng

|

Tuy nhiên, cũng thường xuất hiện vấn đề trong việc thiết lập mô hình về mức giá tài sản – đặc biệt là trong dài hạn – vì hai biến xu hướng sẽ cho thấy mối tương quan cao, mặc dù không có mối quan hệ nhân quả giữa chúng. Do đó, ông cũng lập mô hình về mức thay đổi hàng năm của giá vàng so với chỉ số VIX và với mức thay đổi hàng năm của những biến khác.

Sự thay đổi về cách thiết lập mô hình thường dẫn tới mối quan hệ yếu hơn về mặt thống kê. Dẫu vậy, chỉ số VIX vẫn là yếu tố chi phối sự thay đổi của giá vàng và có ý nghĩa về mặt thống kê. Dựa trên bằng chứng này, dường như việc xem vàng là một kênh phòng ngừa rủi ro có thể đúng.

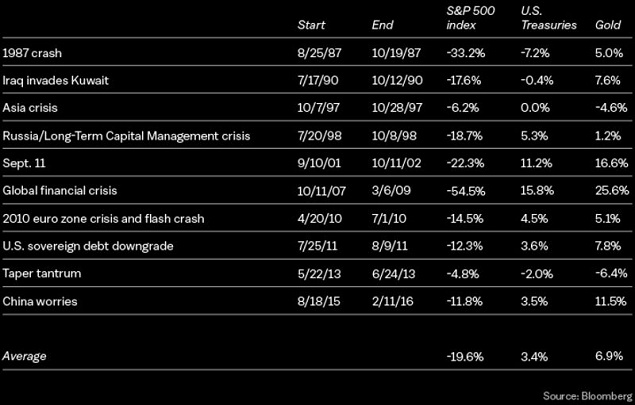

Tuy nhiên, điều gì sẽ xảy ra nếu chúng ta đi sâu vào những giai đoạn cụ thể? Ở đây, tác giả chỉ ra 10 giai đoạn đáng chú ý về tâm lý e ngại rủi ro trong 3 thập kỷ vừa qua. Cụ thể, Cameron Crise đã xác định khoảng thời gian được chọn là khoảng thời gian chỉ số S&P 500 từ đỉnh lao xuống xuống đáy. Sau đó, tác giả tính toán thành quả của chứng khoán Mỹ, trái phiếu Chính phủ Mỹ và vàng để xem xét tài sản nào có thành quả tốt trong 10 giai đoạn đó.

Dựa trên tiêu chuẩn đo lường này, vàng có vẻ như là một kênh phòng ngừa rủi ro hiệu quả. Nhìn chung, thành quả của thị trường cổ phiếu khá ảm đạm, với khoản thua lỗ trung bình gần 20% trong mỗi giai đoạn. Trong khi đó, trái phiếu Chính phủ Mỹ lợi suất trung bình là 3.4%, và có thành quả dương trong 7/10 giai đoạn. Đáng chú ý, vàng là tài sản có thành quả tốt nhất trong 3 tài sản trên với mức tăng bình quân 7% trong mỗi gian đoạn, và có thành quả dương trong 8/10 giai đoạn.

Do chỉ lấy giai đoạn S&P 500 từ lúc chạm đỉnh rồi lao xuống đáy nên bài phân tích này không nắm bắt được diễn biến giá sau khi S&P 500 chạm đáy. Vì thế, phân tích trên không thể hiện được bức tranh toàn cảnh. Chẳng hạn, trái phiếu Chính phủ leo dốc mạnh trong những tuần sau cuộc sụp đổ năm 1987, nhưng phương pháp trên không hề tính tới diễn biến này. Dẫu vậy, bài phân tích vẫn đem lại một bằng chứng khá mạnh rằng vàng có khả năng phòng ngừa mạnh trước những xáo trộn trong thị trường tài sản.

Hồi quy dựa trên 10 giai đoạn

|

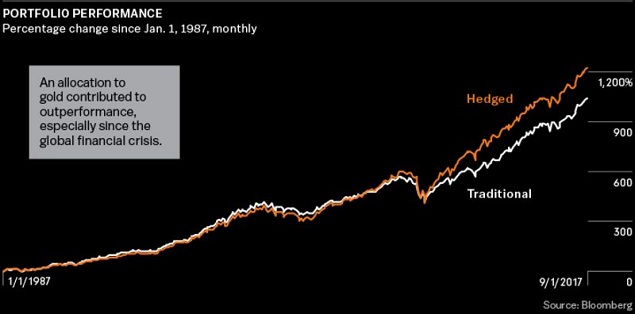

Tuy nhiên, việc thêm vàng vào danh mục sẽ làm thay đổi rủi ro và tỷ suất sinh lợi như thế nào? Để trả lời câu hỏi trên, ông Cameron Crise đã xây dựng 2 danh mục mẫu. Một danh mục kết hợp theo tỷ lệ 60/40 giữa chỉ số S&P 500 và chỉ số trái phiếu Bloomberg Barclays US Treasury Total Return. Và danh mục còn lại kết hợp theo tỷ lệ 55/35/10 bằng cách giảm tỷ trọng của cổ phiếu và trái phiếu bớt 5% và đầu tư lượng vốn đó vào vàng. (ở bài nghiên cứu này, tác giả sử dụng giá vàng giao ngay để tính toán tỷ suất sinh lợi của vàng)

Kết quả cho thấy danh mục có bao gồm vàng có thành quả vượt trội hơn danh mục theo tỷ lệ 60/40 khoảng 55 điểm cơ bản mỗi năm, nhưng mức biến động cũng cao hơn. (tỷ suất sinh lợi có điều chỉnh rủi ro dường như bằng nhau ở cả 2 danh mục). Trong khung thời gian 30 năm, khoảng 0.5% mỗi năm có thể tích lũy thành một khoản tiền kha khá.

Dĩ nhiên, những người hoài nghi có thể cho rằng tất cả danh mục bao gồm vàng có thành quả vượt trội hơn kể từ cuộc khủng hoảng tài chính năm 2008, và do đó, đây chỉ đơn thuần là một hệ quả của chính sách lãi suất thấp của ngân hàng trung ương. Tuy nhiên, kết quả này cũng phù hợp với môi trường hiện nay, vì các nghiên cứu trước đã phát hiện ra rằng lãi suất thực thấp là yếu tố tác động tích cực tới vàng.

Những số liệu thống kê và kết quả hồi quy trên đã cung cấp bằng chứng ủng hộ cho quan điểm vàng là kênh phòng ngừa trước rủi ro.

Vũ Hạo

FiLi

|