|

Di sản của vụ sụp đổ năm 1987: Quỹ ETF

Bạn có biết quỹ ETF ra đời như thế nào không?

Đó là một trong những ngày thu tuyệt đẹp tại New York, khi ánh nắng mặt trời ấm áp len lỏi, làm tan đi cái giá lạnh của buổi sớm mai. Nhưng! Ở một nơi khác. Thị trường chứng khoán Mỹ bắt đầu rực lửa.

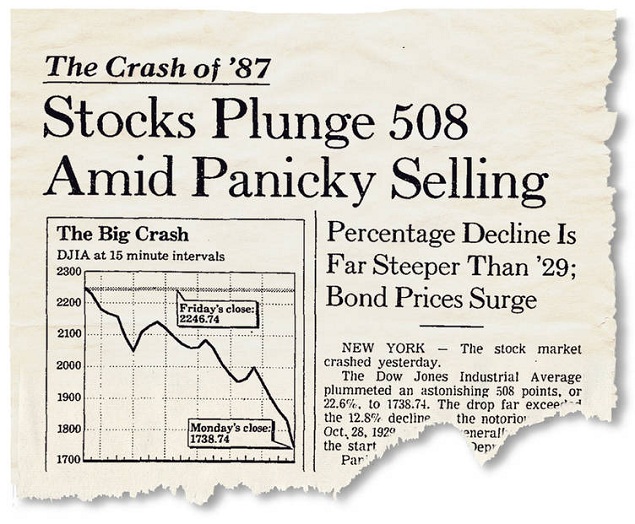

Tháng 10 của 30 năm về trước. Vào ngày thứ Hai (19/10/1987), Dow Jones bất ngờ lao dốc 508 điểm – tương đương với mức giảm cả 5,100 điểm của ngày hôm nay. Và trên tờ The Wall Street Journal xuất hiện bài báo với tiêu đề đáng sợ: “Stock Plunge 508 Amid Panicky Selling”. Đó là cú đổ nhào chưa từng thấy với 22.6%. Và từ đó cái tên “Black Monday” (Ngày Thứ Hai Đen Tối) tồn tại, ghi nhận một ngày tồi tệ nhất trong lịch sử thị trường chứng khoán.

Nỗi sợ hãi lây lan nhanh hết mức có thể trong thời kỳ trước khi Internet ra đời. Những lần bấm nút trên máy Quotron – một thiết bị ghi nhận giá chứng khoán được xem là có công nghệ cao nhất thời bấy giờ – lại cho ra một con số thấp hơn về chỉ số Dow Jones.

Trước đó, cũng đã có các tín hiệu cho thấy thị trường có thể điều chỉnh, nhưng không có gì giống như vụ sụp đổ diễn ra trong Ngày Thứ Hai Đen Tối ấy. Giới đầu tư, ngay sau đó, cùng đồng thuận rằng đà sụt giảm đã đi quá trớn. Thế là ngày hôm sau, Dow Jones hồi phục 6% và nhảy vọt 10% trong ngày kế tiếp. Nhưng phải mất gần 2 năm thì Dow Jones mới trở về được mức trước thời điểm sụp đổ.

Cuối cùng, khi mọi thứ dần ổn định thì một loại chứng khoán mới ra đời. Và chứng khoán này cũng làm thay đổi hoàn toàn cách thức giao dịch cổ phiếu của nhà đầu tư: ETF.

Trách ai bây giờ?

Đầu tiên, trở về ngày này của 30 năm về trước. Thị trường con gấu diễn biến rất “nhanh và nguy hiểm” đòi hỏi cần có câu trả lời thích đáng. Khi đó, một ủy ban điều tra đã kết luận rằng, các nhà đầu tư tổ chức là những người có tội. Họ sử dụng máy tính thực hiện các chiến lược giao dịch nhanh như tên bắn, bao gồm cả hợp đồng tương lai chỉ số và các chứng khoán.

Tuy nhiên, chiến lược trên đã phản tác dụng. Có lẽ là do quá nhiều tổ chức thực hiện cùng một thứ vào cùng một lúc (gần như là vậy). Họ đã đẩy giá chứng khoán rơi tự do và “hy sinh” các nhà đầu tư cá nhân. Các công ty môi giới khi đó phải chật vật đối phó với các cuộc gọi từ nhà đầu tư nóng lòng thoát khỏi thị trường. Và một số đã gác máy điện thoại…

Đây có lẽ là lần đầu tiên những người bên ngoài Phố Wall chú ý đến tác động của các giao dịch bằng máy tính. Nhưng không phải là lần cuối, tháng 5/2010 lại xuất hiện một cú đổ nhào kéo dài trong 36 phút.

Để cạnh tranh với tốc độ giao dịch điên cuồng mà máy tính tạo ra, các chuyên viên giao dịch tổ chức đã đặt dãy máy tính gần trung tâm để có được dữ liệu giá cổ phiếu sớm hơn tính bằng vài mili giây.

Sự ra đời của một ý tưởng

Cú đổ nhào trong năm 1987 cũng mang lại một di sản quan trọng khác – một điều đã làm thay đổi đáng kể cách thức đầu tư của cả nhà đầu tư cá nhân lẫn nhà đầu tư tổ chức.

Trong lúc điều tra nguyên nhân dẫn tới Ngày Thứ Hai Đen Tối, Ủy ban Chứng khoán Mỹ (SEC) đã nhận thấy một sự mất cân bằng mà nếu được điều chỉnh có thể giúp xoa dịu nỗi đau của ngày 19/10: Đó là việc thị trường chứng khoán thiếu đi một loại chứng khoán có thể đại diện cho cả thị trường.

SEC để cho thị trường thấy rằng, cần có một công cụ có chức năng đại diện chung cho toàn thị trường. Thế là, các kỹ sư tài chính của Phố Wall háo hức thực hiện và mày mò ý tưởng mới.

Ai lại không muốn tạo ra một loại chứng khoán mới được SEC ủng hộ cơ chứ? Và thùng rác của họ nhanh chóng được lấp đầy bởi những tờ giấy vẽ ra ý tưởng của mình.

Các hợp đồng tương lai tương đối đơn giản, vì chỉ cần có một chỉ số để nhà đầu tư đặt cược vào. Trong khi, nếu là một loại chỉ số đại diện cho thị trường chứng khoán thì phải đối mặt với vô vàn khó khăn – đặc biệt là nếu nó được giao dịch trong thời gian thực (real time) vì các chứng khoán riêng lẻ thuộc chỉ số cũng được giao dịch một cách đồng thời.

Hết ý tưởng này lại đến ý tưởng khác đến tay các nhà điều hành, nhưng rồi cũng thất bại trong các bài kiểm tra. Việc giữ mức giá của rổ cổ phiếu trùng khớp với mức giá tổng hợp của các cổ phiếu thành phần là cực kỳ khó nhằn. Bên cạnh đó, chúng còn phải vượt qua một số rào cản pháp lý từ luật chứng khoán trong kỷ nguyên suy thoái.

Cuối cùng, một loại chứng khoán mới bắt đầu hình thành và có thể giải quyết rất nhiều vấn đề. Mặc dù cũng phải đối mặt với vô số vòng đàm phán qua lại với SEC, nhưng loại chứng khoán này lại có được hậu thuẫn từ các tổ chức rất quyền lực: Sở Giao dịch Chứng khoán Mỹ (Amex), State Street Global Advisors (sau này là công ty đầu tư của State Street Bank ở Boston), và đơn vị chỉ số của Standard & Poor’s.

Vào ngày 22/01/1993, hơn 5 năm sau Ngày Thứ Hai Đen Tối, Biên nhận ký thác Standard & Poor's (Standard & Poor’s Depositary Receipts) được niêm yết lên sàn Amex. Chúng đại diện cho chỉ số S&P 500 và do State Street Global Advisors quản lý. Đây là chứng chỉ quỹ ETF đầu tiên ở Mỹ.

3 ngàn tỷ USD

Khi mới ra đời, các quỹ ETF chưa bùng nổ ngay lập tức. Phải mất hơn 2 năm thì chứng chỉ quỹ ETF thứ hai mới được niêm yết dựa trên chỉ số S&P MidCap 400 Index, và phải gần 3 năm nữa thì chứng chỉ quỹ ETF thứ ba dựa trên Dow Jones mới xuất hiện. Sau đó, làn sóng về quỹ ETF bắt đầu dâng cao, và tới nay, có khoảng 2,000 quỹ ETF trên thị trường Mỹ với tổng tài sản khoảng 3 ngàn tỷ USD, và khoảng 3,500 chứng chỉ quỹ ETF khác trên thế giới với tổng tài sản là 3.2 ngàn tỷ USD.

Ban đầu, tất cả quỹ ETF ở Mỹ đều dựa trên các chỉ số chứng khoán sẵn có bởi ràng buộc quy định từ SEC. Sau đó, các loại tài sản khác, chiến lược đầu tư và ngay cả quỹ ETF quản lý theo kiểu năng động cũng được các nhà điều hành chấp thuận. Một số chỉ số được tạo ra chỉ với mục đích duy nhất là để thành lập quỹ ETF.

Số lượng chứng chỉ quỹ ETF đã gia tăng nhanh chóng, trong khi việc niêm yết cổ phiếu riêng lẻ lại ngày càng suy giảm. Quỹ ETF còn đứng đầu danh sách hàng ngày về loại tài sản năng động nhất. Chúng thu hút dòng vốn lớn hơn rất nhiều so với các quỹ tương hỗ (mặc dù các quỹ tương hỗ vẫn sở hữu tổng tài sản lớn hơn). Các người tạo lập cắt giảm chi phí để cạnh tranh, qua đó gia tăng áp lực lên các nhà quản lý tiền tệ truyền thống.

Những thay đổi đó và những thay đổi sau này là một di sản cực kỳ ấn tượng của một Ngày Thứ Hai Đen Tối từ 30 năm về trước.

Tuấn Kiệt (Theo The Wall Street Journal)

FiLi

|