|

Transimex sẽ phát hành 3 triệu trái phiếu và 8.6 triệu cp

HĐQT CTCP Transimex (HOSE: TMS) đã thông qua phương án phát hành 2.9 triệu trái phiếu chuyển đổi, giá phát hành 100,000 đồng nhằm bổ sung vốn kinh doanh. Đồng thời, Công ty cũng sẽ phát hành hơn 8.6 triệu cổ phần nhằm chi trả cổ tức cho cổ đông.

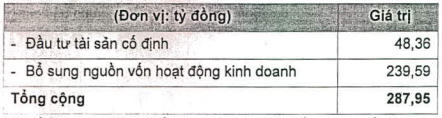

Về phương án phát hành trái phiếu, TMS cho biết trái phiếu phát hành là trái phiếu không có đảm bảo, thời hạn 2 năm với lãi suất 6.5%/năm. Giá phát hành bằng với mệnh giá là 100,000 đồng, tỷ lệ 12:1. Theo đó, tổng số tiền thu về ước đạt 288 tỷ đồng, Công ty sẽ chi hơn 48 tỷ để đầu tư tài sản cố định, hơn 239 tỷ còn lại TMS dùng để bổ sung vốn hoạt động kinh doanh.

Trái phiếu sẽ được phát hành thông qua hình thức ghi sổ, đối tượng là cổ đông hiện hữu của TMS. Trong đó, đối với nhà đầu tư nước ngoài tỷ lệ chào bán sẽ không vượt quá 49%. Thời gian phát hành dự kiến trong quý 3/2017, sau khi được Ủy ban Chứng khoán Nhà nước chấp nhận.

Cùng với đó, tại ĐHĐCĐ 2016 cổ đông Công ty đã thông qua tỷ lệ chi trả cổ tức 2016 là 30%, trong đó 5% bằng tiền mặt và 25% bằng cổ phiếu. Theo đó, quý 3/2017 Công ty kế hoạch sẽ phát hành hơn 8.6 triệu cổ phiếu phổ thông, không hạn chế chuyển nhượng nhằm thanh toán cổ tức cho cổ đông, tỷ lệ phát hành 4:1.

Một nội dung cũng được HĐQT vừa thông qua, đó là quyết định đầu tư xây dựng dự án Trung tâm Phân phối Transimex tại Hưng Yên. Dự án nhằm mục đích mở rộng chuỗi cung ứng dịch vụ logictis của Công ty tại phía Bắc, tổng vốn đầu tư dự kiến 191 tỷ đồng.

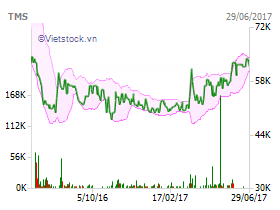

Về giao dịch trên thị trường, một năm qua cổ phiếu TMS biến động khá mạnh trong biên độ tương đối hẹp, hiện đang giao dịch tại mức 62,000 đồng/cp (chốt phiên 29/06/2017).

Giao dịch cổ phiếu TMS một năm qua

|

* Tài liệu đính kèm

20170629_20170629 - TMS - NQ HDQT vv phat hanh TP va chon Cty KT va noi dung khac.pdf

|