|

TDM: Dự kiến phát hành 30 triệu cp để trả nợ cổ đông

CTCP Nước Thủ Dầu Một đang tiến hành lấy ý kiến cổ đông bằng văn bản về việc phát hành hơn 30 triệu cp phổ thông cho cổ đông hiện hữu, mức giá 10,000 đồng/cp. Vốn thu được từ đợt phát hành dùng để trả nợ vay cổ đông hơn 151 tỷ đồng đồng thời huy động vốn triển khai dự án Bàu Bàng.

Cụ thể, TDM sẽ phát hành cổ phiếu cho cổ đông hiện hữu, phân phối theo phương thức thực hiện quyền mua. Theo đó, tỷ lệ thực hiện là 100:87. Về mức giá, HĐQT đã đề nghị là 10,000 đồng/cp cho cổ đông hiện hữu trên cơ sở chiết khấu 8.2% so với giá trị sổ sách tại thời điểm 31/12/2016 nhằm gia tăng lợi ích cho cổ đông.

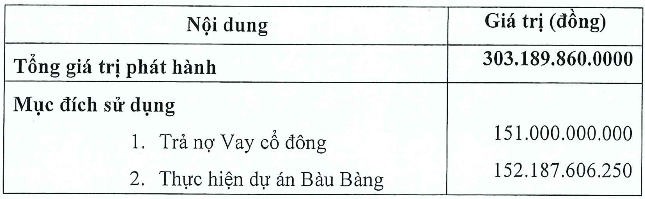

Thông qua đó, số tiền thu về theo tính toán ban đầu đạt hơn 303 tỷ đồng, nâng vốn điều lệ từ mức 360 tỷ lên 651 tỷ đồng. TDM dự kiến sẽ chi 151 tỷ đồng từ đợt phát hành trên để trả nợ vay cổ đông, trong đó riêng Công ty TNHH Sản xuất và Thương mại Quỳnh Phúc chiếm hơn 105 tỷ đồng tiền nợ. Ngoài ra, hơn 152 tỷ còn lại sẽ được TDM dùng để thực hiện dự án Bàu Bàng.

Trường hợp số cổ phiếu phát sinh lẻ sẽ được làm tròn xuống hàng đơn vị. Đồng thời, số cp không được phân phối hết sẽ được HĐQT phân phối cho đối tượng khác với giá không thấp hơn giá phát hành cho cổ đông hiện hữu./.

|