|

2017 sẽ là năm dịch chuyển mạnh của dòng vốn đầu tư?

Có lẽ 2017 sẽ là năm đặt dấu chấm hết cho tất cả lời bàn tán về “sự dịch chuyển mạnh mẽ” (Great Rotation) của dòng tiền từ trái phiếu sang cổ phiếu, hãng tin CNBC cho hay.

Hiểu theo nghĩa rộng là giới quan sát thị trường đã chờ đợi thị trường trái phiếu sụp đổ trong nhiều thập kỷ qua. Tuy nhiên, trên thực tế, điều đó đã không xảy ra. Nhà đầu tư tiếp tục đổ tiền vào các tài sản có thu nhập cố định và xa rời cổ phiếu, mặc dù bối cảnh dường như cho thấy đó là thời điểm khó khăn của trái phiếu.

Thế nhưng, những dự báo về sự thay đổi cơ bản trong hành vi của nhà đầu tư vẫn còn đó. Tuy vậy, các nhà đầu tư khôn ngoan sẽ có động thái khá thận trọng khi nhận được các dự báo cho rằng đây sẽ là năm của “Great Rotation”.

"Một ví dụ về ‘thông tin giả mạo’ trong lĩnh vực đầu tư là một số người tham gia thị trường tự cho rằng “Great Rotation” sẽ xảy ra theo chiều hướng từ trái phiếu sang cổ phiếu, ông David Kostin, Chiến lược gia hàng đầu về cổ phiếu Mỹ tại Goldman Sachs, cho biết trong một báo cáo gửi khách hàng. "Mặc dù lãi suất thị trường tăng mạnh trong 6 tháng qua và giá trị thị trường của các khoản nợ giảm sút, nhưng chúng tôi hy vọng sẽ có sự luân chuyển tài sản tối thiểu từ nợ sang cổ phiếu trong năm 2017", ông cho biết thêm.

Trên thực tế, điều hoàn toàn ngược lại đã xảy ra trong những năm qua. Ngay cả khi lợi suất trái phiếu tăng mạnh và khiến giá trái phiếu giảm thì các nhà đầu tư vẫn chọn mua trái phiếu.

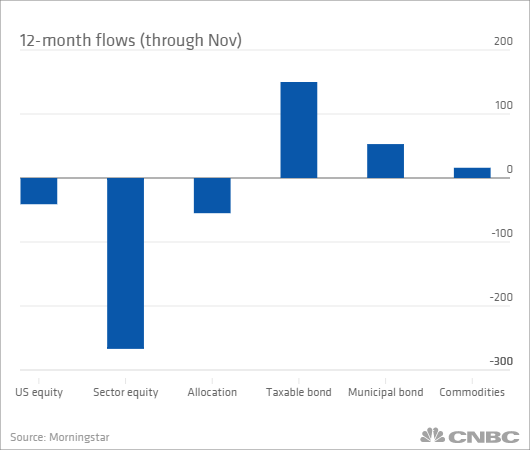

Các quỹ thu nhập cố định đã hút 203.7 tỷ USD trong 11 tháng đầu năm 2016, trong khi các quỹ cổ phiếu của Mỹ bị rút 41.8 tỷ USD, theo số liệu mới nhất của Morningstar. Câu chuyện này cũng đã từng xảy ra trong năm 2015, khi các quỹ trái phiếu đô thị và chịu thuế thu hút 46.1 tỷ USD, còn thị trường cổ phiếu Mỹ đành ngậm ngùi “tiễn biệt” 66.5 tỷ USD.

Một trong những lý do chính khiến dòng tiền tiếp tục chạy vào trái phiếu rất đơn giản: Một số nhà đầu tư, đặc biệt là các tổ chức, bắt buộc phải cân bằng rủi ro của họ. Do đó, một cuộc di tản lớn khỏi các tài sản thu nhập cố định sẽ chưa thể xảy ra sớm được.

Thật vậy, quỹ ETF về tài sản có thu nhập cố định được ưa chuộng nhất, iShares Core U.S. Aggregate Bond, đã thu hút gần 11.5 tỷ USD trong vòng hơn 12 tháng qua, trong khi giá chứng chỉ quỹ (ccq) này gần như đi ngang trong suốt khoảng thời gian đó.

"Một số nhà đầu tư có tỷ trọng trái phiếu hiện đang ở mức thấp nhất trong 30 năm qua", ông Kostin cho biết. "Các khoản nợ nắm giữ của những nhà đầu tư này có thể tiếp tục giảm, nhưng một kết quả có khả năng xảy ra cao hơn là tỷ lệ phân bổ trái phiếu sẽ tiếp tục giữ nguyên và tỷ trọng nợ trong danh mục chỉ giảm khi cổ phiếu tăng giá".

Ví dụ, các công ty bảo hiểm nắm giữ 3.2 ngàn tỷ USD trong số 8.5 ngàn tỷ USD của thị trường trái phiếu doanh nghiệp, theo số liệu thống kê từ Goldman Sachs và Hiệp hội Thị trường Tài chính và Ngành Chứng khoán (SIFMA). Tuy nhiên, lĩnh vực này phải đối mặt với những hạn chế về số lượng cổ phiếu có thể nắm giữ và vì thế khó có thể cắt giảm đáng kể tỷ lệ trái phiếu nắm giữ .

Rất có khả năng là sự chuyển dịch chuyển của dòng tiền sẽ xảy ra ở cả 2 thị trường cổ phiếu và trái phiếu.

Dòng vốn sẽ dịch chuyển nhưng không thực sự quá mạnh

Các nhà đầu tư lo lắng về đà leo dốc của tốc độ tăng trưởng đang đổ tiền các chứng khoán Chính phủ được bảo vệ khỏi tác động của lạm phát (TIPS), cụ thể quỹ iShares TIPS ETF đã thu hút 6.8 tỷ USD trong vòng 12 tháng qua, mức hút vốn mạnh thứ 2 trong tất cả các quỹ. Bên cạnh đó, điều này còn làm thời gian đáo hạn ngắn lại. Đối với cổ phiếu, các quỹ ở thị trường mới nổi đã trở nên phổ biến khi có các quỹ tập trung vào giá trị.

Mark Schofield, Giám đốc điều hành chiến lược toàn cầu của Citigroup, cho hay: “Chúng tôi không (và không bao giờ) tán thành với lý thuyết luân chuyển này”. “Chúng tôi tin rằng có sự luân chuyển rủi ro giữa các loại tài sản. Sự luân chuyển rủi ro giữa các loại tài sản là ngẫu nhiên và tương quan nghịch chiều với sự luân chuyển trong các loại tài sản khác. Tuy nhiên, như chúng ta đã thấy trong vài năm qua, sự luân chuyển cũng có thể là không tương quan hoặc thậm chí tương quan cùng chiều".

Quay lại chủ đề này từ nhiều năm trước, ông Michael Hartnett, Giám đốc chiến lược đầu tư tại Bank of America Merrill Lynch, đã từng nhắc tới “Great Rotation” trong khoảng năm 2012. Gần đây, ông vẫn tin rằng sự luân chuyển sắp sửa diễn ra, dù cho điều này mang nhiều sắc thái hơn là một sự dịch chuyển đơn thuần từ trái phiếu sang cổ phiếu.

Ông dự báo năm 2017 sẽ chứng kiến sự dịch chuyển từ các giao dịch giảm phát sang các giao dịch tạo lạm phát. Ông kỳ vọng dòng tiền từ trái phiếu sẽ đổ vào các hàng hóa. Đối với cổ phiếu, ông dự đoán sẽ có sự dịch chuyển từ cổ phiếu tăng trưởng sang cổ phiếu giá trị, và từ cổ phiếu vốn hóa lớn sang cổ phiếu vốn hóa nhỏ.

“Trong năm 2017, nhà đầu tư có thể chứng kiến sự tăng trưởng của lạm phát, dẫn đến sự luân chuyển nhiều hơn từ việc nắm giữ các “tài sản giảm phát” sang các tài sản được hưởng lợi từ lãi suất và lạm phát cao hơn. Các tài sản thực sẽ có thành quả tốt hơn các tài sản tài chính", ông Hartnett nhận định về triển vọng 2017./.

|