|

IPO Yến sào Diên Khánh: Bán hết 5 triệu cp, thu về hơn 118 tỷ đồng

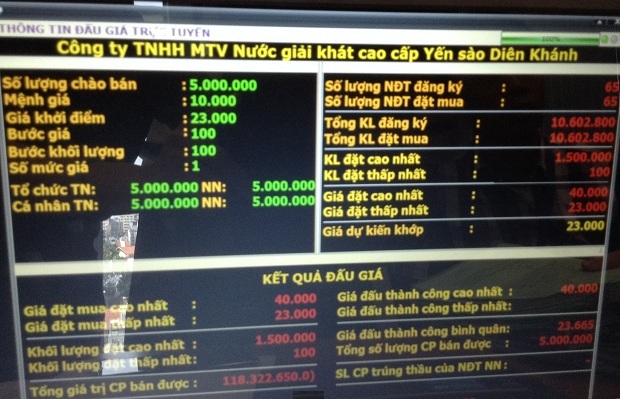

Sáng ngày 29/06, Công ty TNHH MTV Nước giải khát cao cấp Yến sào Diên Khánh (SANESTDIENKHANH) đã thực hiện chào bán 5 triệu cổ phần lần đầu ra công chúng (IPO) với giá khởi điểm 23,000 đồng/cp.

Có tổng cộng 65 nhà đầu tư trong nước gồm 62 cá nhân và 3 tổ chức đã đăng ký mua 10.6 triệu cp, gấp đôi số lượng cp đem ra đấu giá. Trong đó, các cá nhân đăng ký mua 8.57 triệu cp và tổ chức đăng ký mua 2.25 triệu cp.

Tại buổi đấu giá, có khá nhiều lệnh đặt mua tại mức giá 23,000 đồng/cp, trong đó đáng chú ý là hai lệnh đặt mua lớn cùng khối lượng 1.25 triệu cp. Tuy nhiên, lệnh đặt mua lớn nhất là 1.5 triệu cp tại mức giá 23,800 đồng/cp. Bên cạnh đó, cũng có những nhà đầu tư đưa ra mức giá cao lên đến 27,000 đồng hay 28,000 đồng hay thậm chí 40,000 đồng mỗi cổ phiếu nhưng khối lượng chỉ khoảng vài chục ngàn và 100 cp. Qua đó, mức giá đấu bình quân của Yến sào Diên khánh là 23,665 đồng/cp, mức giá đấu thành công cao nhất 40,000 đồng/cp và mức giá đấu thành công thấp nhất 23,000 đồng/cp. Công ty thu về tổng cộng 118.3 tỷ đồng từ đợt IPO này.

Công ty Yến sào Diên Khánh tiền thân là Nhà máy nước giải khát cao cấp Yến sào Diên Khánh, cách Trung tâm thành phố Nha Trang 15 km về phía nam. Trải qua 12 năm hoạt động, nhà máy này chính thức chuyển đổi thành Công ty TNHH MTV Nước giải khát Cao cấp Yến sào Diên Khánh vào ngày 15/11/2014 với ngành nghề là chế biến các sản phẩm từ yến sào (Thương hiệu Sanest).

Hiện nay, sản phẩm Sanest đã có hơn 500 nhà phân phối tại 3 miền Bắc, Trung, Nam. Đồng thời, các sản phẩm của Yến sào Diên Khánh cũng được phân phối đến nhiều nước trên thế giới như Hồng Kông, Singapore, Trung Quốc, Hàn Quốc, Đài Loan, Nhật bản, Mỹ, Úc, Canada và các nước trong khối ASEAN.

Về kết quả kinh doanh, công ty hoạt động có lãi qua các năm với tốc độ tăng trưởng doanh thu trung bình là 8% và lợi nhuận là 7% giai đoạn 2012-2015. Trong 3 năm tới, Yến sào Diên Khánh đặt kế hoạch kinh doanh gồm mức tăng trưởng doanh thu bình quân 0.7% và lợi nhuận gần 2% giai đoạn 2016-2018.

Bên cạnh đó, việc chào bán cổ phần ra công chúng, Công ty cũng sẽ chào bán hơn 4.7 triệu cổ phần cho nhà đầu tư chiến lược, tỷ lệ 21.74% vốn. Giá chào bán cho nhà đầu tư chiến lược tối thiểu là giá trúng thầu thấp nhất tại phiên IPO. Nhà đầu tư chiến lược cũng là đơn vị đại lý phân phối của Công ty, CTCP Du lịch Thương mại Nha Trang.

Dự kiến sau khi IPO, Yến sào Diên Khánh có vốn điều lệ là 230 tỷ đồng và Nhà nước vẫn nắm 51% vốn điều lệ. Theo bản công bố thông tin, Công ty cũng sẽ triển khai đăng ký niêm yết cổ phiếu tại Sở Giao dịch Chứng khoán TPHCM (HOSE) ngay sau khi hoàn tất cổ phần hóa theo quy định./.

|