|

Vén bức màn thị trường IPO năm 2015

Theo thống kê của Vietstock, năm 2015 có 101 doanh nghiệp thực hiện chào bán cổ phần lần đầu ra công chúng (IPO) với tỷ lệ thành công chiếm hơn 63%. Đáng chú ý, chỉ có 1 thương vụ có giá trị IPO trên 1,000 tỷ đồng và phần lớn các doanh nghiệp vốn trên nghìn tỷ đồng đều đấu giá thất bại.

Cụ thể, tại Sở GDCK TPHCM (HOSE) có 35 doanh nghiệp thực hiện chào bán cổ phần lần đầu ra công chúng và 25 trong số đó chào bán thành công 100%. Tổng số lượng cổ phần đưa ra bán đấu giá trong năm 2015 đạt gần 464 triệu cp nhưng chỉ có gần 259 triệu cp bán được, chiếm tỷ lệ 56% và thu về 3,376 tỷ đồng. Còn trên Sở GDCK Hà Nội (HNX), có 66 doanh nghiệp thực hiện IPO với tổng khối lượng chào bán hơn 847 triệu cổ phần nhưng chỉ có 276 triệu cổ phần chào bán được, chiếm tỷ lệ gần 33%. Tổng giá trị IPO đạt được trên HNX trong năm qua là 4,032 tỷ đồng.

Những con số trên cho thấy năm 2015 không phải là năm thành công của các thương vụ IPO. Trong đó, phải kể đến những doanh nghiệp quy mô vốn lớn nhưng vẫn “ế” nặng khi chào bán cổ phần. Điển hình là trường hợp của CT TNHH MTV TCT Điện Lực – Vinacomin với số lượng khủng hơn 236 triệu cp, giá khởi điểm 10,000 đồng/cp. Kết quả đấu giá của đơn vị này nhận được khá nặng nề khi chỉ có hơn 1.2 triệu cp được mua.

Đấy không chỉ là ông lớn duy nhất trong họ Vinacomin tổ chức IPO thất bại, Tổng công ty Khoáng sản - Vinacomin khi IPO hơn 46 triệu cp giá khởi điểm 10,500 đồng/cp cũng chỉ có 2.8% cổ phần được mua. Không dừng lại ở đó, sau 1 tháng IPO (tháng 5/2015), công ty kiên trì đấu giá lần hai số cổ phần còn dư nhưng cũng chỉ chưa tới 1% được gom. Hay Tổng Công ty Công nghiệp mỏ Việt Bắc – Vinacomin đấu giá 22.6 triệu cp với mức khởi điểm 10,300 đồng/cp nhưng chỉ bán được vỏn vẹn 359,300 cp, tức gần 1.6%.

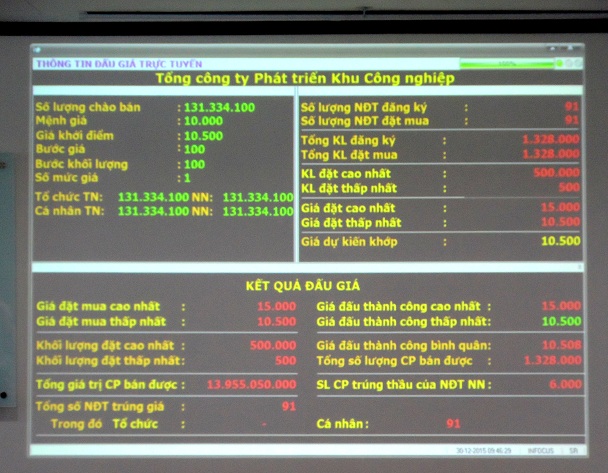

Ngoài ra, nhiều ông lớn khác như Cảng Cam Ranh, Công ty Cấp nước Hải Phòng, Tổng Công ty phát triển khu công nghiệp (Sonadezi), Vật liệu và Xây dựng Bình Dương… cũng chịu chung số phần như trên. Trong đó, Sonadezi (vốn điều lệ 3,765 tỷ đồng) có lẽ gây thất vọng nhất khi chào bán hơn 131 triệu cp nhưng chỉ 1%, tức 1.3 triệu cp được mua.

Kết quả IPO của SONADEZI sáng ngày 30/12/2015 |

Có rất nhiều nguyên nhân lý giải việc IPO thất bại, chẳng hạn bản thân doanh nghiệp IPO chưa chuẩn bị kỹ cũng như thiếu thông tin đến công chúng đầu tư. Bên cạnh đó, tại một số doanh nghiệp vẫn tồn tại khá nhiều khoản đầu tư ngoài ngành có hiệu quả thấp, thậm chí thua lỗ, nên cổ phần không hấp dẫn giới đầu tư.

Thêm vào đó, phó phòng phân tích tại một công ty chứng khoán cho rằng, một trong những nguyên nhân khiến việc đấu giá cổ phần thất bại là do thị trường chứng khoán năm 2015 không được thuận lợi, tiền do đó cũng không đổ vào thị trường. Số đông nhà đầu tư vẫn chưa mặn mà với doanh nghiệp IPO dù rằng có nhiều doanh nghiệp tốt, giá chào bán hấp dẫn.

Ngoài ra, có một điểm nữa thiếu hấp dẫn nhà đầu tư lớn (tổ chức) tham gia vào các đợt đấu giá nữa chính là Nhà nước vẫn nắm quyền kiểm soát các doanh nghiệp sau khi thực hiện IPO. Việc này đồng nghĩa không có sự thay đổi về tương quan cấu trúc sở hữu sau khi doanh nghiệp thực hiện IPO.

Quay trở lại với trường hợp của CT TNHH MTV TCT Điện Lực – Vinacomin, Công ty TNHH MTV Nước sạch số 2 Hà Nội và Sonadezi, phương án sau IPO thì Nhà nước vẫn nắm 65% vốn, hay như Vật liệu và Xây dựng Bình Dương, Nhà nước nắm 49% vốn.

Đây không phải là câu chuyện mới mẻ, bởi từ khi Nhà nước lên kế hoạch phải cổ phần hóa 423 doanh nghiệp trong năm 2014-2015 thì nhiều chuyên gia lo ngại cho vấn đề “bình mới rượu cũ”. Năm 2014 cũng đã chứng kiến nhiều thương vụ IPO thất bại mà chủ yếu nguyên nhân từ việc không đáp ứng nguyện vọng các nhà đầu tư là “tôi bỏ tiền ra và tôi muốn được tự quyết”.

Thành công nhờ đâu?

Mặc dù tỷ lệ IPO thất bại cao, nhưng trong năm 2015 cũng không thể không nhắc đến những thương vụ thành công.

Cụ thể, thương vụ thành công nhất chính là Tổng Công ty Cảng Hàng không Việt Nam (ACV) đã IPO thành công hơn 77.8 triệu cp với giá trúng thầu 14,344 đồng/cp, tương ứng mang về 1,116 tỷ đồng. Sự thành công của ACV không chỉ nhờ kết quả kinh doanh ấn tượng trong những năm gần đây còn bởi doanh nghiệp này hoạt động là một lĩnh vực quan trọng, có tốc độ tăng trưởng bền vững và không thể thay thế. Do đó việc chào bán với giá khởi điểm 11,000 đồng/cp đã trở thành mức giá quá hấp dẫn để nhà đầu tư tham gia.

IPO của ACV thu về 1,116 tỷ đồng.

|

Đối với trường hợp Công ty TNHH Một thành viên Cảng Sài Gòn, khi toàn bộ 35.7 triệu cp đấu giá được mua hết với giá trúng thầu 11,514 đồng/cp, tương ứng giá trị hơn 411 tỷ đồng.

Tiếp đến là Công Ty TNHH MTV DV - DL Phú Thọ với cũng chào bán hết số cổ phần lần đầu, thu về gần 374 tỷ đồng hay Công ty TNHH MTV Thăng Long GTC đứng thứ ba trong năm qua khi IPO thành công gần 34 triệu cp, thu về 363 tỷ đồng. Ngoài ra cũng phải kể đến như Tổng Công ty Xây dựng và Phát triển hạ tầng (LICOGI), Tổng công ty Rau quả, Nông sản - Công ty TNHH MTV và Công ty TNHH MTV Du lịch Dịch vụ Dầu khí Việt Nam…

Tuy nhiên, đặc điểm chung của những doanh nghiệp lớn trên (ngoài trừ ACV) khi thực hiện IPO thành công ngoài ngành kinh doanh đặc thù thì còn có những quỹ đất lớn – đây dường như là một trong những điểm hấp dẫn chính thu hút nhà đầu tư. Công ty TNHH MTV Dịch vụ Du lịch Phú Thọ (PHUTHOTOURIST) là minh chứng rõ nhất, đơn vị này sở hữu khối tài sản khá đồ sộ, phải kể đến như 317,347 m2 mặt bằng công viên và bãi xe Đầm Sen, 669 m2 mặt bằng nhà hàng 79, gần 400 m2 mặt bằng khách sạn Phú Thọ, 57,500 m2 khu du lịch sinh thái rừng ngập mặn Vàm Sát. Công ty còn có 615 m2 khách sạn Ngọc Lan, 579 m2 đất văn phòng tại trung tâm quận 11, TP.HCM; trên 7,897 m2 nhà hàng Phong Lan.

Còn Công ty TNHH MTV Thăng Long GTC, những khoản đầu tư dài hạn của Công ty vào hàng loạt các khách sạn lớn trên địa bàn Hà Nội gồm 25% cổ phần khách sạn InterContinental Westlake; 30% cổ phần tại khách sạn Hilton Opera Hanoi; 35% cổ phần tại Siêu thị Big C Thăng Long; 35% cổ phần Công ty Thăng Long Property (sở hữu 40,000 m2 đất vàng tại góc đường Trần Duy Hưng và đường Vành Đai 3 để thực hiện dựán Time Square); 29% cổ phần công ty Pacific Thăng Long (khu phức hợp Giảng Võ tại 15-17 Ngọc Khánh); 30% cổ phần của Pan Horizon Hotel tại 157 Xuân Thủy – Cầu Giấy đã trở thành điểm sáng hấp dẫn nhà đầu tư.

Ông lớn LICOGI thì ngoài những thế mạnh trong ngành xây lắp, Tổng công ty này còn sở hữu đến hơn 1.5 triệu m2 đất dự án trải rộng từ Hà Nội, Quảng Ninh, Hải Phòng, Đồng Nai… Rõ ràng đây mới là điểm thu hút nhà đầu tư, bởi nếu nhìn vào kết quả kinh doanh thì chẳng ai muốn bỏ tiền ra mua cổ phần khi mà LICOGI có kết quả kinh doanh thụt lùi suốt từ 2011-2013.

Trường hợp của Cảng Sài Gòn (CangSaiGon) thì có khác hơn nhưng cuối cùng vẫn quy về câu chuyện đất làm dự án. Theo đó, ngoài việc trực tiếp quản lý 4 khu vực cảng trọng điểm thuộc Quận 4 và Quận 7, Thành phố Hồ Chí Minh trở thành điểm sáng trong bức tranh kinh doanh. Cảng Sài Gòn cũng lên kế hoạch di dời khu cảng Nhà Rồng Khánh Hội để đầu tư thành trung tâm thương mại, ga hành khách, căn hộ ven sông… Để thực hiện dự án, Cảng Sài Gòn hợp tác cùng với Tập đoàn Vingroup (VIC) thành lập Công ty TNHH Đầu tư Phát triển Đô thị Ngọc Viễn Đông (Cảng Sài Gòn nắm 26% vốn điều lệ).

Hay như trường hợp của Công ty TNHH MTV Trung tâm Hội chợ Triển lãm Việt Nam (VEFAC) đã tổ chức IPO hồi tháng 3 và dù chỉ có 3.8% trên tổng số 16.3 triệu cp đấu giá được gom. Nhưng sau cổ phần hóa, Vingroup đã rót vào VEFAC 1,490 tỷ đồng nhằm nắm giữ gần 90% vốn tại đây.Một trong những chiến lược kinh doanh mà VIC đưa ra trong thời điểm này là gia tăng quỹ đất từ các doanh nghiệp cổ phần hóa. Và VEFAC là một lựa chọn như vậy khi sở hữu đất lớn tại Giảng Võ (Hà Nội) bởi ngoài lợi thế quỹ đất này ra thì kết quả kinh doanh đơn vị này khá bèo bọt.

Có thể thấy không chỉ riêng Vingroup mà rất nhiều doanh nghiệp lớn hiện nay, đặc biệt trong lĩnh vực bất động sản đang tìm cách gia tăng quỹ đất của mình để đáp ứng cho chiến lược phát triển đầu tư trong bối cảnh thị trường đang ấm lên. Và một trong những cách không thể bỏ qua đó chính là thông qua việc cổ phần hóa để chọn lựa các doanh nghiệp có quỹ đất tốt để đầu tư. Điều này lý giải tại sao những doanh nghiệp có quỹ đất lớn luôn dễ thành công hơn trong các thương vụ IPO năm 2015./.

|

Một chuyên gia phụ trách mảng IPO tại một CTCK lớn thì cho biết, đối với doanh nghiệp khi IPO, thất bại chủ yếu là do không đủ hấp dẫn. Điều này xuất phát từ việc doanh nghiệp “ngại” công bố thông tin hay không gây dựng hình ảnh trong mắt nhà đầu tư. Việc định giá cũng rất quan trọng, nó quyết định lớn trong sự thành bại khi IPO. Ngoài ra, tâm lý chung của nhà đầu tư đều không muốn doanh nghiệp sau IPO mà Nhà nước vẫn nắm quyền chi phối. Khi đó, nhà đầu tư không đủ quyền để biểu quyết tại ĐHĐCĐ thường niên.

Trường hợp rất thành công khi IPO thời gian qua chủ yếu nhờ giá trị nội tại và tiềm năng phát triển. Quỹ đất cũng trở thành điểm trọng yếu vì ngoài là tài sản thì còn mang đến nhiều lợi ích hơn. Một điểm rất đáng chú ý nữa là việc chào bán cổ phần cho nhà đầu tư chiến lược sau IPO cũng thường thành công hơn bởi khi đó doanh nghiệp sẽ thu được số tiền này về và dùng đó để phát triển, làm nguồn vốn để đầu tư.

|

|