|

Rủi ro hoạt động liên ngân hàng đã giảm?

Hoạt động liên ngân hàng giữa các nhà băng từng một thời nổi sóng gió trên toàn hệ thống và để lại không ít hệ lụy. Xu hướng chung trong thời gian gần đây là giảm dần hoạt động này nhưng rủi ro tại đây liệu đã thực sự giảm bớt hay chưa?

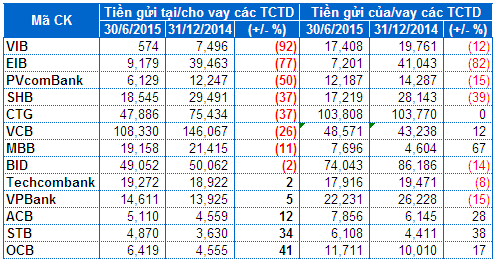

Hoạt động liên ngân hàng tại một số NHTM

ĐVT: tỷ đồng

|

Giảm bớt tiền gửi và vay liên ngân hàng

Theo báo cáo tình hình kinh tế 6 tháng đầu năm 2015 của Ủy ban giám sát tài chính quốc gia, các tổ chức tín dụng (TCTD) đã giảm mạnh gần 22% tài sản liên ngân hàng so với năm trước, giúp tăng tính lành mạnh trong cơ cấu tài sản và là dấu hiệu tăng tính ổn định của hệ thống ngân hàng.

Nhìn chung trong 6 tháng đầu năm 2015, trong khi hoạt động của các nhà băng trên thị trường 1 – huy động vốn từ dân cư và tổ chức kinh tế tăng trưởng khá so với đầu năm (nhiều ngân hàng được nới thêm “room” tín dụng) thì các hoạt động trên thị trường 2 – liên ngân hàng đang có xu hướng ngược lại với mức giảm đáng kể.

Trong vài năm trở lại đây, Eximbank (EIB) thường đứng nhất nhì về tỷ trọng hoạt động liên ngân hàng so với tổng tài sản.Tỷ trọng này lên đến 35-40% trong năm 2012-2013 nhưng đã giảm xuống 25% vào năm 2014.

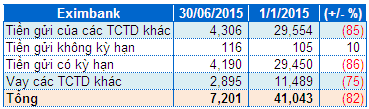

Đến giữa năm nay, các hoạt động tiền gửi tại/cho vay các tổ chức tín dụng (TCTD) khác cùng tiền gửi của/vay các TCTD khác tại Eximbank đều giảm mạnh trên dưới 80% so với đầu năm xuống khoảng 9,200 tỷ và 7,200 tỷ đồng, chiếm tỷ trọng khoảng 5% tổng tài sản.

So với quanh ngưỡng 60,000 tỷ đồng từ thời điểm 2012-2013, đến nay Eximbank giảm rất mạnh các khoản này. Trong đó, giảm mạnh nhất là tiền gửi có kỳ hạn từ 29,450 tỷ xuống 4,190 tỷ đồng. Còn khoản tiền gửi và cho vay tại các TCTD khác tại Eximbank “ra đi” bớt 39,463 tỷ về còn 9,179 tỷ đồng (trong đó quá hạn gần 112 tỷ đồng). Theo đó, tổng tài sản tại Eximbank cũng “bốc hơi” 19% so với đầu năm xuống còn 130,170 tỷ đồng.

Tiền gửi của TCTD và vay các TCTD khác tại Eximbank

ĐVT: tỷ đồng

|

Liên quan đến hoạt động trên thị trường liên ngân hàng của Eximbank, mới vừa đây tại ĐHĐCĐ thường niên năm 2015, đại diện từ Ngân hàng Nhà nước chia sẻ Eximbank đang đi theo lộ trình tái cơ cấu (đã được phê duyệt từ năm 2013). Với lộ trình này, Eximbank đã cơ cấu lại được nguồn vốn hoạt động, giảm vốn huy động thị trường 2 và tăng huy động từ khách hàng trên thị trường 1 nhằm giúp cơ cấu nguồn vốn bền vững hơn.

Hiện tượng này cũng xảy ra ở Ngân hàng Quốc tế VN – VIB khi ngân hàng này cũng đã giảm mạnh tiền gửi tại/cho vay các TCTD khác hơn 92% xuống 570 tỷ và giảm bớt 12% tiền gửi của/vay các TCTD khác còn hơn 17,400 tỷ đồng. Đây là một trong những nguyên nhân chính khiến tổng tài sản của VIB hao hụt 4% xuống mức 77,440 tỷ đồng. Tuy nhiên, tỷ trọng hoạt động liên ngân hàng trên tổng tài sản tại VIB vẫn còn khá cao với hơn 22%.

Còn tại Vietcombank (VCB), mặc dù các mảng hoạt động chính của ngân hàng là cho vay và huy động từ khách hàng đều tăng 5% và 9% nhưng tổng tài sản vẫn giảm (460 tỷ đồng) so với đầu năm. Và biến động đáng kể nhất là việc giảm 26% tiền gửi tại/cho vay các TCTD khác xuống mức 108,330 tỷ đồng. Dù đã giảm so với cuối năm 2014 nhưng mức này vẫn còn tương đối cao so với thời điểm những năm 2012-2013.

Có còn nhiều rủi ro?

Không chỉ biến động về các giao dịch trên thị trường liên ngân hàng, khoản quá hạn hay trích lập dự phòng rủi ro tại các nhà băng cũng đã có nhiều thay đổi so với trước đây.

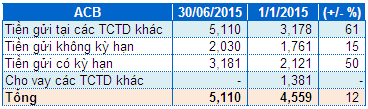

Nổi lên trong nửa đầu năm 2015 về các hoạt động liên ngân hàng có trường hợp của Ngân hàng Á Châu (ACB). Trước đó, do liên quan đến vụ án Huỳnh Thị Huyền Như với khoản tiền gửi 719 tỷ tại VietinBank, ACB đã phải trích lập dự phòng 695 tỷ (trong tổng số dư dự phòng cuối năm 2014 là 704 tỷ đồng). Tuy nhiên, đến giữa tháng 6/2015, dự phòng rủi ro các khoản tiền gửi tại/cho vay TCTD khác tại ACB giảm mạnh xuống còn 102 tỷ đồng. Đặc biệt, khoản tiền gửi 719 tỷ đồng đã quá hạn vẫn còn hạch toán đến cuối quý 1/2015 nhưng đến báo cáo cuối quý 2/2015 lại không còn (khoản mục tiền gửi tại/cho vay TCTD khác quá hạn tại ACB chỉ còn hơn 24 tỷ đồng).

Tiền gửi của và vay các TCTD khác tại ACB

ĐVT: tỷ đồng

|

Mặc dù đã giảm dự phòng rủi ro các khoản tiền gửi tại/cho vay TCTD khác nhưng số phận nhiều khoản trong hoạt động này trước đó tại ACB như 772 tỷ tiền gửi có kỳ hạn (đã được ký thỏa thuận gia hạn đến tháng 9/2016), 400 tỷ tiền gửi có kỳ hạn tại một TCTD bị NHNN mua lại 0 đồng, khoản tiền gửi 600 tỷ đồng đã chuyển thành khoản vay gia hạn đến tháng 3/2015… chưa biết sẽ như thế nào. Chỉ biết tại ĐHĐCĐ thường niên 2015 của ACB, đại diện ngân hàng chia sẻ khoản tiền gửi 600 tỷ đồng đã tất toán trong quý 1/2015 và kỳ vọng sẽ thu hồi một số khoản tiền gửi khác.

Ba “ông lớn” Vietcombank, VietinBank, BIDV (BID) cũng trích lập hàng trăm tỷ đồng dự phòng rủi ro cho các khoản tiền gửi tại/cho vay các TCTD khác trong năm 2012 (riêng BIDV có số dư hơn 312 tỷ đồng) giảm dần qua các năm đến giữa năm 2015 thì còn không đáng kể.

Đặc biệt tại Ngân hàng Việt Nam Thịnh Vượng (VPBank), ngoài việc đi ngược xu hướng khi trong nửa đầu năm 2015 ghi nhận tăng tiền gửi/cho vay các TCTD khác tại ngân hàng 5% so với đầu năm. Cùng với đó lại phát sinh khoản quá hạn đến 217.8 tỷ đồng. Số dư trích lập dự phòng cho các khoản này tại VPBank là gần 222 tỷ đồng trong khi cuối năm 2014 chỉ hơn 6 tỷ đồng.

Về bản chất hoạt động trên thị trường liên ngân hàng chủ yếu nhằm mục đích giao dịch thanh toán giữa các ngân hàng với nhau (tiền gửi không kỳ hạn) và hỗ trợ thanh khoản cho các ngân hàng khi cần thiết. Tuy nhiên, rủi ro tại đây cũng không phải là ít với bài học rút ra từ vụ ACB hay SCB (cũng là ngân hàng dính đến nhiều khoản tiền vay/gửi liên ngân hàng đã được các chủ nợ cơ cấu lại). Do đó mảng hoạt động liên ngân hàng được siết chặt lại với quy định chỉ được thực hiện các hoạt động gửi tiền, nhận tiền gửi (trừ tiền gửi thanh toán) tại TCTD khác có kỳ hạn tối đa là 3 tháng và cho vay giữa các TCTD với thời hạn tối đa 1 năm. Mặc dù đã siết chặt nhưng hoạt động này vẫn còn biến động khó lường với những khoản tiền gửi/vay quá hạn trên thị trường liên ngân hàng cũng như trích lập dự phòng rủi ro.

Minh Hằng

|