|

Ván cờ ngàn tỷ mới có giúp Phát Đạt “quẳng gánh lo và vui sống”?

Theo thông tin ghi nhận những ngày gần đây, Ban lãnh đạo PDR đã thông qua phương án rót gần 1,700 tỷ và chuyển giao dự án The EverRich 2 cho công ty con là Công ty TNHH Luyện cán thép Hiệp Phát (tỷ lệ sở hữu 99.5%).

* BĐS Phát Đạt: Sang tay dự án The EverRich 2 cho công ty con

* PDR: Rót thêm gần 1,700 tỷ đồng vào Luyện cán thép Hiệp Phát

Trao đổi nhanh với ông Nguyễn Văn Đạt – Chủ tịch HĐQT PDR xung quanh về bước đi mới này của Phát Đạt, ông cho biết Công ty TNHH Luyện cán thép Hiệp Phát (Hiệp Phát) sau khi tăng vốn điều lệ từ 5 tỷ lên 1,700 tỷ đồng, đủ điều kiện nhận chuyển nhượng dự án thì chỉ có nhiệm vụ duy nhất là nhận chuyển nhượng dự án The EverRich 2 từ Phát Đạt. Sau đó đơn vị này sẽ tiếp tục triển khai dự án hoặc chuyển nhượng sang một đối tác khác có tiềm lực tài chính mạnh đủ khả năng phát triển và hoàn tất dự án. Không giống như cái tên của công ty con, ông Đạt cho biết thêm hiện công ty chưa có ý định đầu tư sang lĩnh vực thép, vốn đã và đang hứng chịu rất nhiều khó khăn từ các đối thủ cạnh tranh trong và ngoài nước.

Song cũng đáng chú ý, theo như công bố thông tin ngày 16/6/2015, Phát Đạt cam kết sẽ góp vốn bằng “tiền tươi thóc thật” gần 1,700 tỷ đồng đầu tư vào Hiệp Phát khiến dư luận xôn xao bàn tán và đặt câu hỏi về nguồn tiền.

Dù nhận được sự “cứu cánh” thông qua việc phát hành tăng vốn thời gian vừa qua, song bức tranh chung cho thấy Phát Đạt dường như vẫn chưa thoát hẳn khỏi khó khăn tài chính do các khoản vay nợ lớn và áp lực trả lãi vay. Vậy lấy đâu ra khoản tiền lớn để Phát Đạt có thể đầu tư góp một lượng vốn lớn vào Hiệp Phát?

Tuy nhiên, vấn đề này dường như không tạo quá nhiều khó khăn cho Phát Đạt trong việc “xoay” hàng ngàn tỷ tiền mặt. Bởi theo quy định của pháp luật, việc góp vốn vào công ty trách nhiệm hữu hạn hai thành viên trở lên có thời hạn tới 36 tháng, tương ứng với 3 năm, kể từ ngày công ty được cấp giấy phép kinh doanh. Việc tăng vốn cho công ty con có vẻ như chủ yếu để đảm bảo đủ điều kiện nhận chuyển nhượng dự án mà về bản chất chỉ là giao dịch nội bộ.

Nối gót Hoàng Anh Gia Lai?

Động thái này của Phát Đạt ở một góc độ nào đó khá giống với chiến lược tái cấu trúc mảng bất động sản và thủy điện đã được ví như một cuộc “đại phẫu thuật” mà Tập đoàn Hoàng Anh Gia Lai (HOSE: HAG) thực hiện trong năm 2013.

Động lực của hai ông lớn này có nhiều nét giống nhau khi đều hướng đến giảm lượng tồn kho lớn từ dự án bất động sản thông qua việc chuyển nhượng cho công ty con. Khác nhau là ở mục tiêu cuối cùng. Ở trường hợp của HAG, đó là sự quyết liệt tái cấu trúc toàn tập đoàn khi không muốn nắm giữ bất kỳ bất động sản nào ở Việt Nam để chuyển hẳn sang một hướng đầu tư mới được đánh giá nhiều triển vọng tại Myanmar.

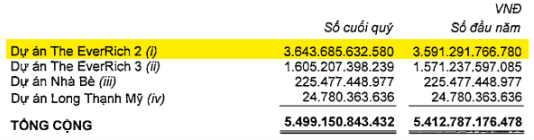

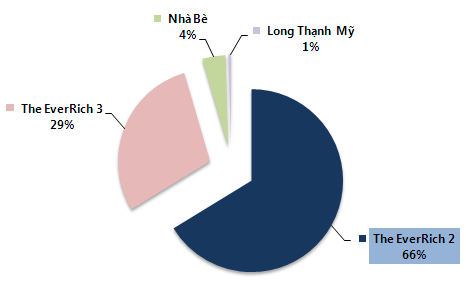

Còn đối với Phát Đạt, theo thông tin ghi nhận được, hiện doanh nghiệp này chỉ chuyển nhượng mỗi dự án The EverRich 2. Đây cũng là dự án đang chiếm tỷ trọng lớn nhất (hơn 66%) trong cơ cấu hàng tồn kho của những năm gần đây của công ty.

Bất động sản tồn kho của Phát Đạt theo BCTC quý 1/2015

Khó khăn mà Phát Đạt phải đối diện được thể hiện rõ nhất ở ngay trên dự án The EverRich 2 khi dự án này suốt nhiều năm với lượng vốn đầu tư thực rót rất ít ỏi, lượng gia tăng qua mỗi năm chủ yếu đến từ khoản lãi vay đã vốn hóa vào dự án. Cùng với việc chịu mức lãi suất vay lớn của thời gian trước đã khiến cho hiệu quả sử dụng đồng vốn của dự án này dần đi xuống.

Mô hình tổng thể dự kiến sau khi hoàn thành xong của dự án The EverRich 2.

|

Dự án này toạ lạc tại 422 Đào Trí, Quận 7, TP.HCM. Theo như kế hoạch triển khai ban đầu dự án sẽ hoàn thành vào quý 3/2013 và sẽ mang lại nguồn lợi khá lớn về lợi nhuận cũng như thương hiệu cho Phát Đạt. Song do thị trường bất động sản đóng băng, lực cầu sụt giảm trầm trọng khiến doanh nghiệp bất động sản nói chung và Phát Đạt nói riêng gặp nhiều khó khăn trong quá trình tiếp cận nguồn vốn và triển khai dự án.

Theo BCTC quý 1/2015, số dư của The EverRich 2 chủ yếu là tiền bồi thường đất. Dự án đang được triển khai thi công giai đoạn 1 gồm các khối nhà A, B, C, D. Các khối nhà này đã được xây dựng xong phần móng cọc. Block B đã hoàn thành xong tầng 12 còn Block C của dự án đã được hoàn tất và đã có hơn 130 căn hộ được bàn giao cho khách hàng mua nhà trong năm ngoái.

Như đã đề cập ở trên, hiện dự án The EverRich 2 đang chiếm đến 66% trong cơ cấu hàng tồn kho và 58% tổng tài sản của Phát Đạt. Chỉ cần thông qua hai con số này thôi cũng đủ thể hiện được sự “nặng ký” của dự án The EverRich 2.

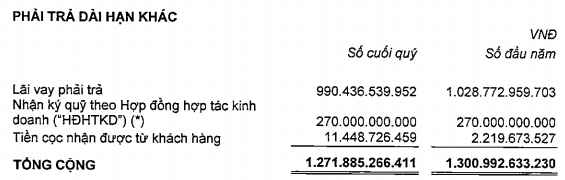

Ngoài ra, một con số khác có thể ít được chú ý đến là khoản Lãi vay phải trả (một khoản mục con của Phải trả dài hạn khác) trên Bảng cân đối kế toán (CĐKT). Đây là khoản mục được ghi nhận theo chi phí lãi vay vốn hóa vào dự án bất động sản của Phát Đạt qua các năm. Nếu theo cách tính đơn giản số lãi vay phải trả này có thể chiếm đến 65-70% được vốn hóa vào dự án EverRich 2.

Chi tiết khoản mục Phải trả dài hạn theo BCTC quý 1/2015 của PDR

Chính vì vậy, việc chuyển nhượng hoàn toàn dự án này cho công ty con sẽ giúp BCTC công ty mẹ “nhẹ gánh” đi rất nhiều so với trước. Song chú ý rằng, số liệu trên BCTC hợp nhất sẽ không thay đổi nhiều. Vì với tỷ lệ nắm giữ gần như hoàn toàn (99.5%) Hiệp Phát, BCTC hợp nhất của Phát Đạt buộc phải thể hiện hoàn toàn những số liệu thể hiện trên BCTC của công ty con.

Dự án The EverRich 2 sẽ… “biến mất”?

Để hiểu hơn về động thái này (công ty con tiếp nhận dự án và tiếp tục triển khai hoặc chuyển nhượng cho đối tác), chúng tôi có dịp trao đổi với một chuyên viên phân tích dự án có nhiều năm kinh nghiệm tại một quỹ đầu tư bất động sản. Vị này cho rằng việc chuyển nhượng dự án lớn đang triển khai cho công ty con là dấu hiệu khá chắc chắn và thường thấy của một doanh nghiệp bất động sản khi công ty mẹ muốn “sạch sẽ” để dễ dàng vay vốn từ ngân hàng cũng như kêu gọi hợp tác đầu tư cho một dự án cụ thể nào đó vì đối tác chỉ hứng thú đến triển vọng của dự án hơn là kết quả kinh doanh chung của doanh nghiệp đó.

Còn với trường hợp đối tác có tiềm lực tài chính đứng ra “chung chạ” với Phát Đạt thông qua việc nhận chuyển nhượng cổ phần của Hiệp Phát. Nếu Phát Đạt “nhường” quyền kiểm soát Hiệp Phát cho đối tác trên thì câu chuyện sẽ khác đi rất nhiều. Cách hạch toán sẽ hoàn toàn khác, Hiệp Phát từ công ty con chuyển thành công ty liên kết (trường hợp Phát Đạt nắm dưới 50%). Hay nói cách khác, Phát Đạt sẽ dùng phương pháp vốn chủ sở hữu (equity method) và chỉ ghi nhận duy nhất khoản lợi nhuận mà Hiệp Phát tạo ra trong kỳ kế toán theo tỷ trọng nắm giữ. Có thể nói rằng, trên BCTC hợp nhất lúc này của Phát Đạt, dự án The EverRich 2 sẽ “biến mất” hoàn toàn (cả trong khoản mục hàng tồn kho lẫn lãi vay vốn hóa ghi nhận trên chi phí lãi vay phải trả). Và BCTC của Phát Đạt sẽ bớt “cồng kềnh” hơn lúc trước rất nhiều. Điều này dẫn đến các chỉ số thanh khoản của Phát Đạt sẽ được cải thiện, đặc biệt khi doanh nghiệp này đã có kế hoạch sử dụng nguồn vốn nhận được từ đợt phát hành thêm để trả bớt phần nợ vay từ Ngân hàng Đông Á.

Kịch bản đang nghiêng về khả năng chuyển nhượng dự án cho đối tác. Bởi trao đổi với người viết, ông Đạt khẳng định hiện Phát Đạt đã tìm được đối tác để chuyển nhượng dự án The EverRich 2. Song ông lại chưa chia sẻ chi tiết hơn về danh tính của tổ chức này cũng như mức giá dự kiến. Liệu EverRich 2 sẽ được chào bán trên hay dưới giá vốn?

“Nước cờ” khá hay nhưng kết cục của ván cờ sẽ như thế nào?

Có thể xem đây là “nước cờ” khá hay của Phát Đạt trong tình huống hiện tại khi đơn vị này phải “kẹt cứng” hàng năm trời vì việc triển khai và phát triển dự án EverRich 2 dần đi vào ngõ cụt. Động thái này có vẻ khá hợp lý với định hướng hiện nay của Phát Đạt thông qua lời phát biểu của ban lãnh đạo công ty tại ĐHĐCĐ 2015 rằng thời gian tới sẽ tập trung chủ yếu nguồn lực vào những dự án có khả năng thu hồi vốn nhanh. Nếu không còn nặng nỗi lo cho cho dự án EverRich 2 như trước, cùng với việc gia tăng nguồn vốn từ việc chuyển nhượng và kêu gọi tài trợ từ phía ngân hàng, nhiều khả năng sẽ giúp việc phát triển các dự án có tiềm năng cao như EverRich 3 (Quận 7) và EverRich Infinity (Quận 5).

Mô hình tổng thể dự kiến sau khi hoàn thành xong của dự án The EverRich Infinity.

|

Tuy có nhiều điểm sáng được đề cập ở trên song đâu đó vẫn cần sự suy xét thấu đáo của mỗi nhà đầu tư khi “xuống tiền” vào cổ phiếu này.

Thứ nhất, đó là khả năng tìm được đối tác thực sự để chuyển nhượng một phần hoặc toàn bộ dự án như lời Chủ tịch Nguyễn Văn Đạt đã quả quyết như trên.

Thứ hai, ban lãnh đạo của Phát Đạt có dễ dàng kêu gọi được nguồn vốn tài trợ từ ngân hàng hay không? Dù rằng nguồn vốn tín dụng dành cho bất động sản trong thời gian gần đây đã rộng cửa hơn khá nhiều, song với quá khứ chồng chất nợ vay khiến Phát Đạt nhiều lúc lâm vào cảnh khủng hoảng có thể sẽ là trăn trở lớn nhất khi ngân hàng đưa ra quyết định tài trợ.

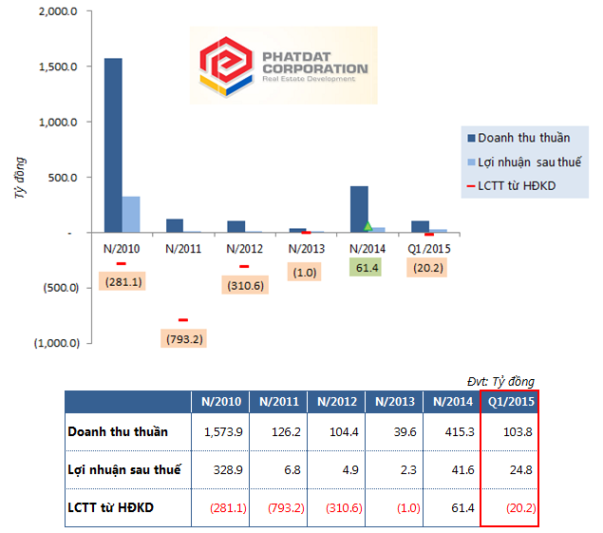

Cuối cùng và cũng là quan trọng nhất đó chính là hiệu quả đầu tư thực sự của những dự án sắp tới mà Phát Đạt đã, đang và dự kiến triển khai. Điều này sẽ thể hiện rõ ràng nhất thông qua doanh thu, lợi nhuận và dòng tiền hoạt động kinh doanh của doanh nghiệp này tạo ra trong những năm tới.

Doanh thu, lợi nhuận cùng LCTT của hoạt động kinh doanh của Phát Đạt sẽ là tâm điểm chú ý của giới đầu tư trong thời gian tới.

|

Đức Phương

|