|

Bài cập nhật

ĐHĐCĐ KDC: Dành 8,500 tỷ cho các dự án M&A khác và mua cổ phiếu quỹ

CTCP Kinh Đô (HOSE: KDC) tổ chức ĐHĐCĐ bất thường vào sáng ngày 01/12/2014 để trình cổ đông thông qua phương án mua 75.5 triệu cổ phiếu quỹ và việc tái cấu trúc công ty… Trong đó, KDC sẽ dành 8,411 tỷ đồng để theo đuổi các dự án M&A khác trong tương lai và cho thu mua cổ phiếu quỹ.

* Mondelēz sẽ đầu tư 7,864 tỷ, ôm trọn 80% mảng bánh kẹo của Kinh Đô

* Chủ tịch Trần Kim Thành của KDC làm Chủ tịch HĐQT Vocarimex

ĐHĐCĐ bất thường của KDC sáng 01/12/2014 tại TPHCM.

Đến quý 2/2015 vẫn ghi nhận 100% lợi nhuận mảng bánh kẹo

Về tái cấu trúc công ty, KDC đã thực hiện (1) chuyển quyền và nghĩa vụ mảng bánh kẹo từ Kinh Đô Miền Bắc (NKD) cho KDC, (2) chuyển nhượng mảng bánh kẹo từ NKD cho Kinh Đô Bình Dương (BKD), (3) hợp nhất Vinabico với KDC, (4) chuyển các tài sản, quyền và nghĩa vụ liên quan mảng bánh kẹo từ KDC cho BKD. Như vậy, sau quá trình tái cấu trúc này, công ty BKD đang quản lý toàn bộ mảng bánh kẹo của công ty (NKD trực thuộc BKD).

Đặc biệt với mảng bánh kẹo, KDC đã công bố về việc chuyển nhượng 80% cổ phần CTCP Kinh Đô Bình Dương (BKD) cho Mondelēz International với giá chuyển nhượng 7,847 tỷ đồng (1,962 tỷ đồng tính cho 20% cổ phần còn lại trong trường hợp nhà đầu tư nước ngoài thực hiện quyền mua). Mondelēz sẽ trở thành cổ đông chiến lược của BKD, dự kiến đến quý 2/2015 thương vụ này sẽ hoàn tất giai đoạn 1 (bán 80% vốn mảng bánh kẹo).

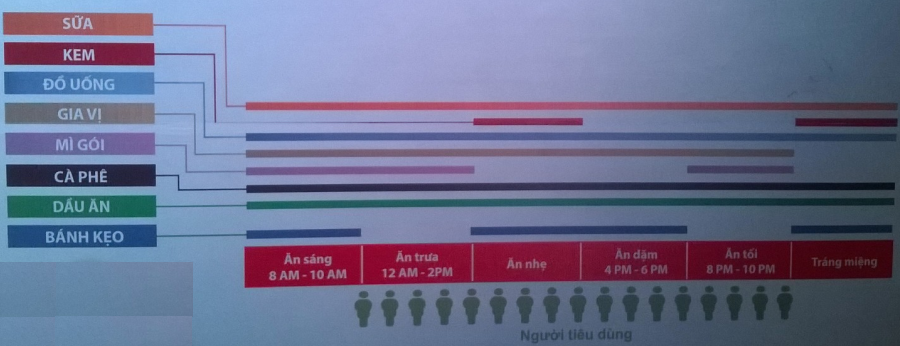

Chia sẻ quan điểm về thị trường bánh kẹo, đại diện KDC cho biết dung lượng thị trường này hiện khoảng 15,000 tỷ đồng, trong đó KDC chiếm 30% thị phần. Tuy nhiên tốc độ tăng trưởng bánh kẹo đang giảm xuống còn 5-7%. Nếu KDC vẫn bám mảng bánh kẹo liệu có đáp ứng kỳ vọng của cổ đông không? Do đó, KDC tiến quân sang các ngành hàng mới. Ông Trần Kim Thành - Chủ tịch HĐQT KDC chia sẻ, đầu tư thì sẽ có rủi ro, quan trọng nhất là rủi ro có được kiểm soát hay không. Liệu KDC từ ngành bánh kẹo chuyển qua những ngành khác liệu có thành công hay không? Tuy nhiên, ông Thành nhấn mạnh thực chất những ngành hàng mới của KDC cũng là chế biến thực phẩm. Trong đó, nhu cầu thực phẩm đóng gói tại Việt Nam còn thấp hơn rất nhiều so với các nước trong khu vực như Philipines, Thái Lan, Indonesia, Malaysia. Còn tốc độ tăng trưởng thực phẩm đóng gói tại Việt Nam ở mức cao trong khu vực và tiềm năng thực phẩm đóng gói ở Việt Nam là rất lớn.

Trả lời cổ đông về lợi nhuận mảng bánh kẹo trong năm 2015, đại diện KDC cho biết trong quý 1 và quý 2/2015, lợi nhuận từ mảng bánh kẹo vẫn ghi nhận 100% vào kết quả kinh doanh của KDC. Đến quý 3/2015, kết quả ghi nhận lợi nhuận sẽ là 20%.

8,500 tỷ đồng cho các dự án M&A khác và mua cổ phiếu quỹ

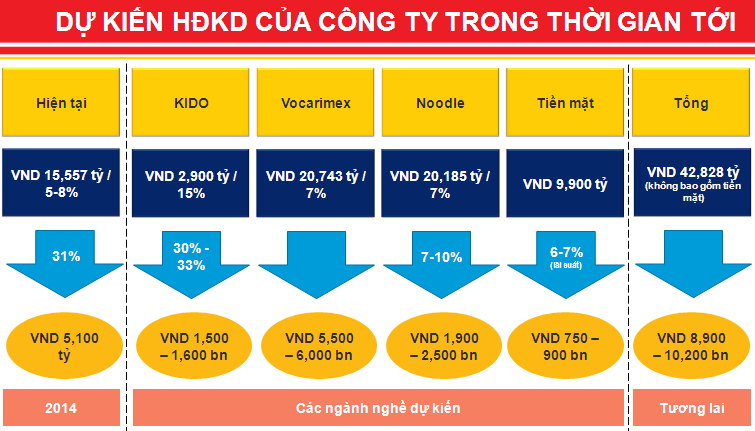

Với số tiền thu về gần 10,000 tỷ đồng từ việc bán mảng bánh kẹo, KDC sẽ sử dụng để trích tiền đầu tư 1,575 tỷ, còn khoảng 8,500 tỷ đồng KDC sẽ chuẩn bị cho các dự án M&A và có thể dùng để mua lại cổ phiếu quỹ nếu thấy cần thiết. Với khoản tiền đầu tư 1,575 tỷ, KDC sử dụng 700 tỷ đầu tư vào Vocarimex để nâng tỷ lệ sở hữu lên trên 51%, 325 tỷ cho mì gói, 300 tỷ cho kem (nâng cao năng suất sản xuất của nhà máy và hệ thống phân phối), 250 tỷ cho cà phê và 700 tỷ đồng tiền mặt.

Các khoản đầu tư của KDC khoảng 1,575 tỷ đồng, dự kiến tạo ra doanh thu 8,900-10,200 tỷ đồng. Hiện dung lượng thị trường của KDC ở mức 15,557 tỷ đồng (tăng trưởng 5-8%), thị phần 31%, doanh thu 5,100 tỷ đồng. Đến giai đoạn sắp tới, KDC đặt mục tiêu KIDO có dung lượng thị trường 2,900 tỷ đồng, tăng trưởng 15%, thị phần 30-33%, doanh thu 1,500-1,600 tỷ đồng; mảng dầu ăn (Vocarimex) dung lượng thị trường 20,743 tỷ đồng, tăng trưởng 7%, doanh thu 5,500-6,000 tỷ đồng; mì gói dung lượng thị trường 20,185 tỷ, tăng trưởng 7%, thị phần 7-10%, doanh thu 1,900-2,500 tỷ; tiền mặt 9,500 tỷ, tăng trưởng 6-7% (lãi mang về 750-900 tỷ đồng).

Đặc biệt về thị trường mì gói, trong những ngày cuối tháng 11/2014, KDC đã chính thức tung sản phẩm mì gói có thương hiệu KIDO với tên gọi “Đại gia đình” hợp tác với Saigon VeWong. KDC cho biết dung lượng thị trường mì gói hiện ở mức 193,000 tỷ đồng và dự kiến tăng 12 lần trong thời gian tới. Trong 3 năm tới (đến năm 2017) dung lượng thị trường mì gói dự kiến khoảng 26,000 tỷ đồng, KDC đặt mục tiêu chiếm 10% thị phần với doanh số 2,500 tỷ đồng. Tuy nhiên, theo tình hình hiện nay, KDC dự kiến sẽ hoàn thành mục tiêu đạt sớm hơn 1 năm.

Chia sẻ thêm về ngành hàng mới này, đại diện của KDC cho biết sẽ có thêm sản phẩm ở phân khúc cấp trung trong thời gian sắp tới, dự kiến đến tháng 06/2015 sẽ có sản phẩm cấp cao. Với mì gói, nguyên liệu chính là bột mì và dầu, hiện KDC đã có lợi thế về dầu khi tham gia vào Vocarimex, HĐQT KDC cũng đang thương thảo tham gia vào công ty sản xuất bột mì. KDC đã tung mì gói ra 54/63 tỉnh thành với 86,000 điểm bán trên cả nước.

Về Vocarimex, hiện KDC đang nắm 24% vốn của Vocarimex với giá trị đầu tư hơn 420 tỷ đồng. Tại ĐHĐCĐ bất thường, cổ đông cũng đã thông qua việc nâng tỷ lệ sở hữu tại KDC lên trên 51% với kế hoạch phát triển hệ thống phân phối cho Vocarimex. Đại diện của KDC cho biết dự kiến vào quý 2/2015 sẽ tung sản phẩm dầu ăn ra thị trường. Được biết, tại ĐHĐCĐ lần đầu của Vocarimex, KDC là cổ đông chiến lược tham gia đại hội với tỷ lệ sở hữu 51% cổ phần. 3 thành viên đến từ KDC đã trúng cử vào HĐQT của Vocarimex. Trong đó, ông Trần Kim Thành - Chủ tịch HĐQT của KDC được bầu làm Chủ tịch HĐQT của Vocarimex.

ĐHĐCĐ của KDC cũng đã thông qua phương án mua cổ phiếu quỹ trực tiếp trên sàn giao dịch với mức lên đến 30% tổng số lượng cổ phiếu phát hành (tương đương gần 77 triệu cổ phiếu, bao gồm 1.5 triệu cổ phiếu quỹ hiện tại và 20 cổ phiếu quỹ dự kiến mua vào). Dự kiến nguồn vốn để mua vào lên tới 4,681 tỷ đồng, trong đó chủ yếu lấy từ nguồn thặng dư vốn cổ phần 3,617 tỷ đồng và lợi nhuận chưa phân phối 1,022 tỷ đồng. Theo đó, KDC sẽ thực hiện việc mua cổ phiếu quỹ trong vòng 6 tháng kể từ khi UBCKNN cho phép, giá mua tối đa là 60,000 đồng/cp. Sau đó, KDC sẽ không bán cổ phiếu quỹ trên sàn sẽ làm ảnh hưởng xấu đến giá cổ phiếu mà tìm các đối tác chiến lược hoặc các nhà đầu tư muốn gắn bó lâu dài với KDC.

Minh Hằng

|