|

Lãi cận biên không chạy kịp tăng trưởng cho vay và đầu tư tại ngân hàng

Hầu hết đều chạy đua tăng trưởng cho vay, tăng đầu tư trái phiếu nhưng hiệu quả mang về chưa thật sự tương xứng khi tỷ lệ lãi cận biên (NIM) của các ngân hàng vẫn giảm, ảnh hưởng đến lợi nhuận cuối cùng.

* Liệu nợ xấu thực sự đã được hóa giải bớt?

Tỷ lệ NIM của phần lớn các ngân hàng đều giảm

Hệ thống các ngân hàng thương mại sở hữu khối tài sản khổng lồ với con số hàng trăm ngàn tỷ đồng nhưng hiệu quả từ việc sử dụng những tài sản này cũng cần phải xem xét lại, đặc biệt là tài sản có sinh lời đã thực sự sinh lời tương xứng hay chưa?

Đứng trên khía cạnh tỷ lệ lãi cận biên (Net Interest Margin – NIM, được tính bằng tổng doanh thu từ lãi trừ tổng chi phí trả lãi - là thu nhập lãi thuần trên tổng tài sản có sinh lời bình quân), trong 9 tháng đầu năm, tỷ lệ NIM của phần lớn các ngân hàng đều giảm so với cùng kỳ năm trước, chủ yếu do tổng tài sản có sinh lời tăng mạnh nhưng thu nhập lãi thuần mang về lại giảm hoặc tăng chưa tương xứng.

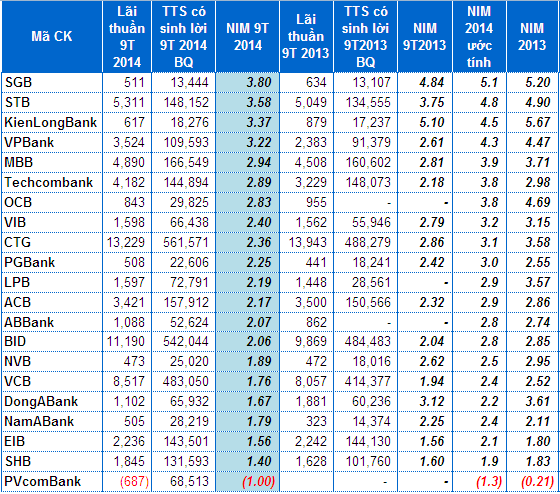

Bảng tỷ lệ NIM của các ngân hàng trong 9 tháng đầu năm 2014

ĐVT: tỷ đồng, NIM (%)

Tổng tài sản có sinh lời bình quân được xác định theo các khoản mục tiền gửi tại NHNN, tại các tổ chức tín dụng, cho vay các tổ chức tín dụng khác, cho vay khách hàng, chứng khoán đầu tư.

Ước tính NIM 2014 tính bằng cách lấy (NIM 9T 2014 *4/3)

|

Trong đó, các ngân hàng giảm mạnh tỷ lệ NIM đều là các nhà băng nhỏ như Kiên Long (KienLongBank), Đông Á (DongABank), Saigonbank (SGB), Nam Á (NamABank)… Đặc biệt NIM của KienLongBank giảm khá mạnh từ 5.1% xuống còn 3.37% trong 9 tháng đầu năm. Nguyên nhân chính là do thu nhập lãi thuần “bay mất” 30% so với cùng kỳ năm trước, còn hoạt động cho vay khách hàng tăng 6% lên mức gần 13,000 tỷ đồng đã đẩy tài sản có sinh lời tăng đáng kể.

|

Lãi suất huy động đã giảm mạnh so với hồi đầu năm 2013, cụ thể nhất là việc Ngân hàng Nhà nước ban hành quy định trần lãi suất huy động từ 8% (tháng 12/2012) xuống còn 5.5% (tháng 10/2014). Song song đó là việc cắt giảm lãi suất cho vay với bình quân lãi suất cho vay các lĩnh vực sản xuất kinh doanh thông thường là 7-9%/năm đối với ngắn hạn; 9.5-11%/năm đối với trung và dài hạn.

Tất nhiên là vẫn còn những khoản vay cũ có lãi suất cao ngất ngưởng so với mặt bằng huy động hiện nay, trong đó dư nợ có lãi suất trên 15%/năm chiếm 4.12%, dư nợ có lãi suất trên 13%/năm chiếm 11.7% (tính đến 09/10/2014 theo công bố của NHNN). Việc giảm lãi suất này đã ảnh hưởng không nhỏ đến thu nhập lãi thuần mang về bởi khi lãi suất cảng giảm thì chênh lệch giữa cho vay và huy động càng thu hẹp, khiến tỷ lệ NIM của ngân hàng cũng bị xén bớt theo.

|

Còn tại DongABank, thu nhập lãi thuần của ngân hàng giảm mạnh 44% trong khi tài sản có sinh lời tăng đến 9% khiến tỷ lệ NIM cũng giảm xuống còn 1.67%. Điều đáng chú ý là tài sản có sinh lời của DongABank tăng trưởng không phải từ cho vay mà là từ hoạt động chứng khoán đầu tư (chủ yếu là trái phiếu) gần gấp đôi lên 10,100 tỷ đồng, còn cho vay khách hàng giảm 0.5% so với cùng thời điểm năm trước.

Đẩy NIM tăng nhờ chứng khoán đầu tư

Một số ít nhà băng khác có tỷ lệ NIM tăng như Ngân hàng Thịnh Vượng (VPBank), Quân đội (MBB), BIDV (BID) và Kỹ thương (Techcombank). Riêng với Techcombank, thu nhập lãi thuần của ngân hàng này tăng mạnh 30% so với cùng kỳ trong khi tài sản có sinh lời giảm hơn 2% (cho vay khách hàng vẫn tăng 1.7% trong khi chứng khoán đầu tư – chủ yếu là trái phiếu chính phủ tăng đến 18%). Với VPBank, thu nhập lãi thuần cũng tăng đến đến 48% đã đẩy tỷ lệ NIM trong 9 tháng đầu năm từ 2.61 lên 3.22%.

Hầu hết các ngân hàng tăng tỷ lệ NIM ở trên đều có tỷ trọng thu nhập lãi từ chứng khoán đầu tư trên tổng thu nhập lãi ở vị trí cao nhất, đồng thời chênh lệch giữa lãi suất cho vay và tiền gửi huy động cũng nằm trong top trên.

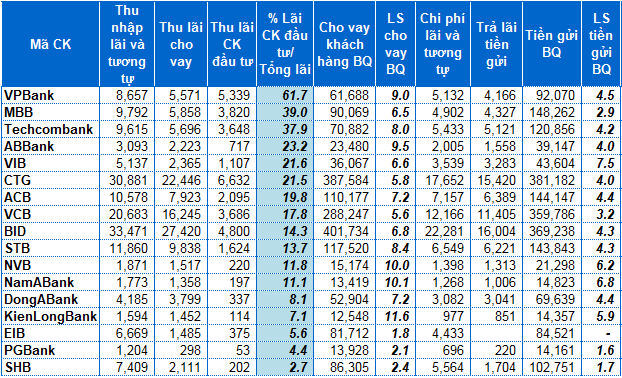

Thu nhập lãi của các ngân hàng trong 9 tháng đầu năm 2014

ĐVT: tỷ đồng

|

Trong đó, tỷ trọng thu lãi từ chứng khoán đầu tư trên tổng thu nhập lãi của VPBank đứng đầu bảng với 62%, chỉ kém thu lãi từ cho vay khoảng 250 tỷ đồng. Lãi suất cho vay bình quân tại VPBank ở mức 9% trong khi lãi suất huy động tiền gửi bình quân là 4.5%.

Hai nhà băng khác là MBB và Techcombank cũng “sống dựa” không ít vào chứng khoán đầu tư (chủ yếu là trái phiếu) khi nguồn thu lãi này chiếm tỷ trọng gần 40%. Mặc dù lãi suất bình quân cho vay và huy động của hai ngân hàng này thấp hơn nhưng mức chênh lệch cũng tương đối lớn, riêng lãi suất huy động bình quân của MBB chỉ có 2.9%.

Tính đến 30/09/2013, khoản mục chứng khoán đầu tư của Techcombank tăng 19% so với đầu năm lên hơn 59,100 tỷ đồng, trong đó trái phiếu Chính phủ chiếm 29,000 tỷ đồng. Tại MBB và VPBank, chứng khoán đầu tư cũng tăng mạnh lần lượt 31% và 44% so với đầu năm lên 60,600 tỷ và 42,000 tỷ đồng. Riêng MBB có khoảng 54,000 tỷ đồng trái phiếu Chính phủ phát hành và bảo lãnh. Còn VPBank có hơn 1,000 tỷ đồng trái phiếu đặc biệt do VAMC phát hành.

Hai nhà băng báo lỗ trong quý 3/2014

Nếu chỉ soi thu nhập lãi thuần vẫn chưa đủ để đánh giá hết được kết quả hoạt động của ngân hàng. Lợi nhuận sau cùng mà các nhà băng có được sau khi trừ các khoản chi phí, trích lập dự phòng… còn lại là bao nhiêu?

|

Bao nhiêu nhân lực đang “cày” tại ngân hàng

Tổng số cán bộ công nhân viên đang làm việc tại 17 ngân hàng (công bố số liệu) là hơn 125,400 người, giảm hơn 40,000 người so với cuối năm 2013. Tuy nhiên, tại một số nhà băng, lượng nhân viên tăng mạnh như VPBank (35%) lên 9,200 người, SHB (10%) lên 5,490 người, ABBank (15%) lên 2,960 người… Nhiều nhất về số tuyệt đối là CTG 19,840 người, BID 18,930 người, VCB 14,040 người…

|

So với hệ thống gồm 38 ngân hàng thương mại cổ phần, chỉ mới có hơn phân nửa (21 ngân hàng) công bố báo cáo tài chính quý 3/2014. Trong đó có 2 nhà băng bất ngờ công bố khoản lỗ hàng chục tỷ đồng. Tất nhiên không loại trừ khả năng trong số phân nửa ngân hàng còn lại chưa công bố cũng sẽ có những ngân hàng với kết quả kinh doanh không mấy tươi sáng bởi một số vẫn đang nằm trong diện tái cơ cấu.

Hai gương mặt báo lỗ trong quý 3/2014 là DongABank và LienVietPostBank với số lỗ lần lượt 76 tỷ và 20 tỷ đồng. Điểm chung của hai nhà băng này là đều giảm thu nhập lãi thuần trong quý 3/2014, riêng DongABank giảm đến 64% xuống 238 tỷ đồng (LienVietPostBank đều lỗ ở các mảng dịch vụ, ngoại hối, chứng khoán đầu tư, hoạt động khác). Trong khi đó, chi phí hoạt động lại tăng mạnh 35% so với cùng kỳ tại cả hai ngân hàng.

Do ảnh hưởng từ kết quả quý 3 nên lợi nhuận sau thuế lũy kế 9 tháng của DongABank và LienVietPostBank đều giảm mạnh lần lượt 61% và 23%, xuống mức 149 tỷ và 332 tỷ đồng.

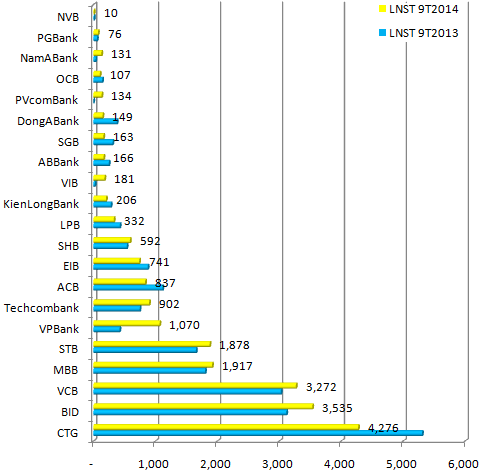

ĐVTL tỷ đồng

Lợi nhuận sau thuế 9 tháng đầu năm 2014 và 2013 của các ngân hàng

|

Bên cạnh một số ngân hàng nhỏ như ABBank, OCB, Saigonbank, KienLongBank giảm lợi nhuận 9 tháng so với cùng kỳ năm trước, và cả những ông lớn như ACB và MBB cũng góp mặt vào danh sách này với mức giảm 25% và 16%, đạt 837 tỷ và 741 tỷ đồng. VietinBank (CTG) mặc dù cũng giảm lợi nhuận nhưng xét về số tuyệt đối vẫn đứng đầu bảng với 4,276 tỷ đồng.

Đáng chú ý tại VIB, lãi sau thuế cao gấp 7 lần cùng kỳ với 181 tỷ đồng. Lợi nhuận sau thuế của NamABank và VPBank cũng tăng mạnh, đạt 131 tỷ và 1,070 tỷ đồng. Ở những ngân hàng lớn hơn như Techcombank, lãi sau thuế cũng tăng 20% và cùng tăng 13% tại STB và BIDV.

|

Danh sách những ngân hàng chưa công bố báo cáo tài chính quý 3/2014:

BaoVietBank, GPBank, HDBank, MHB, MaritimeBank (MSB), Bắc Á (NASB), Phương Nam (SouthernBank - PNB), SCB, SeABank, VietABank, VietBank, VietCapitabank, VNCB

|

Đan Thanh

|