|

Đầu tư trái phiếu bỗng dưng “ngon ăn” với ngân hàng?

Mặc dù lợi suất trái phiếu giảm dần nhưng ngân hàng vẫn tăng mạnh đầu tư vào trái phiếu. Dường như khoản đầu tư này đang “ngon ăn” hơn cho vay khách hàng khi tránh được hàng loạt rủi ro về nợ xấu, thanh khoản trong bối cảnh khó tìm được “con nợ” tốt.

Ngân hàng tăng mạnh đầu tư trái phiếu

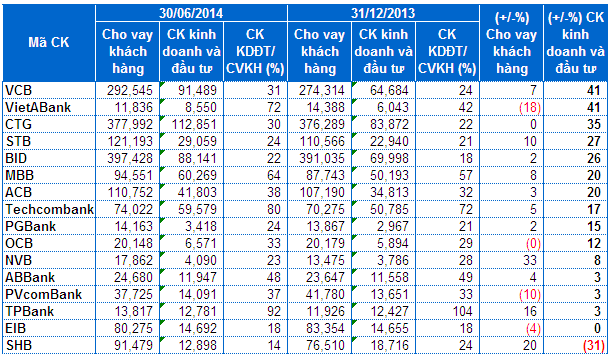

Tại phần lớn các ngân hàng, chứng khoán đầu tư và kinh doanh (CKĐT&KD) khi kết thúc quý 2 tăng mạnh so với đầu năm 2014, trong đó trái phiếu chiếm hầu hết tỷ trọng của khoản mục này.

Hoạt động cho vay khách hàng và chứng khoán đầu tư/kinh doanh của các ngân hàng

ĐVT: tỷ đồng

|

Đáng chú ý tại Vietcombank (VCB), CKĐT&KD của ngân hàng tăng đến 41% so với đầu năm 2014 lên mức gần 91,500 tỷ đồng. Trong đó có đến hơn 31,400 tỷ trái phiếu chính phủ (TPCP), gần 44,300 tỷ tín phiếu Kho bạc, Ngân hàng Nhà nước (NHNN) và 6,700 tỷ đồng chứng khoán nợ do các tổ chức tín dụng (TCTD) khác phát hành (xét riêng mục chứng khoán đầu tư). So với dư nợ cho vay, CKĐT&KD của VCB tương đương với tỷ lệ 31%. VietABank cũng có mức tăng CKĐT&KD 41% so với đầu năm và tương đương 72% dư nợ cho vay.

Đặc biệt giá trị đầu tư trái phiếu một số nhà băng thậm chí còn xấp xỉ với cho vay khách hàng. Điển hình là TPBank với khoản CKĐT&KD 12,780 tỷ trong khi cho vay khách hàng 13,817 tỷ đồng. Hay như tại Techcombank, cho vay khách hàng hơn 74,000 tỷ thì CKĐT&KD cũng xoay quanh mức 60,000 tỷ, trong đó đầu tư gần 27,250 tỷ vào TPCP và 24,150 tỷ đồng trái phiếu doanh nghiệp.

MBB cũng là gương mặt tiêu biểu trong hoạt động đầu tư TPCP nửa đầu năm 2014 (phát hành và bảo lãnh) với gần 46,600 tỷ, trái phiếu do TCTD và tổ chức kinh tế phát hành xấp xỉ nhau và cùng đạt mức hơn 3,100 tỷ đồng. Tổng khoản mục CKĐT&KD của MBB ở mức 60,270 tỷ, tương đương 64% dư nợ cho vayvà tăng 20% so với đầu năm 2014.

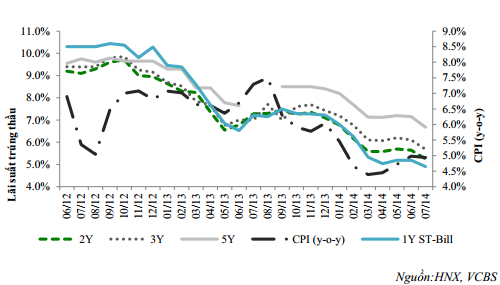

Lợi suất trái phiếu tính đến tháng 07/2014 theo báo cáo của VCBS

|

Theo thông tin từ báo chí, trong 6 tháng đầu năm 2014, toàn hệ thống các TCTD đã mua 200 nghìn tỷ đồng TPCP và tín phiếu Kho bạc Nhà nước, tương ứng khoảng 90% giá trị trái phiếu và tín phiếu do Chính phủ phát hành. Mặc dù lợi suất đầu tư trái phiếu có xu hướng giảm nhưng cầu đầu tư trái phiếu vẫn tiếp tục tăng cao khi trong phiên đấu thầu TPCP do Kho bạc Nhà nước phát hành vào 29/07/2014 với khối lượng 8,000 tỷ nhưng số lượng đặt thầu đã lên trên 20,000 tỷ đồng.

Lãi từ đầu tư trái phiếu “ngon ăn” hơn cho vay?

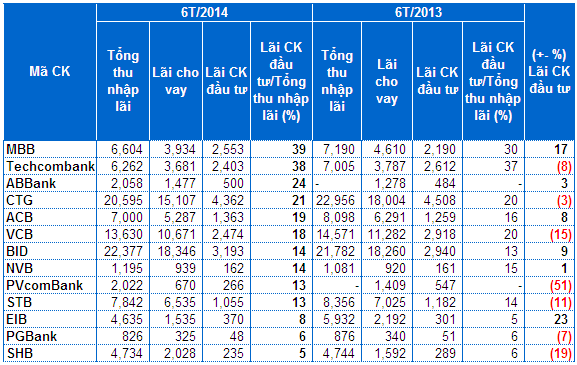

Mặc dù tăng mạnh khoản mục chứng khoán đầu tư nhưng do lợi suất có xu hướng giảm dần nên thu nhập lãi từ hoạt động này đa phần đều giảm so với cùng kỳ năm trước. Tuy nhiên, so với tổng thu nhập từ lãi (bao gồm cả lãi từ hoạt động cho vay), tỷ trọng lãi thu được từ chứng khoán đầu tư không hề nhỏ và đang trở nên “ngon ăn” hơn so với hoạt động cho vay hiện nay.

Thu nhập từ chứng khoán đầu tư và tổng thu nhập từ lãi của các ngân hàng

ĐVT: tỷ đồng

|

MBB và Techcombank vẫn là những nhà băng sống dựa không ít vào đầu tư trái phiếu. Trong đó, thu nhập từ lãi chứng khoán đầu tư 6 tháng đầu năm của MBB và Techcombank chiếm tỷ trọng lần lượt 39% và 38% so với tổng thu nhập từ lãi, đạt mức khoảng 2,550 tỷ và 2,400 tỷ đồng.

BIDV (BID) cũng nằm trong số ít ngân hàng tăng thu nhập lãi từ chứng khoán đầu tư so với cùng kỳ năm trước với tỷ lệ tăng 9% và đạt gần 3,200 tỷ đồng. Tỷ trọng khoản này của BIDV cũng chiếm đến 14% tổng thu nhập lãi của ngân hàng.

Riêng với MBB, ngân hàng công bố một số khoản đầu tư TPCP có lãi suất 6.1-13.2%/năm, trái phiếu TCTD phát hành có lãi suất 10-12.5%/năm và trái phiếu do tổ chức kinh tế phát hành từ 0-17.2%/năm. Được biết theo thông tin công bố từ NHNN, tính đến ngày 24/07/2014, dư nợ cho vay bằng VNĐ có lãi suất trên 15%/năm chiếm 4.5% và dư nợ có lãi suất trên 13%/năm chiếm 13% tổng dư nợ cho vay bằng VNĐ. Như vậy, nếu chiếu theo lãi suất đầu tư trái phiếu của MBB thì mức này không hề thua kém nhiều so với lãi suất cho vay thông thường.

Lựa chọn trái phiếu của các ngân hàng có vẻ khá phù hợp với giai đoạn hiện nay khi hoạt động cho vay khó tăng trưởng, việc tìm kiếm khách hàng cho vay đủ chuẩn không dễ trong khi các doanh nghiệp lành mạnh tài chính lại không có nhu cầu vay vốn. Ngoài ra còn áp lực nợ xấu, thanh khoản chưa kể đến một lượng lớn tiền phải trích dự phòng rủi ro tín dụng, bù đắp cho những khoản vay mất khả năng thu hồi và “ty tỷ” những chi phí liên quan khác. Bên cạnh đó, ngoài việc hưởng lãi suất trái phiếu khi đáo hạn, ngân hàng còn có thể hưởng lợi từ việc mua bán các trái phiếu này. So với việc ung dung hưởng lãi từ đầu tư trái phiếu (chủ yếu do chính phủ và ngân hàng phát hành, bảo lãnh) và chỉ phải lập dự phòng một phần nhỏ, có vẻ như hoạt động này đang “ngon ăn” hơn so với việc cho vay khách hàng và ngân hàng cũng đang ráo riết đẩy mạnh trong thời gian qua.

Tuy nhiên, ở khía cạnh khác, mặc dù đầu tư TPCP là dạng phi rủi ro hay ít rủi ro hơn đối với chứng khoán nợ của các TCTD khác, ngân hàng vẫn đang đối diện không ít nguy cơ từ trái phiếu doanh nghiệp. Điển hình như trường hợp của ACB, mục chứng khoán đầu tư kinh doanh của ACB hơn 41,800 tỷ đồng, tăng 20% so với đầu năm và tương đương 38% dư nợ cho vay. Lãi từ chứng khoán đầu tư của ACB cũng chiếm gần 20% tổng thu nhập từ lãi với hơn 1,360 tỷ đồng. Nhưng ACB lại gặp không ít phiền toái khi cơ quan kiểm toán vẫn duy trì các lưu ý trong báo cáo soát xét bán niên với gần 2,430 tỷ trái phiếu phát hành bởi ba trong nhóm sáu công ty (liên quan đến vụ Bầu Kiên). Bên cạnh đó là khoản 500 tỷ đồng trái phiếu phát hành bởi một Tổng công ty đáo hạn vào 05/08/2013 với lãi suất 10.75%, Tổng công ty đã xin kéo dài thời hạn trả nợ trái phiếu thêm 1 năm và giữ nguyên nhóm nợ. ACB phải thực hiện kế hoạch trích lập dự phòng và thoái thu lãi trái phiếu các đối tượng này theo yêu cầu của đề án “Cơ cấu lại hệ thống tín dụng giai đoạn 2011-2015” đã được NHNN phê duyệt.

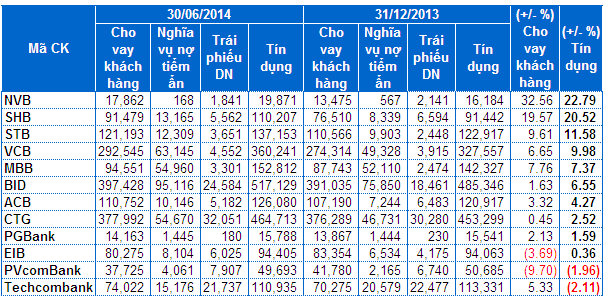

Còn ngân hàng tăng trưởng tín dụng âm

Hoạt động cho vay khách hàng trong 6 tháng đầu năm 2014 đang tăng trưởng khá chậm chạp và ngân hàng đã gia tăng đáng kể các khoản đầu tư vào trái phiếu doanh nghiệp, bảo lãnh và cam kết cho vay L/C nhằm góp phần giúp thúc đẩy tăng trưởng tín dụng.

Trong đó, mặc dù tăng trưởng cho vay của BIDV khá thấp, chỉ ở mức 1.63% nhưng nhờ các khoản bảo lãnh, cam kết cho vay và đầu tư trái phiếu giúp tỷ lệ tăng trưởng tín dụng của ngân hàng tăng vọt lên, ước tính khoảng 6.55%.

Tuy nhiên, tại Techcombank, trong khi cho vay khách hàng tăng 5.33% so với cuối năm nhưng tín dụng ước tính lại âm khoảng 2.11%. Còn PVcomBank ở mức âm tăng trưởng cho vay khách hàng 9.7% và 1.96% ước chung cho hoạt động tín dụng.

Ước tính tăng trưởng tín dụng của các ngân hàng tính đến 30/06/2014

ĐVT: tỷ đồng

Tăng trưởng tín dụng của các ngân hàng đến 30/06/2014 theo ước tính của người viết dựa vào các khoản cho vay khách hàng, đầu tư trái phiếu (doanh nghiệp) và nghĩa vụ nợ tiềm ẩn (bảo lãnh, L/C...).

|

Được biết, theo thông tin mới nhất từ NHNN, tính đến ngày 21/08/2014, tín dụng toàn hệ thống đối với nền kinh tế mới chỉ tăng 4.33% so với cuối năm 2013.

Minh Hằng

|