|

SHI: Trình phương án phát hành 10 triệu cp giá dưới mệnh giá để cơ cấu nợ vay

Trong tài liệu trình ĐHĐCĐ thường niên 2014, CTCP Quốc Tế Sơn Hà dự kiến sẽ phát hành thêm 10 triệu cp để tái cơ cấu nợ, giảm nợ vay ngắn hạn của công ty.

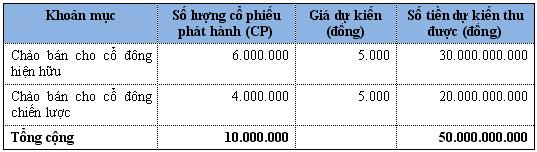

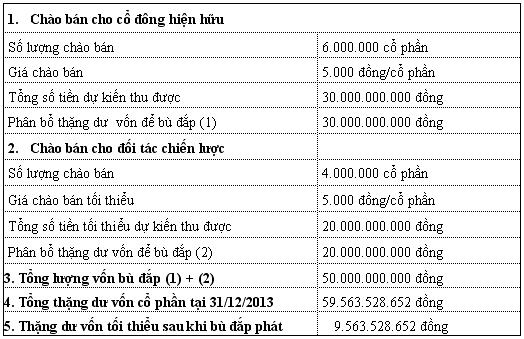

Cụ thể, SHI sẽ phát hành 6 triệu cp (chia thành 2 đợt, mỗi đợt 3 triệu cp) cho cổ đông hiện hữu với giá phát hành 5,000 đồng/cp và 4 triệu cp cho cổ đông chiến lược với giá không thấp hơn giá phát hành cho cổ đông hiện hữu.

Theo đó, SHI cho biết sẽ sử dụng nguồn thặng dư vốn cổ phần là 69 tỷ đồng (tại 31/12/2013) để bù đắp cho đợt phát hành này.

Toàn bộ số tiền thu được từ đợt phát hành sẽ được dùng để tái cơ cấu các khoản nợ vay của Công ty. Cũng qua đợt phát hành này, vốn điều lệ của SHI sẽ tăng từ 267 tỷ đồng lên 367 tỷ đồng.

Ngoài ra, để duy trì nguồn vốn đầu tư dài hạn và giảm tỷ lệ nợ vay/vốn chủ sở hữu, HĐQT SHI trình ĐHĐCĐ chủ trương phát hành trái phiếu doanh nghiệp trong khoảng thời gian giữa 2 kỳ đại hội ở mức tối đa là 50 tỷ đồng và giao HĐQT chủ động đàm phán các nội dung liên quan với đối tác, trên cơ sở phù hợp với thị trường, lựa chọn thời điểm, cơ cấu phát hành phù hợp.

Năm 2014, SHI đặt kế hoạch doanh thu 2,000 tỷ đồng và lãi 10 tỷ đồng, tăng đáng kể so với kết quả đạt được trong năm 2013.

Về kế hoạch phân phối lợi nhuận 2013, HĐQT trình Đại hội thông qua việc không chia cổ tức 2013.

Sanh Tín

Công Lý

|