|

PDR: Ai đứng đằng sau khoản nợ vay khổng lồ 3,500 tỷ đồng?

Đông Á là ngân hàng duy nhất tài trợ vốn vay 625 tỷ đồng cho PDR, trong khi hàng loạt công ty nhỏ lại mua lượng trái phiếu “khủng”.

Gần 3,500 tỷ đồng nợ gốc và lãi phải trả

CTCP Phát triển Bất động sản Phát Đạt (HOSE: PDR) tiếp tục có năm 2013 kinh doanh tuột dốc. Trong bối cảnh hàng tồn kho bất động sản thành phẩm không giải tỏa được, công ty này còn đang phải chịu áp lực trả nợ gốc và lãi vay rất lớn.

Tính đến cuối năm 2013, tổng số dư nợ vay phải trả lãi của PDR ở mức gần 2,774 tỷ đồng, bao gồm:

(1) Nợ vay ngắn hạn 194 tỷ đồng, chiếm gần 7% tổng nợ vay. Nợ vay ngắn hạn của PDR chủ yếu là các khoản nợ dài hạn đến hạn phải trả, và

(2) Nợ dài hạn gần 2,580 tỷ đồng, chiếm hơn 93% tổng nợ vay, bao gồm nợ vay ngân hàng 443 tỷ đồng và nợ vay trái phiếu 2,137 tỷ đồng.

Cần chú ý thêm rằng, bên cạnh nợ gốc thì tổng tiền lãi vay ngân hàng và trái phiếu mà PDR còn nợ (hạch toán trong khoản mục phải trả dài hạn) lên tới 712 tỷ đồng, bằng 25.6% tổng nợ vay của công ty.

Như vậy, tổng nợ vay còn tồn đọng gồm cả gốc và lãi của PDR đến cuối năm 2013 đã lên tới 3,486 tỷ đồng!

Ngân hàng Đông Á “bao thầu” nợ vay 625 tỷ đồng

Theo BCTC hợp nhất quý 4/2013, tổng nợ vay ngân hàng của PDR là gần 625 tỷ đồng (bao gồm nợ vay dài hạn và nợ vay ngắn hạn), được vay từ Ngân hàng TMCP Đông Á (DAB) với mục đích tài trợ vốn cho việc xây dựng các dự án The Everich 2 và 3. Các khoản vay của PDR tại DAB có lãi suất 15%/năm, với tài sản thế chấp là quyền sử dụng đất tại đường Đào Trí, P. Phú Thuận, Quận 7, TPHCM (Dự án The Everich 2).

Đáng chú ý Đông Á là ngân hàng duy nhất tài trợ vốn cho PDR và đã gắn bó với công ty này từ 2008 đến nay (dựa vào thời điểm bắt đầu công bố BCTC kiểm toán năm 2008).

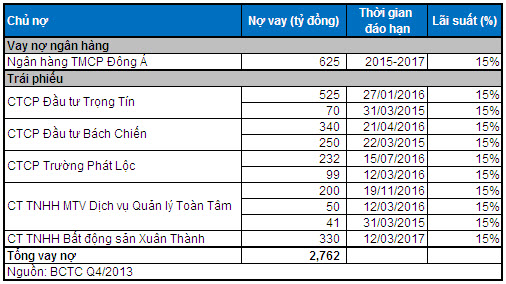

Bảng: Các khoản nợ vay ngân hàng và trái phiếu của PDR đến 31/12/2013 (Nguồn: BCTC quý 4/2013)

Hàng loạt công ty nhỏ mua trái phiếu “khủng”

Bên cạnh vốn vay từ ngân hàng Đông Á, PDR còn huy động bằng trái phiếu với tổng trị giá gần 2,137 tỷ đồng, có mức lãi suất 15% và kèm theo quyền mua căn hộ để tài trợ vốn cho việc xây dựng các dự án The Everich 2 và 3.

Nội dung chi tiết của việc hợp tác góp vốn này theo hợp đồng với Toàn Tâm cho thấy: Toàn Tâm có thể thu lợi nhuận từ bán căn hộ, ít nhất là 25%/năm trên số vốn góp; hoặc chuyển đổi thành quyền mua căn hộ bằng 80% giá do PDR công bố. Với thị trường bất động sản hiện nay, thì rõ ràng bên góp vốn sẽ thích thu lãi cố định hơn là mua căn hộ.

Lượng trái phiếu phát hành của PDR được mua bởi 5 công ty, bao gồm:

· CTCP Đầu tư Trọng Tín: 595 tỷ đồng

· CTCP Đầu tư Bách Chiến: 590 tỷ đồng

· CTCP Trường Phát Lộc: 331 tỷ đồng

· Công ty TNHH MTV Dịch vụ Quản lý Toàn Tâm: 291 tỷ đồng

· Công ty TNHH Bất động sản Xuân Thành: 330 tỷ đồng

Có thể thấy chủ nợ của lượng vốn hàng trăm tỷ đồng này đều là những công ty ít tên tuổi và thông tin được công bố là khá ít ỏi. Điểm đáng chú ý là hầu hết các chủ nợ của PDR đều chỉ mới được thành lập trong những năm 2010-2011, thời điểm PDR phát hành các khoản trái phiếu “khủng” này. Vậy các công ty này lấy tiền ở đâu để cho PDR vay và ai là người thực sự đứng sau các khoản tín dụng khổng lồ này?

Duy Nam

công lý

|