|

Sức khỏe ngân hàng nay ra sao?

Nợ xấu của các ngân hàng tiếp tục xu hướng tăng trong khi đó kết quả hoạt động kinh doanh vẫn không mấy sáng sủa, lợi nhuận và tổng tài sản giảm, tăng trưởng cho vay vẫn còn những con số âm.

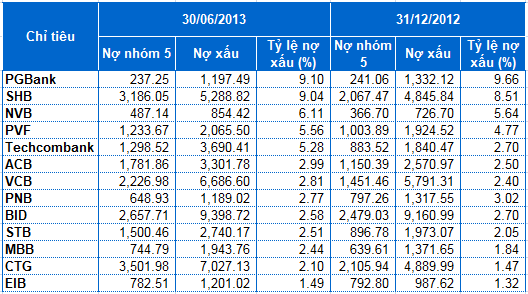

Bất ngờ nợ xấu khủng trên 9%

ĐVT: tỷ đồng

|

Không những tỷ lệ nợ xấu gia tăng mạnh mà nợ có khả năng mất vốn (nhóm 5) của hầu hết các ngân hàng cũng có xu hướng tăng đáng kể. Tổng nợ xấu của các ngân hàng trên gần 47,000 tỷ, trong đó, nợ nhóm 5 chiếm gần 20,300 tỷ đồng.

Tỷ lệ nợ xấu ở mức khủng thuộc về Ngân hàng TMCP Xăng Dầu Petrolimex (PGBank) với 9.1%. Trong khi cho vay tại PGBank chỉ đạt 13,155 tỷ đồng thì nợ xấu đã chiếm 1,197 tỷ, trong đó, nợ có khả năng mất vốn là 137 tỷ đồng.

Tuy nhiên, điều bất ngờ nhất có lẽ là nợ xấu của Techcombank tăng vọt từ ngưỡng cho phép 2.7% lên 5.28%, nợ xấu cao gấp đôi cuối năm 2012 lên gần 3,700 tỷ đồng với nợ có khả năng mất vốn tăng mạnh 47% lên 1,300 tỷ đồng. Chất lượng nợ của ngân hàng này cũng giảm sút rõ rệt khi nợ đủ tiêu chuẩn giảm 4%, còn nợ cần chú ý (nhóm 2) cao gấp đôi và nợ dưới tiêu chuẩn (nhóm 3) cao gấp 14 lần so với đầu năm.

Nợ xấu của Ngân hàng TMCP Sài Gòn - Hà Nội (HNX: SHB) đến cuối quý 2/2013 là 9.04%, tương đương gần 5,300 tỷ đồng. Số nợ này cũng gắn liền với khoản cho vay và phát hành trái phiếu của Vinashin. Tuy nhiên, trong một lần trả lời báo chí gần đây, đại diện của SHB khẳng định tỷ lệ nợ xấu này chỉ tăng nhẹ so với đầu năm. Đây cũng là một trong những ngân hàng có nhân sự về đầu quân cho VAMC.

Ngân hàng TMCP Nam Việt (HNX: NVB) cũng chưa cải thiện được nợ xấu của chính mình. Chưa biết lộ trình tự tái cơ cấu sẽ đưa NVB về đâu nhưng trước mắt nợ xấu của ngân hàng này vẫn gia tăng đáng kể lên 6.1% với nợ có khả năng mất vốn gần 500 tỷ đồng.

Theo số liệu từ chính các ngân hàng công bố thì hiện có ít nhất 5 ngân hàng có tỷ lệ nợ xấu trên 3% bao gồm PGBank, SHB, NVB, PVF và Techcombank, sẽ phải bắt buộc bán nợ xấu cho VAMC bởi tổ chức này quy định ngưỡng cho phép là 3%.

Một ngân hàng khác cũng từng đánh tiếng sẽ bán nợ xấu cho VAMC là Ngân hàng TMCP Á Châu (HNX: ACB) khi tỷ lệ nợ xấu đã mấp mé ở ngưỡng 2.99%. Bên cạnh đó, nợ có khả năng mất vốn của ACB cũng tăng đên 55% lên 1,782 tỷ đồng.

Tỷ lệ nợ xấu của VCB cũng cách ngưỡng 3% không xa. Trong khi đó nợ có khả năng mất vốn cũng tăng 53% lên hơn 2,200 tỷ đồng.

BIDV (BID) mặc dù khống chế tỷ lệ nợ xấu được ở mức 2.58% nhưng khoản này chiếm đến gần 9,400 tỷ, trong đó nợ có khả năng mất vốn gần 2,700 tỷ đồng.

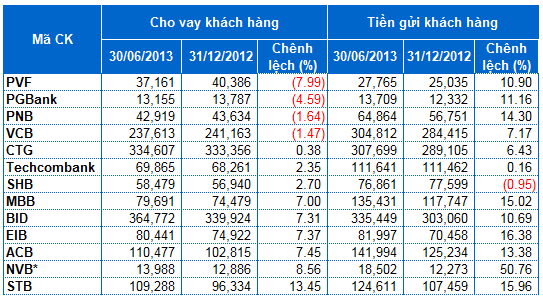

Tăng trưởng cho vay âm

Tăng trưởng cho vay tại một số ngân hàng tính đến 30/06/2013

ĐVT: tỷ đồng

|

Tăng trưởng cho vay tại một số ngân hàng tính đến 30/06/2013 vẫn đang bị âm. Tuy nhiên, điều đáng nói là trong khi hoạt động cho vay giảm sút thì nợ xấu tại các ngân hàng này vẫn tăng đều đều.

“Ông lớn” Vietcombank (HOSE: VCB) bị âm tăng trưởng cho vay gần 1.5% trong khi tỷ lệ nợ xấu tăng từ 2.4 lên 2.8%. Tương tự như VCB, tỷ lệ nợ xấu của PVF từ 4.77% lên 5.56% nhưng tăng trưởng cho vay âm đến 8%.

Đạt tỷ lệ tăng trưởng cho vay khách hàng cao nhất là Sacombank (HOSE: STB) với hơn 13%, huy động tại ngân hàng này cũng tăng ấn tượng 16%.

NVB cũng là ngân hàng có cho vay và huy động tăng trưởng tốt nhưng có lẽ chưa tương xứng với kết quả đạt được và tỷ lệ nợ xấu mà ngân hàng “dính” phải.

Nhìn chung, chỉ có 3 ngân hàng có tỷ lệ cho vay/huy động vượt 100% là PVF, CTG và BIDV. Trong đó, khoản cho vay của PVF vượt gần 34% so với số tiền huy động được từ khách hàng. Tỷ lệ này ở Ngân hàng TMCP Quân đội (HOSE: MBB) chỉ ở mức 60%.

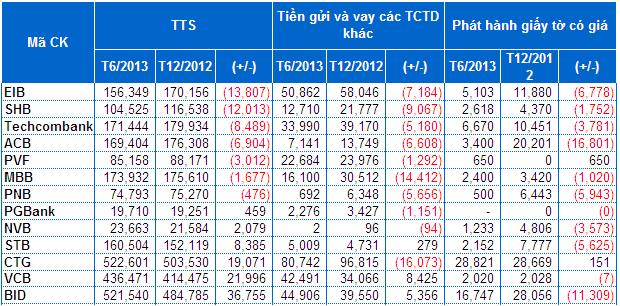

Hoạt động liên ngân hàng và phát hành giấy tờ có giá làm giảm tổng tài sản

ĐVT: tỷ đồng

|

Tổng tài sản của hầu hết các ngân hàng giảm đáng kể so với đầu năm chủ yếu do hoạt động liên ngân hàng và phát hành giấy tờ có giá sụt giảm. Trong đó, giảm nhiều nhất là Eximbank (HOSE: EIB) hơn 13,800 tỷ đồng, Techcombank cũng giảm gần 8,500 tỷ đồng. Đặc biệt là ACB chịu ảnh hưởng rõ nét từ hoạt động liên ngân hàng khi khoản tiền gửi tại các TCTD và cho vay các TCTD khác giảm hơn 9,000 tỷ, tiền gửi và vay các TCTD khác cũng giảm hơn 6,600 tỷ đồng. Liên quan đến lĩnh vực liên ngân hàng, ACB cũng chịu ảnh hưởng nặng nề từ vụ án lừa đảo Huỳnh Thị Huyền Như khi việc đòi lại khoản tiền hơn 700 tỷ đồng được ACB ủy thác cho các nhân viên đem gửi tại ngân hàng khác hoàn toàn không dễ dàng. Giải trình về kết quả hoạt động giảm sút trong quý 2 vừa qua, ACB cũng thừa nhận hoạt động liên ngân hàng đã tác động rất mạnh đến kết quả này.

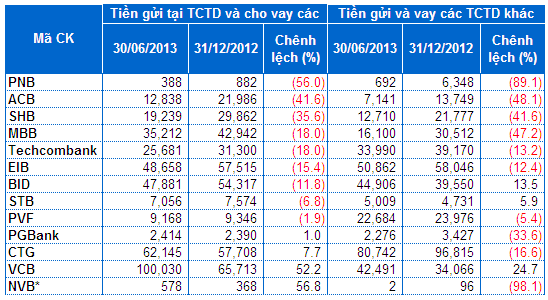

Hoạt động liên ngân hàng

ĐVT: tỷ đồng

|

Ở phía ngược lại, có 7 ngân hàng tăng tài sản, chủ yếu nhờ tiền gửi của khách hàng.

Lợi nhuận của ngân hàng đến từ lĩnh vực khác ngoài cho vay

Là ngân hàng có khoản cho vay vượt mạnh so với huy động như đề cập ở phần trên tuy nhiên kết quả thu nhập lãi thuần của PVF lại âm đến hơn 200 tỷ đồng trong quý 2. Các hoạt động dịch vụ, ngoại hối, vàng, chứng khoán cũng không có gì sáng sủa hơn khi đều báo lỗ, tổng cộng thêm hơn 54 tỷ đồng. PVF thoát lỗ và có lãi khiêm tốn gần 17 tỷ đồng là nhờ vào khoản lãi từ hoạt động khác gần 440 tỷ đồng.

Ngân hàng TMCP Phương Nam cũng có khoản thu nhập thuần từ lãi âm hơn 140 tỷ đồng trong quý 2/2013. Phần lớn lợi nhuận của PNB đến từ việc mua bán chứng khoán đầu tư.

Các lĩnh vực đóng góp vào lợi nhuận ngân hàng

ĐVT: tỷ đồng

|

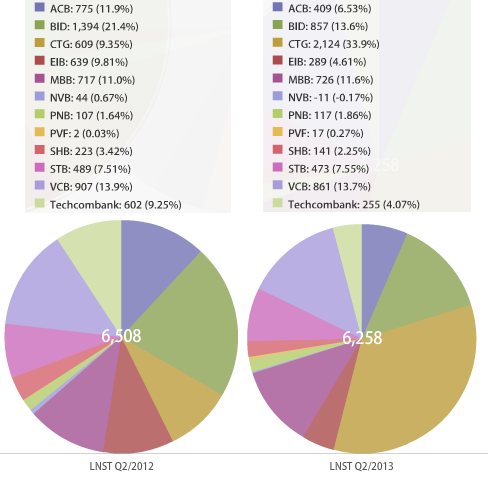

Tổng lãi của các ngân hàng giảm nhẹ so với cùng kỳ quý 2/2012, từ 6,508 tỷ đồng xuống còn 6,258 tỷ đồng. Giảm mạnh nhất là Techcombank, với 58% xuống còn 255 tỷ đồng lợi nhuận trước thuế, mức giảm của EIB cũng không thu kém với 55% và lãi ròng còn 289 tỷ đồng. Bên cạnh đó, ACB và BIDV cũng giảm lần lượt 47% và 39% so với cùng kỳ năm trước.

Miếng bánh lợi nhuận của BIDV, ACB và Techcombank bị thu hẹp đáng kể trong kỳ này.

Kết quả kinh doanh của các ngân hàng

ĐVT: tỷ đồng

|

Riêng “ông lớn” Vietinbank (HOSE: CTG) ghi nhận thành quả lớn với 2,124 tỷ đồng, cao gấp 3.5 lần cùng kỳ, chiếm đến 34% tổng lãi các ngân hàng trong quý 2/2013. Đây cũng là mức tăng trưởng ấn tượng nhất trong số các ngân hàng ở trên. Trong khi đó, PGBank chỉ đạt vỏn vẹn 6 tỷ đồng hay NVB còn bất ngờ báo lỗ 11 tỷ đồng (ngân hàng mẹ).

Nguyên nhân kết quả quý 2 giảm so với cùng kỳ do thu nhập lãi thuần và hoạt động khác biến động mạnh. Điển hình nhất là 3 ngân hàng ACB, EIB, Techcombank, khoản thu nhập lãi thuần của 3 ngân hàng này giảm lần lượt 859 tỷ, 674 tỷ và 512 tỷ đồng.

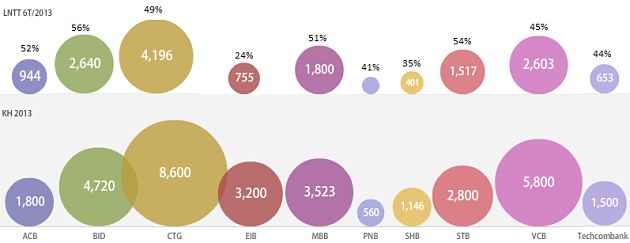

Lũy kế 6 tháng đầu năm 2013, lợi nhuận của hầu hết các ngân hàng đều sụt giảm với các mức giảm mạnh nhất thuộc về NVB, PVF, Techcombank, EIB, ACB. Chỉ riêng CTG và BIDV có lãi ròng tăng lần lượt 50% và 43%. Ngoài ra, có 4 ngân hàng đã đạt trên 50% kế hoạch năm trong 6 tháng đầu năm bao gồm BIDV, STB, ACB và MBB.

Tỷ lệ thực hiện 6 tháng đầu năm so với kế hoạch

ĐVT: tỷ đồng

|

NVB: kết quả ngân hàng mẹ, Techcombank: LNTT

Đan Thanh

infonet

Xem thêm:

* Lợi nhuận ngành khoáng sản chìm theo “ông lớn”

* Nhóm “đại gia” thủy sản Hùng Vương đang "ở đâu"?

* Doanh nghiệp nào đang bi đát nhất sàn?

* Toàn cảnh lợi nhuận quý 2/2013 qua những con số

* Lợi nhuận ngành điện tăng trưởng mạnh

* Điểm mặt doanh nghiệp có của để dành vượt vốn

* Xuất hiện những khoản phải thu đột biến

* Khi hệ số DER “khủng” không phải là… hàng hiếm

|