|

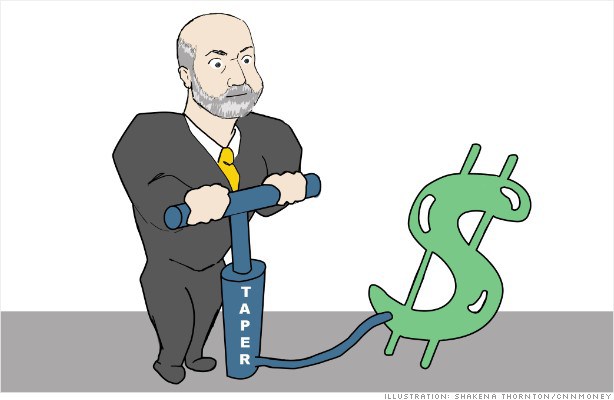

Vì sao Fed cắt giảm kích thích lại thực sự tốt cho thị trường chứng khoán?

"Một môi trường kinh tế lành mạnh hơn cho phép quá trình bình thường hóa chính sách nên được xem là tích cực đối với các tài sản rủi ro"

Những bất ổn và tranh cãi xung quanh kế hoạch rút lại chương trình mua trái phiếu của Fed đã làm lu mờ sự thật rằng trên thực tế cổ phiếu vẫn tăng khi NHTW cắt giảm kích kích. Bloomberg cho biết S&P 500 đã tăng bình quân 16% trong 2 năm trong 4 lần Fed bất đầu nâng lãi suất.

* Tháo chạy khỏi TTCK Mỹ, Dow Jones hạ thả phanh hơn 350 điểm

* Ben Bernanke: Fed có thể cắt giảm QE trong năm 2013 và kết thúc hẳn vào giữa 2014

Theo cách hiểu thông thường, việc Fed cắt giảm kích thích là một điều không tốt đối với cổ phiếu. Nhưng xét cho cùng, lãi suất cao đã cạnh tranh với các tài sản rủi ro – đối tượng được hưởng lợi từ chương trình mua trái phiếu mà Fed dùng để bơm tiền vào hệ thống tài chính trong suốt giai đoạn kinh tế phục hồi ảm đạm. Các ngân hàng đã liên tục mua vào các chứng khoán thu nhập cố định, khiến hoạt động thế chấp suy giảm. Tuy nhiên, giá trị của các chứng khoán thu nhập cố định có thể bị tác động mạnh bởi lãi suất cao hơn.

Một báo cáo được TrendMacrolytics công bố hôm thứ Hai (17/06) có đoạn: “Dù Fed có cắt giảm kích thích hay không thì lợi suất trái phiếu cũng sẽ tăng cao, gây sức ép lên phần bù rủi ro vốn cổ phần (equity risk premia) vốn đã quay về mức trung bình trên toàn thế giới”.

Nhà đầu tư đã và đang cố gắng chiết khấu các rủi ro này. Biến động giá cổ phiếu tăng mạnh kể từ phiên 22/05, ngày Chủ tịch Fed Ben Bernanke gợi ý ngân hàng trung ương có thể bắt đầu cắt giảm chương trình mua 85 tỷ USD trái phiếu kho bạc và chứng khoán thế thấp/tháng. Theo số liệu do Bloomberg thu thập, giá trị của tất cả các cổ phiếu Mỹ đã sụt giảm còn 19.3 ngàn tỷ USD từ mức 19.8 ngàn tỷ USD cách đây 4 tuần. Vốn hóa của các thị trường toàn cầu cũng giảm từ 58 ngàn tỷ USD xuống còn 55 ngàn tỷ USD. Theo số liệu của Viện Nghiên cứu Doanh nghiệp Đầu tư (ICI), các nhà đầu tư quỹ tương hỗ đã rút 5.4 tỷ USD khỏi các quỹ đầu tư cổ phiếu Mỹ trong tháng 5.

Tuy nhiên, sự trùng hợp giữa động thái cắt giảm kích thích của Fed và đà tăng của thị trường cũng có thể phát đi tín hiệu rằng nền kinh tế đang mở rộng. Xét cho cùng, Fed phải cảm thấy đủ tự tin vào sức khỏe của nền kinh tế trước khi làm cho đồng tiền đắt hơn và dĩ nhiên là giả sử cơ quan này đã hành động đúng thời điểm sau gần 5 năm áp dụng chính sách tiền tệ khẩn cấp.

John Canally, chiến lược gia đầu tư của LPL Financial nhận định trong bài báo của Kisling rằng: “Động thái thắt chặt chính sách của Fed là tốt cho cổ phiếu. Các bạn phải biết tại sao Fed lại làm điều này, vì Fed cho rằng nền kinh tế đang trong giai đoạn có thể tự lực. Đây vốn là một yếu tố tích cực đối với lợi nhuận doanh nghiệp và tất nhiên là tốt cho cổ phiếu”.

Tổng sản phẩm quốc nội (GDP) của Mỹ tăng bình quân 3.8%/năm trong các năm Fed bắt đầu thắt chặt chính sách, cao hơn so mức bình quân 2.8%/năm kể từ năm 1971. Liên quan đến TTCK, theo tính toán của Kisling, S&P 500 đã tăng 10% trong hai năm bắt đầu năm 1983 và 7.4% trong năm 1987 sau khi Fed đảo chiều chính sách. Chỉ số này đã nhảy vọt 35% trong giai đoạn từ tháng 2/1994 đến tháng 2/1996 và 11% trong hai năm sau khi Fed bắt đầu nâng lãi suất vào tháng 6/2004.

Trong 6 tháng đầu năm 2009, lợi suất trái phiếu kho bạc kỳ hạn 10 năm tăng từ 2.05% lên 3.95%. Lợi suất tiếp tục tăng vọt vào cuối năm 2010 và 2011, từ 2.38% lên 3.74%. Trong khi đó, so với mức thấp xác lập tháng 3/2009, hiện S&P 500 đã tăng khoảng 140% và vốn hóa thị trường chứng khoán Mỹ tăng thêm hơn 11 ngàn tỷ USD. Các nhóm cổ phiếu có lợi nhuận liên quan chặt chẽ với đà tăng trưởng kinh tế dẫn đầu đà tăng của thị trường trong quý này.

“Một môi trường kinh tế lành mạnh hơn cho phép quá trình bình thường hóa chính sách nên được xem là tích cực đối với các tài sản rủi ro. Tại thời điểm này, thị trường sẽ đón nhận các số liệu kinh tế cải thiện và lãi suất cao hơn chứ không phải tăng trưởng kinh tế yếu ớt và chính sách tiền tệ siêu lỏng cùa Fed”, nhận định của ông Mark Luschini - Chiến lược gia đầu tư của Janney Montgomery Scott trong báo cáo hôm 13/06”.

Phước Phạm

Infonet

|