|

Hùng Vương làm nóng thị trường M&A Việt đầu năm 2013

Những ngày đầu năm 2013, CTCP Hùng Vương (HOSE: HVG) đã làm nóng thị trường mua bán sáp nhập (M&A) khi công bố một loạt thương vụ với giá trị hàng trăm tỷ đồng.

* Ông chủ Thủy sản Hùng Vương là ai?

Cuối tháng 12/2012, HVG thông báo sẽ mua 5.63 triệu cổ phiếu CTCP Thức ăn Chăn nuôi Việt Thắng (HOSE: VTF) nhằm tăng tỷ lệ sở hữu từ 28.54% lên 55.31% ngay trong tháng 1/2013 từ một công ty liên kết là CTCP Nuôi trồng Thủy sản Hùng Vương Miền Tây nhưng không phải thực hiện chào mua công khai.

Thương vụ nhanh chóng được thực hiện chỉ trong vòng chưa đến 2 tuần từ 03/01 đến 11/01.

Điều đáng chú ý là cùng với việc mua lại 5.63 triệu cổ phần VTF từ phía CTCP Nuôi trồng Thủy sản Hùng Vương Miền Tây thì HĐQT HVG cũng thông qua việc việc bán lại 58.33% cổ phần ở Công ty TNHH Hùng Vương Vĩnh Long (vốn điều lệ 60 tỷ đồng), 58.33% vốn tại Công ty TNHH Hùng Vương Sa Đéc (vốn 60 tỷ đồng) và bán toàn bộ 90% vốn tại Công ty TNHH An Lạc (vốn 42 tỷ đồng) cho Công ty Hùng Vương miền Tây với tổng giá trị gần 108 tỷ đồng.

Được biết, VTF là doanh nghiệp sản xuất thức ăn chăn nuôi hàng đầu tại ĐBSCL với công suất đến hiện nay là 350,000 tấn/năm. Công ty có ba nhà máy, gồm Nhà máy Sa Đéc 1 công suất 60,000 tấn/năm, Nhà máy Lai Vung công suất 150,000 tấn/năm và Nhà máy Sa Đéc 2, công suất 140,000 tấn/năm. Mục tiêu đến năm 2014, công ty nâng tổng công suất lên 480,000 tấn/năm và đầu tư phát triển thêm ngành sản xuất thức ăn gia súc, gia cầm và thức ăn cho thủy sản khác.

Kết quả kinh doanh khả quan của VTF có thể là một trong những nguyên nhân khiến HVG bán phần lớn vốn ở các công ty con để mua cho bằng được VTF. Cụ thể, năm 2011 các doanh nghiệp vô cùng khó khăn vì lãi suất và lạm phát đạt kỷ lục nhưng VTF vẫn lãi ròng gần 175 tỷ đồng, vượt xa kế hoạch đề ra là 70.38 tỷ đồng. Năm 2012, VTF đặt kế hoạch 137 tỷ đồng, nhưng 9 tháng đầu năm đã đạt 115 tỷ đồng lợi nhuận sau thuế. Do vậy, việc hoàn thành kế hoạch cả năm là điều nằm trong tầm tay của công ty này.

Việc thâu tóm và đưa VTF trở thành công ty con sẽ giúp HVG tiết kiệm được rất lớn chi phí thức ăn chăn nuôi. Bên cạnh đó, việc mua lại Nhà máy sản xuất thức ăn thủy sản Việt Đan từ phía CTCP Chế biến và Xuất nhập khẩu thủy sản Đồng Tháp, với giá trị 74 tỷ đồng, công suất 100,000 tấn/năm cũng làm cho năng lực sản xuất thức ăn cho cá của HVG tăng lên nhiều lần.

Sơ đồ các công ty con và liên kết của HVG

|

Ngoài ra, một thành viên gián tiếp của HVG là CTCP Thức ăn Thủy sản Hùng Vương Tây Nam với công suất 150,000 tấn/năm cũng là nguồn cung cấp thức ăn thủy sản với chi phí thấp cho các vùng nuôi của HVG. Cụ thể, HVG tiêu thụ đến 60% sản lượng của Hùng Vương Tây Nam, 40% còn lại công ty cung cấp ra thị trường.

Gần đây nhất, HVG mua thêm 5 triệu cổ phần CTCP Thực phẩm Sao Ta (FMC) qua đợt phát hành riêng lẻ của công ty này với giá 10,500 đồng/cp, tương ứng với giá trị 52.5 tỷ đồng. Mục tiêu của HVG là sẽ trở thành cổ đông chiến lược của FMC và mở rộng hoạt động nuôi trồng, chế biến, xuất khẩu thủy sản. Tỷ lệ sở hữu của HVG tại FMC sau đợt phát hành sẽ là 38.46% trên vốn điều lệ mới 130 tỷ đồng.

Trước đó, vào giữa năm 2012, ông Dương Ngọc Minh, Chủ tịch HĐQT kiêm TGĐ HVG và ông Nguyễn Hồng Nam, Phó TGĐ của CTCP Chứng khoán Sài Gòn (SSI) đã gặp gỡ Ban lãnh đạo FMC để bàn về kế hoạch đầu tư vào công ty này. Và chỉ vài tháng sau đó, FMC tổ chức ĐHĐCĐ bất thường thông qua phương án phát hành 5 triệu cổ phần cho đối tác chiến lược nhưng không công bố nhà đầu tư đó là ai.

Trong năm 2009, HVG là công ty đầu tiên sử dụng phương thức chào mua công khai để tăng sở hữu tại CTCP Xuất nhập khẩu thủy sản An Giang (AGF) lên 51%, biến công ty này thành “con” của mình, qua đó hưởng lợi từ hệ thống nhà máy chế biến, diện tích nuôi trồng thủy sản và cả thị trường xuất khẩu ở châu Âu và Mỹ.

Tình hình kinh doanh của AGF đạt nhiều kết quả khả quan sau khi về với HVG nhờ được quản trị tốt hơn, cũng như được hưởng lợi từ hệ thống nuôi trồng, chế biến và phân phối từ các thành viên của HVG. Ba năm liên tiếp, lợi nhuận của AGF có sự tăng trưởng mạnh từ 20.5 tỷ đồng vọt lên gần 62 tỷ đồng. Cũng trong năm 2011, AGF trở thành doanh nghiệp xuất khẩu lớn thứ ba sau Vĩnh Hoàn (VHC) và công ty mẹ HVG với sản lượng xuất khẩu đạt 30,653 tấn, kim ngạch 93.6 triệu USD. Tuy nhiên, 9 tháng đầu năm, do giá cá tra lẫn hoạt động xuất khẩu gặp nhiều khó khăn nên AGF chỉ đạt xấp xỉ 28 tỷ đồng lợi nhuận sau thuế, giảm mạnh so với mức 63 tỷ đồng ở cùng kỳ.

Năm 2011, HVG tiếp tục mua lại 18% cổ phần tại CTCP XNK Lâm Thủy sản Bến Tre (FBT) từ việc thoái vốn của Tổng Công ty Đầu tư Kinh doanh vốn Nhà nước (SCIC) trong bối cảnh công ty này kinh doanh thua lỗ 2 năm liền. Đầu năm nay, ông Dương Ngọc Minh tuyên bố sẽ nâng tỷ lệ sở hữu tại FBT lên 58% nhằm tận dụng gần 1,000 ha nuôi trồng của công ty này để tiến hành nuôi tôm, một lĩnh vực mà HVG đang bỏ ngỏ. Tuy nhiên, sự khó khăn của thị trường suốt năm vừa qua, dự định này dường như chưa thực hiện được và FBT đã quay trở lại tình trạng thua lỗ trong quý 3 vừa qua với hơn 7.5 tỷ đồng.

Không chỉ mua bán các doanh nghiệp trên sàn, tháng 6/2012, HVG đã góp vốn mua 25% cổ phần của CTCP Chế biến Thủy sản Xuất khẩu Tắc Vân, một doanh nghiệp chuyên về chế biến tôm mực xuất khẩu tại Cà Mau.

Với tham vọng chiếm 25 - 30% trên tổng kim ngạch xuất khẩu của ngành (khoảng 3 tỷ USD) vào năm 2015, ông Dương Ngọc Minh từ nhiều năm trước đã đầu tư mạnh vào các vùng nuôi cá nhằm tự cung cấp về nguồn cung cấp nguyên liệu (cá da trơn) cho các nhà máy chế biến thủy sản.

Cụ thể, thông qua công ty mẹ và hơn chục công ty con, ông Dương Ngọc Minh đã đầu tư xây dựng được hệ thống nuôi các da trơn cùng nhà máy chế biến tại nhiều tỉnh ĐBSCL như Bến Tre, Cần Thơ, Tiền Giang, Trà Vinh, Vĩnh Long, Đồng Tháp, An Giang. Tính đến cuối năm 2011, con số tổng cộng là 177 ao nuôi diện tích hơn 500 ha, 12 nhà máy chế biến thủy sản, 4 nhà máy chế biến thức ăn chăn nuôi, cùng 2 kho lạnh tại Khu công nghiệp Tân Tạo (TPHCM).

Tính đến hết tháng 9/2012, HVG có tổng cộng 8 công ty con, 5 công ty liên doanh, liên kết. Ngoài ra, công ty cũng đầu tư dài hạn và trở thành cổ đông chiến lược của CTCP XNK Lâm Thủy sản Bến Tre (FBT), CTCP Thức ăn chăn nuôi Việt Thắng (VTF), CTCP Bảo hiểm Hùng Vương.

Tổng tài sản của HVG thời điểm đó đạt 6,845 tỷ đồng, riêng vốn chủ sở hữu đạt gần 2,340 tỷ đồng. Cuối tháng 9/2012, HVG đã hoàn tất tăng vốn điều lệ từ 700 tỷ lên 792 tỷ đồng thông qua phát hành cổ phiếu thưởng.

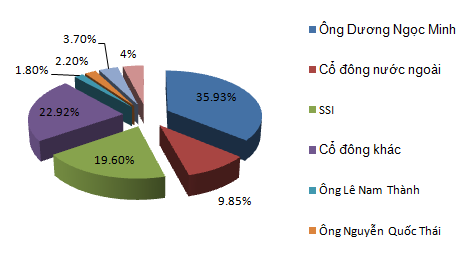

Cơ cấu cổ đông của HVG trên vốn điều lệ 792 tỷ đồng (17/10/2012):

Viết Vinh (Vietstock)

ffn

|