|

Thoái vốn vì thị phần giảm?

Gần đây trên thị trường rộ lên thông tin ngân hàng HSBC có ý định chuyển nhượng 18% cổ phần Tập đoàn Bảo Việt (BVH), lập tức BVH trở thành “hàng nóng” trên thị trường chuyển nhượng CP. Tại sao một thương hiệu lớn như BVH, CP lại được giới đầu cơ săn lùng trong khi nhà đầu tư ngoại lại có ý định thoái vốn ?

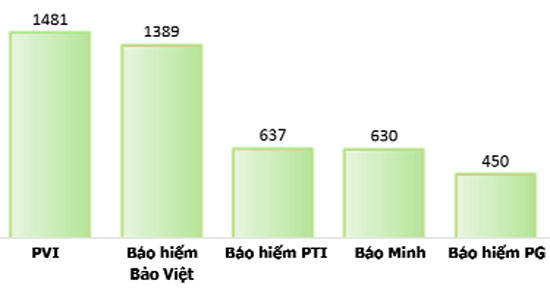

Biểu đồ kinh doanh thị phần bảo hiểm gốc trong quí 1/2012 của các Cty bảo hiểm

(Nguồn Hiệp hội bảo hiểm VN

|

Theo nhiều nguồn tin cho biết HSBC đang thương thảo để bán lại toàn bộ 18% cổ phần BVH cho Sumitomo Life - một trong bốn Cty bảo hiểm lớn nhất của Nhật. Vậy lý do gì khiến HSBC muốn “dứt áo” trong khi BVH là thương hiệu lớn có tên tuổi, kinh doanh có lãi trong bối cảnh nền kinh tế nhiều khó khăn như hiện nay.

Nhường ngôi

Theo phân tích của ông Nguyễn Văn Hải - Chuyên viên kiểm toán KPMG thì dù hoạt động có lãi nhưng BVH đang đối mặt với những chỉ số không mấy sáng sủa trong báo cáo tài chính như: khoản tiền mặt (tiền đương tiền) giảm, đầu tư tài chính dài hạn tăng và quan trọng hơn nữa thị phần về kinh doanh bảo hiểm BVH đang có nguy cơ phải nhường ngôi cho những Cty bảo hiểm không tên tuổi khác.

Theo báo cáo kiểm toán, lợi nhuận sau thuế quý 2/2012 của BVH đạt 223,5 tỉ đồng, tăng 22% cùng kỳ 2011, lũy kế 6 tháng đạt 589 tỉ đồng, tăng 49% cùng kỳ 2011. Tuy nhiên, tiền và các khoản tương đương tiền của BVH tại thời điểm 30/6/2012 đạt hơn 1.160 tỉ đồng, giảm gần 1.500 tỉ đồng so với đầu năm, trong khi đó các khoản đầu tư tài chính dài hạn đã tăng hơn 1.200 tỉ đồng, chủ yếu là khoản đầu tư vào Ngân hàng Bảo Việt để tăng vốn trong thời gian vừa qua. Theo giới kinh doanh thì đầu tư vào ngân hàng trong bối cảnh các thông tin về nợ xấu dâng cao thì khả năng vốn BHV bị mắc kẹt ở đó là điều khó tránh khỏi.

Lỗ khi đầu tư vào CP BVH ?

Sau những phiên tăng kịch trần và giảm sàn trên thị trường chứng khoán, tính đến ngày 01/08/2012 thị giá cổ phiếu của BVH chỉ còn 41.300 đồng/CP, như vậy tổng giá trị cổ phiếu BVH mà HSBC nắm giữ theo giá thị trường là gần 270 triệu USD, thấp hơn nhiều so với số tiền gần 360 triệu USD mà HSBC đã bỏ ra để trở thành đối tác chiến lược tại Bảo Việt. Tuy nhiên, theo thông tin phát đi thì HSBC kỳ vọng bán toàn bộ số cổ phiếu đang sở hữu với giá 400 triệu USD, (68.000 đồng/cổ phiếu BVH), trong khi giá BVH hiện tại là 41.300 đồng/cổ phiếu.

Theo các chuyên gia tài chính thì mức giá này không phải là đắt. Tuy nhiên, mức giá này phải đi kèm với điều kiện BVH tiếp tục dành ngôi số 1 về thị phần trên thị trường bảo hiểm.

Công bằng mà nói, việc HSBC nắm giữ cổ phiếu BVH trong thời gian qua, tuy mang lại lợi nhuận kỳ vọng không phải là lớn, nhưng cũng có thể coi là thành công trong bối cảnh thị trường tài chính bấp bênh.

Ông Hồ Công Hưởng - Tổng giám đốc Cty CP chứng khoán Hoàng Gia, cho hay vì cổ phiếu BVH của Tập đoàn Bảo Việt đã niêm yết trên thị trường chứng khoán tập trung VN, nên nếu HSBC muốn thoái vốn thì chỉ có thể làm theo hai cách sau:

Thứ nhất, hiện HSBC đang sở hữu tới 18% lượng cổ phiếu BVH, nên theo quy định, khi muốn mua hay bán cổ phiếu này, HSBC phải đăng ký mua/bán trước. Theo quy định, DN niêm yết phải thông báo giao dịch cổ phiếu của cố đông lớn gửi lên UBCK nhà nước, Sở Giao dịch chứng khoán, trong đó đưa ra số lượng cổ phiếu mua/bán, khoảng thời gian giao dịch dự kiến.

Thứ hai, nếu HSBC tìm được đối tác để chuyển nhượng toàn bộ số cổ phiếu BVH đang nắm giữ thì việc chuyển nhượng sẽ được thực hiện theo phương thức giao dịch thỏa thuận.

Dựa trên vị thế thương hiệu và triển vọng tăng trưởng dài hạn tốt của BVH, ông Hồ Công Hưởng cho rằng đầu tư vào BHV sẽ mang đến sự an toàn và có thể kỳ vọng về lợi nhuận lâu dài cho các đối tác. Tuy nhiên, ông Hưởng cũng lưu ý: “Vấn đề ở đây là những bên có ý định mua đang xem xét mức giá 400 triệu USD mà HSBC đưa ra thực sự có hấp dẫn hay không trong bối cảnh thị trường chứng khoán trầm lắng”.

Cũng theo ông Hưởng, việc HSBC thoái vốn khỏi Bảo Việt sẽ không ảnh hưởng gì tới giá cổ phiếu BVH và cũng ít tác động tới việc kinh doanh bảo hiểm của Bảo Việt trong ngắn hạn. Tuy nhiên, hiện nay Bảo Việt chỉ có duy nhất HSBC là đối tác chiến lược nước ngoài, nếu HSBC thoái vốn, Bảo Việt cần hợp tác với một định chế bảo hiểm quốc tế khác. Đối tác đó phải là tập đoàn lớn có quy mô hoạt động toàn cầu bởi như vậy mới giúp Bảo Việt đứng vững và bứt phá trong cuộc cạnh tranh khốc liệt với các tâp đoàn bảo hiểm quốc tế tại VN như Prudential, Dai Ichi Life, AIA, Manulife và một số Cty bảo hiểm nhân thọ và phi nhân thọ quốc tế khác.

Phương Hà

DĐDN

|