|

Có dễ để cải thiện NIM ngân hàng ngay lập tức?

NIM sụt giảm là điều tất yếu trong môi trường lãi suất thấp nhưng cầu tín dụng thấp. Vậy làm thế nào để các ngân hàng có thể cải thiện NIM trong năm 2024 khi mặt bằng lãi suất tiếp tục được duy trì thấp ít nhất 6-9 tháng tới?

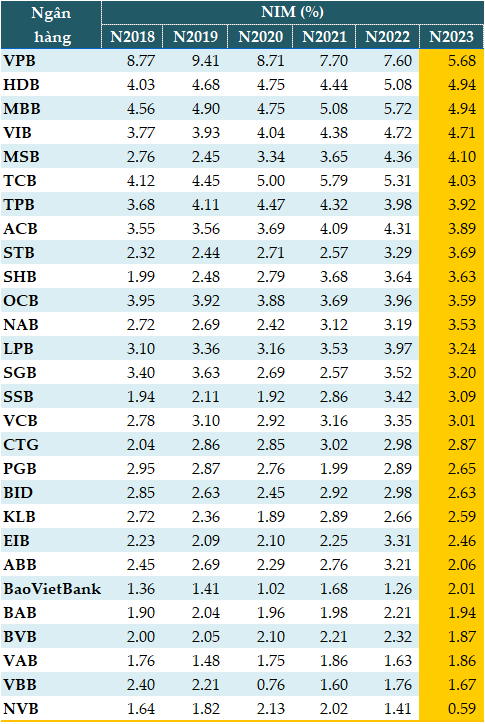

24/28 ngân hàng có NIM co hẹp trong năm 2023

NIM (Net Interest Margin) - biên lãi ròng - là phần chênh lệch lãi suất giữa hoạt động huy động vốn (lãi tiền gửi) và hoạt động đầu tư (lãi cho vay) của ngân hàng.

Do đó, dù chịu tác động từ nhiều yếu tố như quy mô, mô hình kinh doanh, thương hiệu, khách hàng,… nhưng biến động lãi suất thị trường là một trong những yếu tố tác động trực tiếp lên NIM ngân hàng.

Khi lãi suất cao, việc gửi tiết kiệm được ưu tiên nhiều hơn sẽ khiến cho NIM sụt giảm. Và ngược lại, khi lãi suất thấp, kích thích việc đi vay nhiều hơn làm cho tỷ lệ NIM tăng lên.

Trong năm 2023, khi khó khăn phủ bóng lên mọi mặt của nền kinh tế, Chính phủ và Ngân hàng Nhà nước (NHNN) đã triển khai nhiều chính sách giảm lãi suất nhằm hỗ trợ doanh nghiệp, người dân, kích thích tăng trưởng kinh tế. Thế nhưng, nhu cầu vay vốn không cao, tín dụng tăng chững lại, trong khi các kênh đầu tư trì trệ hoặc gần như đóng băng, khiến cho kênh tiền gửi tiết kiệm vẫn hấp dẫn dù lãi suất huy động về đáy lịch sử. Khi nhu cầu gửi tiết kiệm của người dân nhiều hơn vay vốn, sẽ gây áp lực giảm lên NIM.

Cũng vì thế, năm 2023, có đến 24/28 ngân hàng có NIM giảm so với năm trước ghi nhận theo dữ liệu từ VietstockFinance.

VPBank là ngân hàng có hệ số NIM cao nhất với 5.68% dù đã giảm 1.92 điểm phần trăm so với năm trước. Kế đến là HDBank (HDB) và MB (MBB) cùng có hệ số NIM là 4.94%, VIB là 4.72% và MSB là 4.1%.

Có 4 ngân hàng hiếm hoi cải thiện NIM trong năm 2023 so với năm trước là: Sacombank (STB), Nam A Bank (NAB), BaoVietBank và VietABank (VAB). Với thu nhập lãi thuần cả năm cải thiện 29%, đã giúp NIM năm 2023 của Sacombank tiếp tục xu hướng tăng nhờ tỷ suất sinh lời tài sản cao (9.6%).

|

NIM ngân hàng 5 năm qua (Đvt: %)

Nguồn: VietstockFinance

|

Khó có thể cải thiện NIM ngay lập tức

PGS.TS. Đinh Trọng Thịnh - Chuyên gia kinh tế đánh giá, NIM sụt giảm là tình hình chung của toàn hệ thống ngân hàng. Bởi vì lợi nhuận sụt giảm, giảm đi cả phần lợi nhuận đáng ra tính theo kế hoạch cho vay và với cả lợi nhuận phải trích lập dự phòng.

“Khó để có thể cải thiện NIM trong năm 2024, vấn đề là làm sao để khoanh nợ, giãn nợ tính chính xác được các khoản dự trữ, đòi nợ, xóa nợ”, ông Thịnh nhận định.

PGS.TS. Nguyễn Hữu Huân - Giảng viên Đại học Kinh tế TPHCM cho rằng, ngân hàng muốn cải thiện NIM chỉ có thể áp dụng công nghệ và thực tế các ngân hàng vẫn đang theo hướng này, tức là tối ưu hóa chi phí để cải thiện NIM.

Thêm vào đó, NIM là chênh lệch lãi suất giữa cho vay và huy động. Việc ngân hàng có thể cải thiện NIM được thì tốt nhưng cũng không tốt nhiều cho nền kinh tế.

Hiện nay, lãi suất cho vay đã rất thấp, nhiều khả năng NIM ngân hàng trong năm 2024 sẽ tăng. Thế nhưng, NHNN cũng khuyến khích các ngân hàng thương mại giảm lãi suất cho vay để hỗ trợ doanh nghiệp, từ đó NIM giảm theo.

Thay vì cải thiện NIM, ngân hàng nên tập trung tối ưu hóa chi phí vận hành. Có nghĩa là NIM vẫn không đổi, nhưng ngân hàng tiết kiệm chi phí vận hành nhiều hơn, từ đó lợi nhuận ngân hàng tăng lên và rõ ràng xu hướng các ngân hàng hiện nay đang đi theo hướng này.

Bên cạnh thu nhập từ lãi, ngân hàng cũng phát triển các nguồn thu nhập ngoài lãi, mà những khoản này không bị ảnh hưởng bởi room tín dụng. Các ngân hàng áp dụng công nghệ (như trí tuệ nhân tạo) để tối ưu hóa chi phí vận hành, tiết kiệm được nhiều chi phí, kể cả chi phí như mở chi nhánh, thuê nhà, điện nước, nhân sự…

Trong thời gian gần đây, xu hướng ngân hàng đang chuyển hướng tập trung vào chuyển đổi số hơn là các dịch vụ ngân hàng truyền thống. Điều này, cũng góp phần cải thiện được chi phí hoạt động của ngân hàng và tối ưu hóa lợi nhuận ngân hàng.

Bà Lê Thanh Hằng - Cố vấn Quan hệ Nhà đầu tư Techcombank cho biết, NIM ngân hàng có thể cải thiện trong năm 2024, nhưng chỉ ở mức tăng nhẹ so với năm 2023 do Techcombank có thể tiếp tục áp dụng xuyên suốt các chương trình hỗ trợ khách hàng gặp khó khăn về dòng tiền.

CTCK KB Việt Nam (KBSV) dự báo sang năm 2024, mặt bằng lãi suất thấp sẽ được phản ánh hết vào chi phí vốn trong khi lãi suất cho vay giảm chậm và có độ trễ. Trên cơ sở đó, NIM trong năm 2024 của ngành ngân hàng sẽ có sự cải thiện rõ rệt hơn, nhưng chưa thể quay trở lại mức cao như năm 2022.

Trong báo cáo ngành ngân hàng cập nhật vào cuối năm 2023, CTCK MB (MBS) cho rằng, trong bối cảnh các giải pháp của Chính phủ và NHNN đều xoay quanh việc tháo gỡ khó khăn dòng tiền cho doanh nghiệp giúp nền kinh tế tiếp cận được vốn vay tín dụng, do đó mặt bằng lãi suất thấp là yếu tố bắt buộc phải được duy trì trong ít nhất 6-9 tháng tới. Đây sẽ là cơ hội cho các ngân hàng có thể gia tăng NIM. Tuy nhiên, với chủ trương hỗ trợ nền kinh tế, việc giảm lãi suất cho vay đầu ra cũng sẽ là yếu tố then chốt để giúp các NHTM có thể nhận được hạn mức tín dụng cao từ NHNN và gia tăng cạnh tranh trong bối cảnh nhu cầu tín dụng chưa có dấu hiệu phục hồi rõ ràng. Do đó, MBS kỳ vọng NIM 2024 của hầu hết các ngân hàng chỉ tăng nhẹ so với 2023 và sẽ không cao như cả năm 2022. Đặc biệt, nhóm NHTM Nhà nước được dự báo sẽ không có được mức tăng NIM tốt như các NHTM cổ phần trong năm 2024 do hoạt động dưới vai trò là những công cụ điều tiết.

Trong khi đó, CTCK Shinhan Việt Nam (SSV) dự báo NIM năm 2024 chỉ có thể cải thiện nhẹ lên mức 3.9% trong năm 2024 từ mức 3.75% của năm 2023. Cùng với giả định tăng trưởng tín dụng, tăng trưởng thu nhập lãi thuần của ngân hàng cho 2 năm 2023 và 2024 có thể đạt lần lượt 6.5% và 17.3%.

Cát Lam

FILI

|