|

Bí ẩn chưa có lời giải về thành công của quỹ có tỷ suất sinh lợi 70%/năm trong gần 30 năm

Hầu hết nhà đầu tư trên Phố Wall đều không thể lý giải về thành công của Quỹ Medallion – do công ty quản lý quỹ đầu cơ Renaissance Technologies quản lý. Câu trả lời thường thấy nhất là nhún vai và cho rằng đây là cái máy in tiền của Renaissance Technologies. Hiện tại câu trả lời chỉ có những nhân viên của RenTech và một vài cá nhân khác có liên kết với công ty biết được.

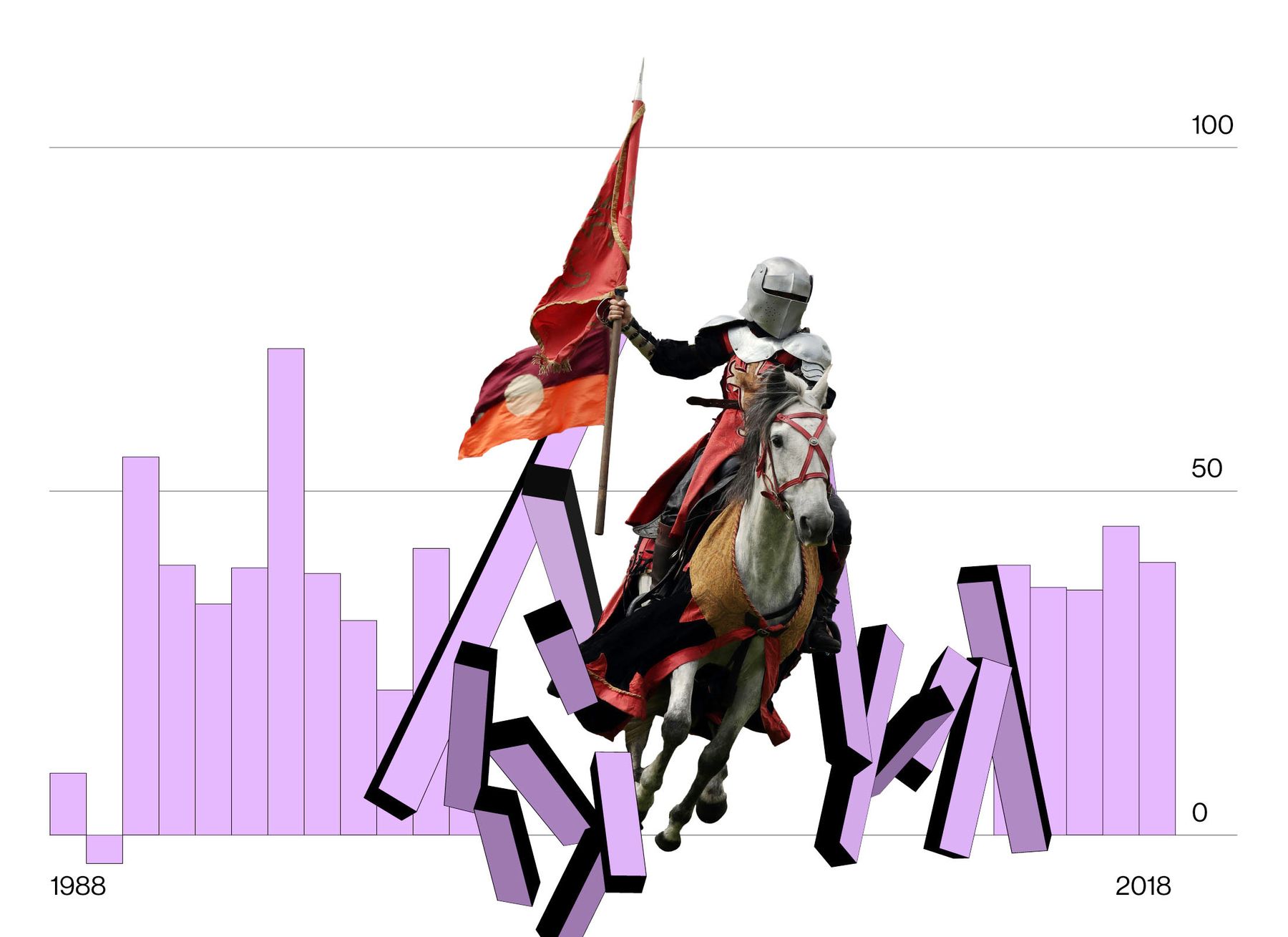

Quỹ này đã tạo tỷ suất sinh lợi trung bình hàng năm gần 70% (chưa trừ phí) kể từ năm 1988 mà không có năm nào thua lỗ - một thành tích quá sức ấn tượng. Sau khi trừ đi các loại phí, quỹ này chỉ có 1 năm thua lỗ.

Cuốn sách “The Man Who Solved the Markets” (tạm dịch: Người đàn ông tìm được lời giải trên thị trường) của Gregory Zuckerman kể lại câu chuyện về Renaissance và nhà sáng lập đầy nghị lực Jim Simons – người từng là một nhà toán học và người giải mã cuộc Chiến tranh Lạnh trước khi bước chân vào thị trường.

Cùng với nhóm bao gồm hàng tá người có bằng tiến sĩ, ông Jim Simon đã làm gì để có được tỷ suất sinh lợi ngoại cỡ như thế? Đó vẫn còn một bí mật ẩn giấu đằng sau hệ thống giao dịch bằng máy tính của Renaissance. Thế nhưng, nhìn sâu hơn vào dữ liệu tỷ suất sinh lời trong giai đoạn 1988-2010, chúng ta có thể trả lời được một số câu hỏi đầy thú vị nhưng lại làm nảy sinh thêm những điều bí ẩn khác.

Dữ liệu trên cho thấy Medallion thực hiện một cuộc thay đổi to lớn vào thời điểm chuyển giao thế kỷ. Trong giai đoạn 1990-2000, Quỹ này ghi nhận mức tăng trưởng vô cùng ấn tượng, nhưng giống với những quỹ đầu cơ khác, họ cũng trải qua giai đoạn thua lỗ. Trong số 120 tháng, họ chỉ có 24 tháng thua lỗ. Thậm chí trong thập kỷ kế tiếp – từng xảy ra cả bong bóng công nghệ, “cơn động đất về quỹ theo phương pháp định lượng” (quant quake) trong năm 2007, cuộc khủng hoảng tài chính năm 2008 và cú sụp đổ chớp nhoáng của năm 2010, Quỹ Medallion chỉ mất tiền trong 3 tháng duy nhất. Mỗi tháng thua lỗ ấy chỉ mất chưa tới 1%.

Ông Jim Simon

|

Điều này cũng khớp với câu chuyện của ông Zuckerman về một cú đột phá của những chuyên gia nghiên cứu Robert Mercer và Peter Brown. Họ đã phát triển một hệ thống giao dịch chênh lệch giá thống kê (statistical arbitrage) dành cho cổ phiếu và hệ thống này có khả năng mang lại tỷ suất sinh lợi cực cao cho quỹ.

Hệ thống kinh doanh chênh lệch thống kê được xây dựng để nắm bắt những khác biệt nhỏ về giá giữa hai chứng khoán có liên quan với nhau, đồng thời cũng phòng ngừa trước diễn biến thị trường chung. Ví dụ điển hình là chênh lệch giá giữa cổ phiếu GM và cổ phiếu Ford; cả hai cổ phiếu này phần lớn đều dịch chuyển cùng nhau. Thế nhưng, đôi khi các diễn biến giá sẽ bị chệch đi vì một số thông tin kỳ quặc hoặc áp lực cung cầu ở một trong hai cổ phiếu này. Từ đó, quỹ sẽ thực hiện một vụ đặt cược mà sẽ sinh lãi khi khoảng cách giữa hai cổ phiếu thu hẹp.

Chỉ cần làm đúng, bạn có thể kiếm tiền, thậm chí nếu nhóm cổ phiếu xe hơi hoặc toàn bộ cổ phiếu thuộc S&P 500 giảm. Hệ thống giao dịch chênh lệch thống kê hiện đại phức tạp hơn rất nhiều, thường kết hợp hàng ngàn giao dịch mỗi ngày và sử dụng hàng loạt dữ liệu để dự báo giá.

Tỷ suất sinh lợi của hầu hết công ty quản lý quỹ đều có liên quan đến thị trường mà họ tham gia hoặc một số yếu tố lâu đời thường được dùng để dự báo thành quả. Chẳng hạn như yếu tố giá trị - xét tới tương quan giá cổ phiếu với lợi nhuận công ty. Khi phân tích các con số, thậm chí thành quả của một huyền thoại đầu tư như Warren Buffett cũng có thể được giải thích một phần bởi các yếu tố. Một nghiên cứu từ AQR Capital Management tranh luận rằng tỷ suất sinh lợi của ông Buffett đến từ các yếu tố nghiêng về phía các cổ phiếu giá trị có thanh khoản thấp và lợi nhuận chất lượng cao.

Tỷ suất sinh lợi của Medallion dường như chẳng liên quan đến yếu tố lâu đời nào – không phải vốn hóa nhỏ, không phải mức độ biến động, cũng chẳng phải chỉ báo về đà tăng/giảm, hay bất kỳ tín hiệu thường thấy nào. Điều thậm chí còn khó hiểu hơn là làn sóng sinh sôi nảy nở của các quỹ đầu cơ định lượng mới trong những năm gần đây cũng không khiến thành quả của Medallion mảy may suy giảm. Thông thường, khi một nhà đầu tư theo phương án định lượng phát hiện ra một giao dịch có khả năng sinh lãi, các đối thủ cũng sẽ phát hiện ra và sự cạnh tranh sẽ khiến cơ hội biến mất. Cho đến nay, Renaissance dường như vẫn đi trước một bước so với các đối thủ hoặc có lẽ là họ đã tìm ra được một chiến lược “độc nhất vô nhị”.

Không chỉ những người quan sát không thể giải thích về hiện tượng Medallion, những đối thủ của họ cũng “bó tay chịu trói”. “Tôi có quá nhiều câu hỏi về Medallion”, Jon McAuliffe, Đồng sáng lập của Voleon Capital – một quỹ đầu cơ định lượng top đầu, cho hay.

Lời giải thích khả dĩ nhất nghe khá tầm thường: Rằng Renaissance làm mọi thứ từ việc chuẩn bị dữ liệu tốt hơn cho đến thực hiện giao dịch chỉ tốt hơn một chút so với những quỹ khác. Tính tổng lợi nhuận của hàng triệu giao dịch, những lợi thế tưởng chừng nho nhỏ có thể mang lại lợi nhuận khổng lồ, nhất là khi đi kèm với đòn bẩy. Sau khi trừ đi khoản chi phí lớn – 5% tài sản cộng với 44% lợi nhuận sẽ thuộc về quỹ thì nó vẫn có tỷ suất sinh lợi trung bình hàng năm là 39% kể từ lúc thành lập, Zuckerman cho hay.

Những thành quả đầu tư tuyệt vời trong quá khứ thường kết thúc trong nước mắt. Vì còn chưa hiểu Medallion đã làm gì nên cũng khó mà nói được những yếu tố nào có thể khiến quỹ này đổ vỡ. Zuckerman cho rằng có ít nhất 1 yếu tố có khả năng khiến quỹ này thua lỗ. Trong năm 2007, các chiến lược giao dịch của nhiều quỹ định lượng bỗng thua lỗ nhanh chóng. Tại một thời điểm, quỹ Medallion mất gần 1 tỷ USD – khoảng 1/5 giá trị của quỹ tại thời điểm đó. Cuối cùng, Renaissance vẫn kiên trì với chiến lược của họ và thành quả của quỹ bắt đầu phục hồi.

Nếu có chăng một lý do chặn đứng thành tích của quỹ Medallion thì đó là các công ty cạnh tranh đã bắt kịp với chiến lược của Medallion. Những hoạt động từ thiện và chính trị của ông Simons cùng với cựu Giám đốc điều hành Robert Mercer khiến công ty này được chú ý đến trong những năm gần đây. “Người đàn ông đã tìm ra lời giải cho thị trường” chắc chắn vẫn giữ nguyên chiến lược của mình. Thách thức lớn nhất của Simons trong thập kỷ kế tiếp sẽ là giữ kín bí mật mà ông nắm giữ.

Vương Đông (Theo Bloomberg)

FILI

|