|

Một tháng chao đảo của thị trường toàn cầu

Theo báo cáo Thị trường Tài chính tiền tệ Việt Nam tháng 8/2019, SSI Research cho rằng tâm điểm tháng 8 là những đòn “ăn miếng trả miếng” theo mức độ ngày càng gay gắt của 2 bên Mỹ- Trung.

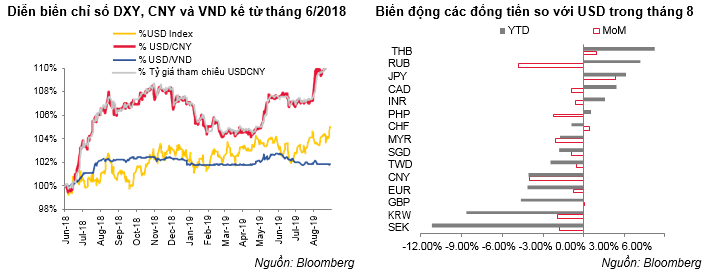

Sau đúng 1 tháng lắng dịu, cuộc chiến được khởi động lại với tuyên bố áp thuế lên 300 tỷ USD hàng hóa Trung Quốc từ 01/09 của Tổng thống Trump. Và lần này, ngoài thuế quan đáp trả, Ngân hàng Trung ương Trung Quốc (PBoC) đã chủ động nâng tỷ giá tham chiếu và để đồng CNY mất giá qua mốc.

7.0 CNY/USD - ngưỡng tâm lý vẫn được coi là sự thể hiện thiện chí của phía Trung Quốc trong đàm phán thương mại với Mỹ. Dù Mỹ có phản ứng bằng việc gán nhãn thao túng tiền tệ thì PBoC vẫn liên tục hạ giá đồng nội tệ, CNY ghi nhận mức giảm giá mạnh nhất theo tháng kể trong vòng 25 năm qua. Cụ thể, tỷ giá tham chiếu USD/CNY tăng mạnh từ 6.8841 lên 7.0879, tương đương mức tăng 3% so với cùng kỳ tháng trước; tỷ giá giao dịch tăng từ 6.8842 lên 7.1567, tương đương mức tăng 3.96% so với cùng kỳ tháng trước và 4.04% so với đầu năm.

Bên cạnh đó, Trung Quốc tiếp tục bơm mạnh tiền vào nền kinh tế và thay đổi cơ chế điều hành lãi suất cho vay để tăng hiệu lực điều hành của PBoC sau khi đón nhận các thông tin về tăng trưởng tín dụng, sản lượng công nghiệp và doanh số bán lẻ kém tích cực của tháng 7. Làn sóng nới lỏng tiền tệ trên toàn cầu lan rộng, có 23 NHTM đã giảm lãi suất điều hành trong tháng 8 và theo tính toán của Central Bank News, mức lãi suất danh nghĩa trung bình của 95 NHTW trên thế giới đã giảm 38bps kể từ đầu năm đến nay. Diễn biến này càng hối thúc Tổng thống Mỹ tăng sức ép lên Fed, tuy vậy, cơ quan này vẫn từ chối lời đề nghị của Trump và nhấn mạnh sự độc lập của mình. Xác suất Fed giảm lãi suất tại phiên họp 18/9 vẫn ở mức rất cao nhưng nhiều khả năng Fed sẽ chỉ giảm ở mức tối thiểu 25bps, xuống vùng 1.75% - 2.0%/năm. Đồng USD tiếp tục mạnh lên, chỉ số DXY lên sát mức 99, hầu hết các đồng tiền đều giảm giá so với USD ngoại trừ các đồng tiền trú ấn như JPY, CHF.

Sự leo thang của cuộc chiến Mỹ - Trung cộng hưởng với các chỉ báo kinh tế bi quan của Anh, Châu Âu, bất ổn Hồng Kông, căng thẳng Nhật Bản - Hàn Quốc, khủng hoảng ở Argentina đã khiến tâm lý e sợ rủi ro dâng cao. Các kênh trú ẩn đều tăng giá mạnh: Vàng tăng 7.5% so với cùng kỳ tháng trước, lên vùng trên 1.500 USD/oz - vùng đỉnh trong hơn 6 năm gần đây; đồng JPY tăng 2.3% so với cùng kỳ tháng trước; TPCP Mỹ tiếp tục giảm sâu ở tất cả các kỳ hạn, đường cong lợi tức đảo ngược với kỳ hạn 2 năm và 3 tháng lớn hơn kỳ hạn 10 năm, lợi tức kỳ hạn 30 năm ở mức thấp nhất trong lịch sử (1.9626%/năm).

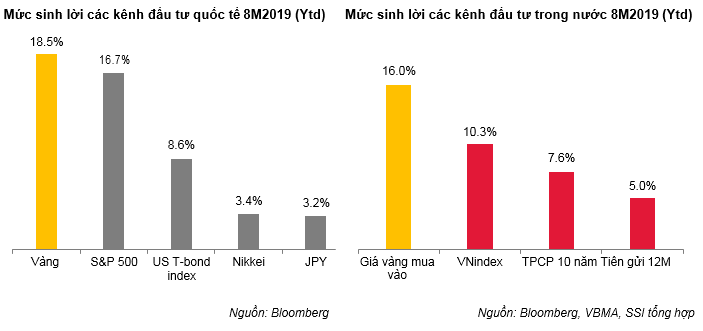

Vàng trở thành kênh đầu tư có mức sinh lời tốt nhất kể từ đầu năm đến nay

Trong 8 tháng đầu năm, mức sinh lời cao nhất trong các kênh đầu tư truyền thống ở cả thị trường trong nước và quốc tế thuộc về vàng. Giá vàng quốc tế tăng tới 18.5% so với đầu năm khiến giá vàng trong nước cũng tăng tới 16% so với đầu năm, vượt mức sinh lời của kênh cổ phiếu và bỏ xa các kênh đầu tư trái phiếu, tiền gửi và JPY. Đợt tăng giá mạnh gần nhất của vàng là giai đoạn 2008 - 2012 khi Mỹ vật lộn với cuộc khủng hoảng nợ, Fed duy trì chính sách nới lỏng tiền tệ và đồng USD yếu, vàng đã tăng giá liên tục, đạt đỉnh cao nhất trong lịch sử 1.918 USD/oz vào cuối tháng 8/2011 (tức cao hơn vùng giá hiện tại gần 24%) và bắt đầu giảm rất mạnh từ 2013.

Cũng cần lưu ý rằng, so với thời điểm 2011, đồng USD hiện tại mạnh hơn rất nhiều. Nếu so sánh cặp tỷ giá USD/EUR thì đồng USD của thời điểm hiện tại có giá trị hơn USD của thời điểm cuối 2011 tới gần 20%. Điều đó có nghĩa là giá vàng hiện tại đang gần tương đương với vùng giá đỉnh lịch sử. Vàng cũng là hàng hóa có yếu tố đầu cơ khá cao nên các nhà đầu tư cần hết sức thận trọng với các quyết định đầu tư vào vàng tại thời điểm này.

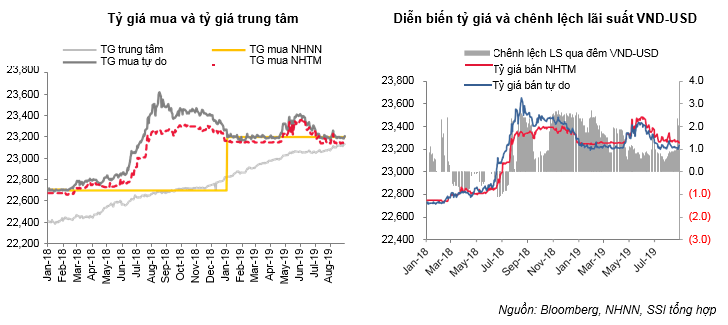

VND giữ giá ổn định nhờ các yếu tố tích cực trong nước

Theo số liệu mới công bố của Ngân hàng Nhà nước, cán cân tổng thể quý 2/2019 của Việt Nam là +1.93 tỷ USD, lũy kế 6 tháng 2019 là +9.14 tỷ USD. Cán cân thương mại tháng 8 thăng dư khoảng 1.7 tỷ USD - cao hơn nhiều mức thặng dư của tháng 7 (43.2 triệu USD), lũy kế 8 tháng thặng dư 3.4 tỷ USD. Dòng vốn FDI giải ngân trong tháng đạt 1.41 tỷ USD, lũy kế cả năm là 11.96 tỷ USD - tăng 6.3% YoY. Nhờ vậy, nguồn cung USD trong tháng vừa qua rất dồi dào, bất chấp sự lên giá của USD và mất giá mạnh của CNY, VND gần như đi ngang. Chốt tháng, tỷ giá giao dịch USDVND giảm 10 đồng/USD trên ngân hàng, về mức 23,130/23,250 và tăng 40/30 đồng/USD trên thị trường tự do, lên mức 23,210/23,230.

Trái với tỷ giá giao dịch, tỷ giá trung tâm vẫn tiếp tục được điều chỉnh tăng 60 đồng/USD trong tháng vừa qua, tính cả 8 tháng 2019, tỷ giá này đã tăng 308 đồng/USD - tương đương 1.35% so với đầu năm, lên mức 23,133 đồng/USD, là mức cao hơn cả tỷ giá mua vào của các NHTM. Nguyên nhân cơ bản là do 5/8 đồng tiền trong rổ tiền tệ để xác định tỷ giá trung tâm USDVND là EUR, CNY, SGD, KRW, TWD đều giảm giá mạnh so với USD giai đoạn vừa qua.

NHNN vẫn giữ nguyên tỷ giá mua vào là 23,200đ/USD, tức là cao hơn tỷ giá mua vào của các NHTM 0.3% nên tiếp tục mua vào được lượng khá lớn ngoại tệ, tổng lượng mua vào ước tính còn lớn hơn lượng mua trong tháng 7. Dự trữ ngoại hối của Việt Nam hiện tại đang ở mức cao nhất trong lịch sử, sẽ là tấm đệm quan trọng giúp NHNN điều hành tỷ giá. Chênh lệch lãi suất VND-USD ở mức trên 1%, nguồn cung giai đoạn tới dự kiến vẫn dồi dào từ hoạt động thương mại, đầu tư và chuẩn bị bước vào mùa kiều hối nên nhiều khả năng tỷ giá USDVND sẽ tiếp tục ổn định quanh vùng 23,200.

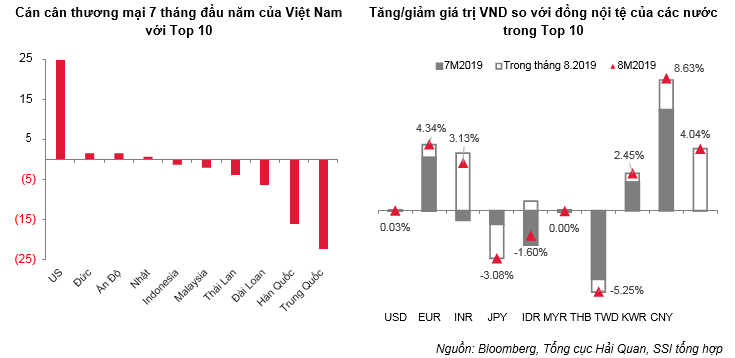

Nhóm 10 nước có kim ngạch thương mại lớn nhất với Việt Nam trong 7 tháng đầu năm 2019 là Trung Quốc, Mỹ, Hàn Quốc, Nhật Bản, Đài Loan, Thái Lan, Ấn Độ, Malaysia, Đức và Indonesia. Tổng kim ngạch xuất nhập khẩu của Việt Nam với 10 nước này trong 7 tháng 2019 là 208.4 tỷ USD - tương đương 73.4% tổng kim ngạch thương mại của nước ta với toàn thế giới. Trong đó, Việt Nam nhập siêu từ Trung Quốc, Hàn Quốc, Đài Loan, Thái Lan, Malaysia, Indonesia; xuất siêu sang Mỹ, Đức, Ấn Độ và Nhật. Việc VND giữ giá khá ổn định với USD trong thời gian vừa qua đã khiến tiền đồng tăng giá so với khá nhiều các đồng tiền khác.

Hoạt động thương mại với Đức và Ấn Độ, Indonesia và Thái Lan có thể có một số khó khăn do diễn biến tỷ giá. Việt Nam xuất siêu sang Đức và Ấn độ nhưng VND lên giá so với EUR và INR, nhập siêu từ Indonesia, Thailand nhưng VND mất giá so với IDR và THB. Tuy nhiên, cán cân thương mại với 4 nước này khá nhỏ. VND tăng giá so với CNY, KWR và TWD đã giúp hàng hóa nhập khẩu từ Trung Quốc, Hàn Quốc, Đài Loan, những nước Việt nam nhập siêu nhiều nhất trở nên rẻ hơn, làm giảm chi phí đầu vào cho các doanh nghiệp Việt Nam.

Lãi suất đi ngang trong tháng vào nóng lên vào những ngày cuối tháng

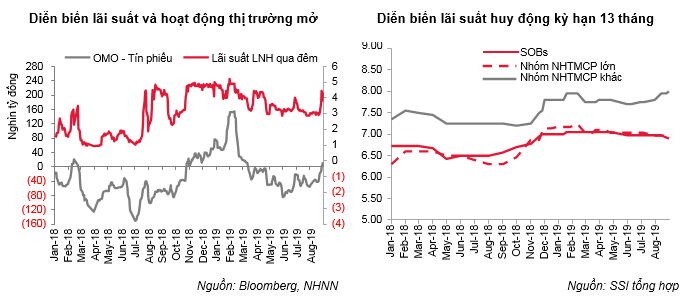

Trong tháng 8, NHNN bơm ròng 68.4 nghìn tỷ đồng trên thị trường mở, cùng với giao dịch mua vào ngoại tệ đã hỗ trợ nguồn cung VND khá dồi dào, lãi suất trên LNH dao động ổn định quanh mức 3%/năm với kỳ hạn qua đêm. Tuy nhiên, lãi suất này bật lên 4.35% vào cuối tháng dù NHNN đã bơm ròng hơn 31,000 tỷ đồng chỉ riêng trong tuần cuối tháng. Nhu cầu VND tăng cao trước kỳ nghỉ lễ 2/9 và đảm bảo nguồn dự trữ bắt buộc đầu tháng trong khi khối ngân hàng TMCP nhà nước giảm nguồn cung là nguyên nhân chính khiến lãi suất trên LNH tăng mạnh. Đây là biến động mang tính chất thời điểm nên SSI Research cho rằng lãi suất này sẽ sớm giảm về vùng 3.5%/năm, chênh lệch lãi suất VND-USD duy trì ở mức 1.4%/năm.

Lãi suất huy động trên thị trường 1 cũng tăng nhiệt trong một vài tuần gần đây khi số lượng các NHTM đưa ra mức lãi suất cao với các kỳ hạn dài đang tăng lên, mức lãi suất từ 8%-8.5%/năm với kỳ hạn 12 tháng và lên trên 9% với các kỳ hạn từ 24 tháng trở lên thông qua sản phẩm chứng chỉ tiền gửi. Hầu hết các NHTM áp dụng lãi suất huy động tốt hơn đối với khách hàng cá nhân. Với đối tượng khách hàng tổ chức, SSI Research nhận thấy lãi suất có nhích tăng chút ít ở nhóm NHTMCP nhỏ nhưng giảm nhẹ ở nhóm SOBs và các NHTMCP lớn, ở mức 4.3-5.5%/năm với kỳ hạn dưới 6 tháng, 5.5-7.5%/năm với kỳ hạn 6 đến dưới 12 tháng và 6.4-8.1%/năm với kỳ hạn 12-13 tháng.

Theo số liệu từ NHNN, trong tổng mức tăng trưởng tín dụng 7.36% của 6 tháng đầu năm 2019, nhóm các hoạt động dịch vụ khác vẫn là nhóm tăng trưởng mạnh nhất (9.07%), mảng tín dụng tiêu dùng cũng được xếp trong nhóm này. Lãi suất huy động thời gian tới sẽ tiêp tục phân hóa mạnh, phụ thuộc vào tỷ trọng vốn ngắn hạn cho vay trung dài hạn và cơ cấu tín dụng của từng ngân hàng, chênh lệch giữa các nhóm ngân hàng với tiền gửi cùng kỳ hạn bị dãn rộng ra.

Hàn Đông

FILI

|